【个股价值观】卓胜微:射频模组替代正当时,新一轮增长悄然而至

核心观点:

1、卓胜微的产品正从单一的分立器件销售向射频模组转换,射频滤波器和射频功率放大器(以模块为主)是公司研发重点,L-PAMiD、L-PAMiF有一些产品通过验证或小幅量产。在还不错的市场增量的基础之下,卓胜微持续成长催化剂主要来源于5G通讯技术的部件升级和模组化的需求。

2、卓胜微资产由“轻”到“重”,积极推动滤波器产品的生产制造能力,或将进一步打开成长天花板。

3、卓胜微的财务表现远超同行业公司,资产回报率当前处于市场阶段性底部,库存水位、营收和净利润表现都有明显的反转迹象。随着终端手机厂商的需求回暖,市场的“投票机”或会再一次对它进行选择。

集微网消息,江苏卓胜微电子股份有限公司(简称:卓胜微,股票代码:300782)成立于2012年。于2013年开始研发射频前端芯片,推出移动通信传导开关和WiFi开关产品,彼时由于苹果iPhone5的热卖,预定了Skyworks、Qorvo等射频大厂的大部分产能,卓胜微由此进入到三星供应链的视野,随后成为小米、OPPO、vivo等终端厂商的供应商,2019年公司再次切入到华为产业链,于同年6月在深圳创业板上市,并成功搭建6英寸SAW滤波器晶圆生产线,成为国内射频前端第一股。

产品由单一分立器件向射频模组转换

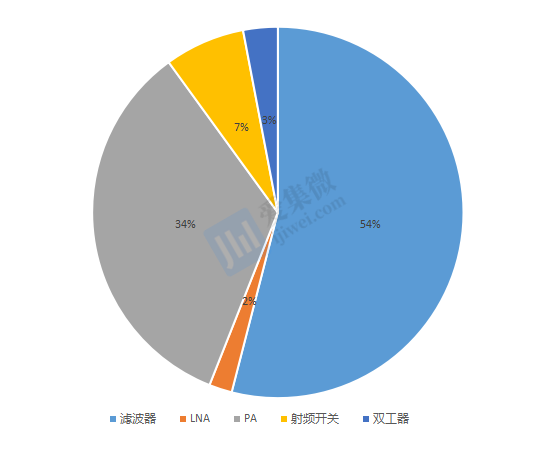

射频前端是无线通信设备的核心部件,实现通信信号在不同频率下的接收和发射,其组成器件主要有5个核心部分,分别是“功率放大器(PA)、滤波器(Filter)、射频开关(Switch)、低噪放大器(LNA)、双工器(Duplexer和Diplexer)”。而其中直接决定手机通信距离和通信质量的功率放大器技术壁垒最高,国产化程度最低;滤波器是射频前端价值量最大的器件,占比超过50%,核心技术和市场份额多集中在美国厂商手中。

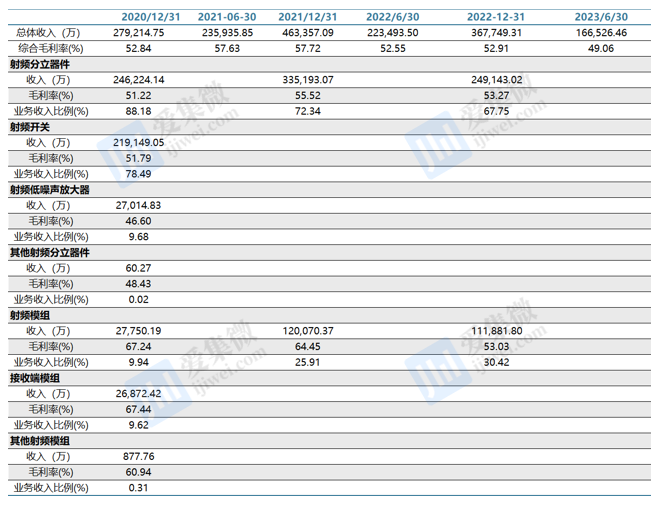

射频开关和射频低噪音放大器是卓胜微的主要产品线,上市时间已经有五年以上,积累了较好的竞争优势,营收合计曾一度占比超过90%,其中射频开关占比8成。

随着5G的普及,单机射频开关的需求仍在不断增加。卓胜微曾对外表示,未来射频分立器件仍然会是智能手机的主力需求,但公司在射频分立器件的成长性不高,公司将通过不断的创新和产品迭代保持射频分立器件的竞争优势。而射频滤波器和射频功率放大器(以模块为主)是公司研发重点,已经有一些产品通过验证或小幅量产,营收规模仍然较小。

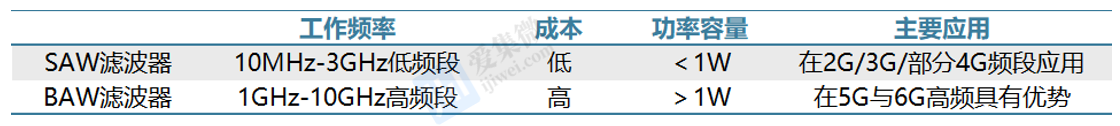

手机射频滤波器主要为声波滤波器,根据技术不同,可分为声表滤波器(SAW滤波器)和体声波滤波器(BAW滤波器)两种。SAW滤波器主要应用于成本压力较大,对频率、性能等要求偏低的产品之中,BAW滤波器则主要应用于高性能、高频率和高功率的产品之中。

与BAW滤波器相比,SAW滤波器当前需求量更大,技术门槛相对较低,生产步骤也较少(BAW滤波器制造工艺步骤是SAW滤波器的十倍)。

目前,SAW滤波器市场主要以日系厂商为主,村田、TDK、太阳诱电三者市场份额合计超过80%,而BAW市场则主要集中在博通手中,单家占据87%的市场份额。卓胜微目前自建产线已具备稳定、规模量产自有品牌的 MAX-SAW(高端 SAW 滤波器),是本土率先量产高端 SAW 滤波器的厂家,成为声学滤波器国产替代主力之一。

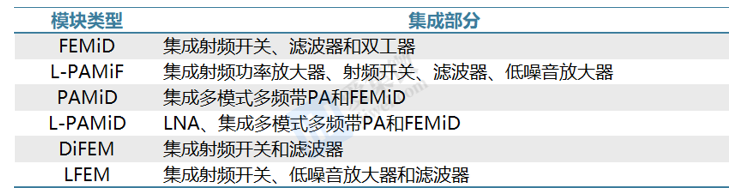

从产品结构来看,射频前端模块就是将LNA、PA、滤波器、双工器、射频开关等两种或者两种以上的分立器件进行集成,集成分立器件越多,越有利于迎合手机对体积减小的需求。进入5G时代,智能终端体积和功率的要求越来越严格,手机射频前端的模块化趋势越加明显,而其中L-PAMiD、L-PAMiF是两种目前比较常见并且技术难度较高的模块。

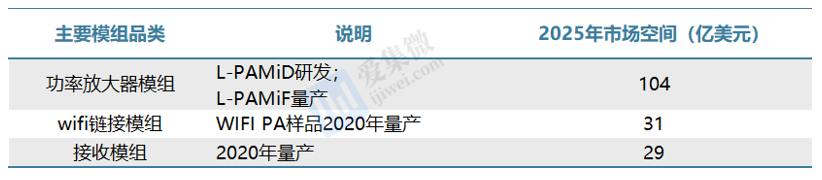

目前国外巨头思佳讯、高通、博通、QORVO等公司早在2021年前就量产了5G L-PAMiD、L-PAMiF模组,国内射频前端芯片设计公司唯捷创芯和昂瑞微开发的L-PAMiD芯片已经进入到量产阶段,卓胜微功率放大器模组(L-PAMiD)仍处于研发阶段;卓胜微适用于5G L-PAMiF产品目前该产品已经在国内外品牌客户实现出货,慧智微推出的L-PAMiF产品S55235完成完整5G系统验证并实现量产。

在其余射频前端模块方面,卓胜微成功研发了接收模组(DiFFM)—蓝牙前端模组、WIFI连接模组。WiFi 连接模组(WiFi FEM)是将 WiFi 射频功率放大器、射频开关、低噪声放大器等以多种组合方式集成为一个模组,用于无线信号发射和接收,实现 WiFi 数据传输,产品主要应用于移动智能终端及网通组网设备。蓝牙前端模组(BT FEM)主要用于蓝牙无线系统前端,位于蓝牙 SoC 芯片和天线之间,目前蓝牙前端模组产品主要应用于物联网及其他通讯系统,如蓝牙耳机、VR/AR 设备等。

总体来看,卓胜微的重心并不在技术门槛较低且同质化严重的部分射频前端产品,因而避开了行业内无序竞争的混乱场面,转而瞄向了高端滤波器以及高端的PA模组的巨大市场空间,但在智能手机射频领域完成全方位布局。

主动转型,资产由“轻”到“重”

卓胜微曾在2019年报中提到,“公司专注于集成电路设计,采用Fabless(无晶圆制造)经营模式,此模式中主要参与的企业类型有芯片设计厂商、晶圆制造商、外包封测企业。卓胜微只从事集成电路的研发、设计和销售,其余环节分别委托给晶圆制造商和封装测试厂完成。Fabless模式有效降低了大规模固定资产投资所带来的财务风险。同时,此模式有利于提升新技术和新产品的开发速度,提高市场敏感度,确保公司始终站在行业技术前沿,保持并扩大自身技术优势。”

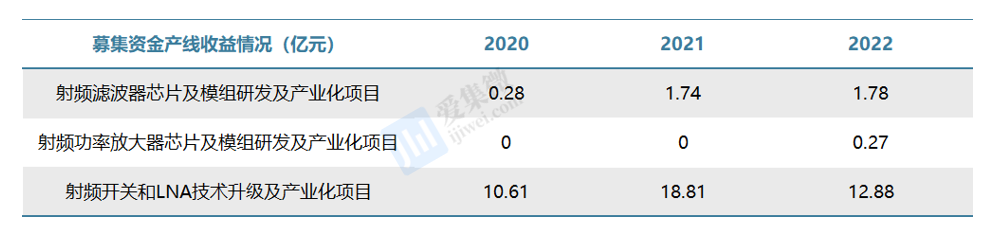

招股说明书也显示,卓胜微将晶圆制造环节外包给以色列公司Tower Jazz和台积电,封测环节则外包给苏州日月新、嘉盛和通富微电;且公司上市募投的三个主要项目分别为射频滤波器芯片及模组研发及产业化项目、射频功率放大器芯片及模组研发及产业化项目、射频开关和LNA技术升级及产业化项目,这三个项目达到预定可使用状态日期为2021年11月16日,滤波器芯片、射频开关和LNA技术都有不错的经营表现。值得注意的是,在2019年,卓胜微的总资产为20.73亿元,固定资产仅6051万元,资产回报率高达44.6%。

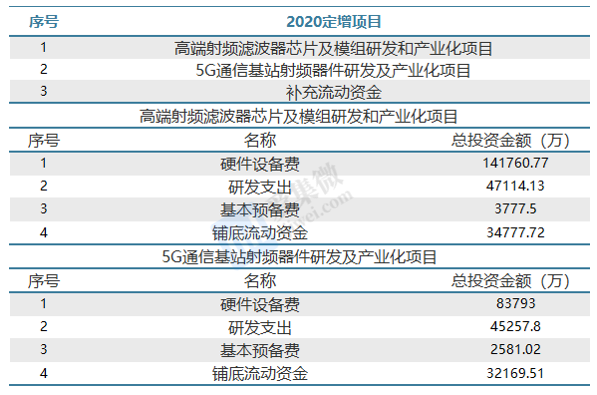

不过,卓胜微在2020年6月、2021年2月募资用于高端射频滤波器芯片及模组研发和产业化项目、5G通信基站射频器件研发及产业化项目。根据公告,在定增的30亿资金里,有14.17亿投向高端滤波器芯片及模组研发的产业化项目,主要面向手机市场;8.38亿投向5G通信基站射频器件研发及产业化项目,主要面向基站市场。两个项目投资硬件设备合计22.4亿元,相比公司原先的6000多万元的固定资产,发生了本质变化。

这也预示着卓胜微从纯粹的芯片设计轻资产模式转型为集设计、制作、封测于一体的重资产经营模式。而卓胜微从Fabless到Fab-lite制造模式的转变可能基于以下几点:

第一,射频芯片具有比较强的应用特性,不依赖制程,考验的是设计经验、更换材料提升性能,GaAs(砷化镓)、SiGe(硅锗)、GaN(氮化镓),每一代材料都拥有其工艺、器件和电路,加上很多射频芯片的指标要求,都是在挑战工艺极限,这就要器件结构拥有诸多创新。

第二,滤波器产品具有强应用的特性,为做出具有竞争性的差异化产品,需要将设计与各项制造工艺技术紧密耦合,因而公司积极推动滤波器产品的生产制造能力。

第三,厂商自建产线可以减少对代工的依赖,保障供应链的安全。

此次定增或会给卓胜微进入到滤波器市场开启更广阔的市场,打开成长天花板。

5G通讯技术将持续带动射频前端市场

在我国 5G话语权不断提升的背景下,国产替代和对于产业链的把控需求,为国内射频前端芯片厂商的突围破局提供助力。 射频前端对通信行业发展至关重要,而目前全球射频前端芯片市场集中度较高,国内自给率较低。5G技术的快速渗透普及以及国内广阔的应用领域拓展,促使国内通信产业在全球市场上不断发展并稳步提升,让国内厂商看到了国产替代的机会。

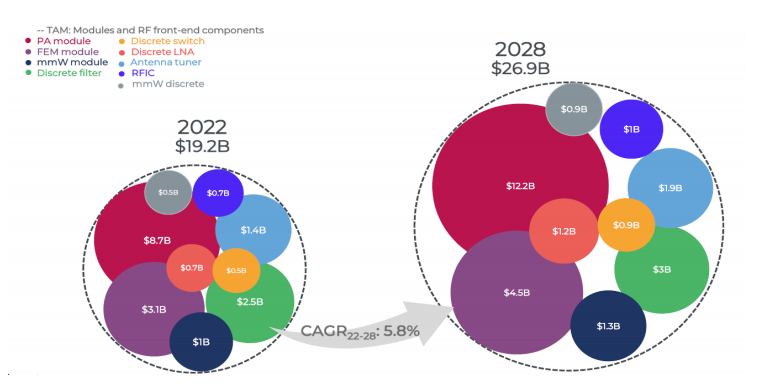

根据 Yole Development的统计与预测,2022 年移动终端射频前端市场为192亿美元,到2028年有望达到269亿美元,2022-2028年年均复合增长率将达到5.8%。其中分立滤 波器预计30亿美元,分立传导开关预计9亿美元,天线开关预计19亿美元,分立低噪声放大器预计12亿美元。

在还不错的市场增量的基础之下,卓胜微持续成长另一方面的催化剂主要来源于5G通讯技术的部件升级和模组化的需求。5G 通讯技术使得射频前端需要支持的频段数量大幅增加,需要组成部件的数量也急剧增多,且5G通讯设备还需要向下兼容以往的通信制式,所需要的部件更加庞大。同时高频段信号处理难度增加导致射频器件的性能要求大幅提高,因此,使得5G射频前端芯片架构日趋复杂,量价齐升。然而,移动终端设备内部留给射频前端芯片的空间一直以来在逐渐减少,为满足移动智能终端小型化、轻薄化、功能多样化的需求,射频前端芯片将逐渐从分立器件走向集成模组化。

卓胜微业绩能否持续兑现与突破,则依赖于国产手机市场的复苏情况。10月17日,市场调研机构Canalys(科纳仕咨询)发布的最新数据显示,2023年第三季度,全球智能手机市场同比仅下跌1%,下滑势头有所减缓。在区域性复苏和新产品升级需求的带动下,全球智能手机市场在旺季前的第三季度达到两位数的环比增长。华为和苹果的新产品发布在第三季度点燃了市场,盖过了许多厂商旗舰系列的更新。此外,根据近日中国海关总署公布的9月进出口数据,主要出口商品中,9月手机出口了8354.5万台,而8月该数据仅为6456.7万台,出口金额更是环比大涨123.37%。种种迹象都侧面表明,手机、消费类市场景气度或正持续回升,相关产业链公司也正随同复苏。

主业正逐渐回暖,资产回报率当前处市场阶段性底部

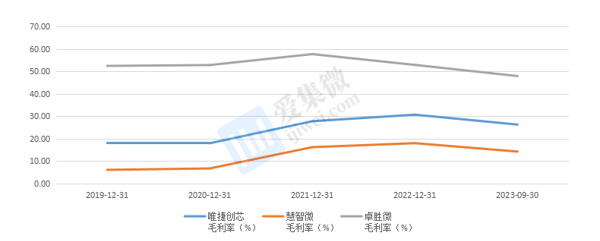

卓胜微营收在2021年达到峰值,却也透支了企业未来经营表现。公司在2021年的营收达到峰值46.34亿元,而这一年由于公共疫情事件,恰逢全球供应链问题混乱,“缺芯”问题愈演愈烈,而与此同时,随着华为、中兴受“制裁”事件的发生,国产芯片受到国内手机厂商的重视,因此在供需错配和自主可控的双重需求之下,国产芯片实现量价齐升,下游厂商大面积的提前备货提前透支了企业未来几年的供应能力,因而随着半导体行业进入到下行周期,卓胜微的营收也随着下降至2022年的36.77亿元,毛利率同比下降了接近5个百分点至52.91%。

卓胜微营收结构也正逐步发生变化,射频模组的营收占比提升至30.42%,2023年或有更进一步的提升。过去多年,卓胜微主要营收主要体现在射频分立器件方面,在2020年,该业务占比达到88.18%,这里面的主要产品主要是射频开关和LNA,产品综合毛利率为51.22%,而同一时间内,射频模组的毛利率却高达67.24%。随后两年的时间内,公司将产品战略重心也迁移至射频模组,在2022年,射频模组的营收占比已经超过了30%,但是保持较高毛利率水平却从2021年的64.45%跌至53.03%。而造成此结果的原因主要基于公司进入到积极的降库存阶段,对产品进行了一定程度的降价出清。

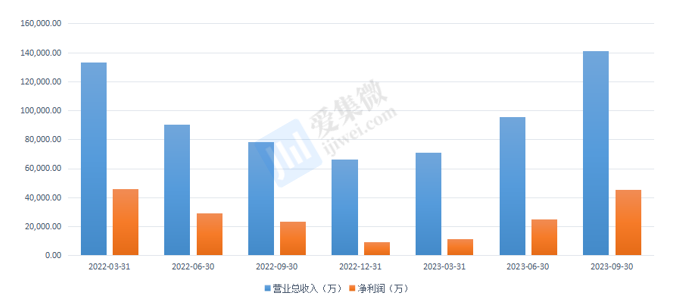

再综合观察卓胜微近7个季度的营收和净利润表现情况,可以看出公司的单季营收水平达14.1亿元恢复至2022年的第一季度的经营表现,归母净利润环比涨幅超过80%,而这也正是卓胜微经营业绩过往峰值时刻。基于此,可以得到以下结论:

(1)消费电子行业逐渐复苏,下游需求正在改善。

(2)公司新产品随着知名终端厂商新机面世而放量增长,库存有效出清。

同时,卓胜微的毛利率表现远远高于同行。其中,唯捷创芯的主要产品是4G PA,最新的产品开发主要在L-PAMiD,当前处于客户导入期;慧智微的射频产品也多是基于4G通讯围绕布局,当前公司的L-PAMiD模组和5G L-PAMiF等产品都在预量产阶段;卓胜微在行业内建立的先发优势是十分明显,无论是分立器件和模组都和下游供应商维持较紧密的合作关系,因此在稳定供应链的前提下,公司的模组都有望提前“上车”下游渴望实现自主可控产业链的国产主机厂商,因此行业的资源倾斜和采购规模都远远高于同行企业,毛利率始终维持在较高的经营水平。未来,随着国产替代逐步迈入深水期,卓胜微的射频模组的领先地位也会进一步夯实。

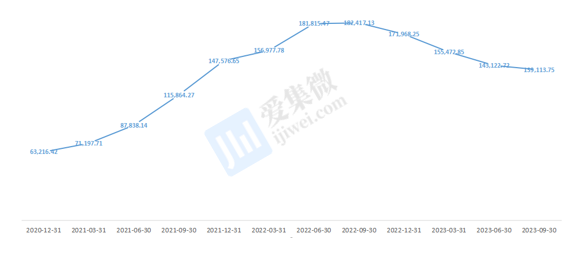

虽然,卓胜微无论是产品还是经营表现在行业里面都名列前茅,但攀升的库存压力仍需要注意。公司的库存滞销在2021年年底已经出现了征兆,当期的库存周转天数增加至193.69天,到2022年H1进一步增加至279.55天,2022年增加至332.1天,当期2023Q3回落至262.3天。前期的订单陆续入库,原库存销售不及预期导致了一定程度的资产减值损失。当期公司的库存也有了明显的回落,但未来能否持续回落仍需要追踪观察。

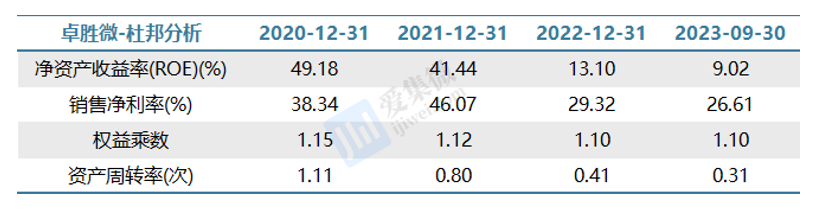

资产回报率方面,卓胜微正处阶段性底部区域。卓胜微在2020年实现了惊人的49.18%的资产回报率,这是公司轻资产经营模式和产品极强竞争力的共同推力结果。当前,公司的权益乘数自上市期至今,变化幅度不大,企业财务杠杆并没有太高;销售净利率的快速下滑是半导体的周期性波动导致,随着模组陆续向高端化研发和市场渗透率提升,未来有望回暖;而资产周转率的提升则需要进一步加强库存管理,持续优化产业链,随着终端主机厂的回暖也会有较高的提升。因此,总结来看,卓胜微骤降的资产回报率应该是市场阶段性的底部,随着智能手机市场的回暖,市场的“投票机”会再一次对它进行选择。

卓胜微未来的机会,毫无疑问是中国半导体产业的自主化和国产化替代,这个过程会一直持续到中国的核心技术全球领先为止!