【个股价值观】思特威:手机CIS领域强成长性,终端需求正见底复苏

个股观点:

1、思特威CIS产品结构正从单一的智慧安防转变成“智慧安防+机器视觉+消费电子+汽车电子”的多元产品结构。四条业务线均有产品放量出货,并具备稳定的下游客户。

2、思特威2022年陷入业绩低谷期,主要是宏观经济影响下整体市场需求的萎缩。2023Q3,公司销售毛利率环比提升幅度很大,达到5.22pct,盈利能力拐点显现。

3、CIS整体市场仍然存在着较大的成长潜力,当前市场常规性调整可以帮助企业优化产品线结构,CIS仍有不少特性对新应用很适配。

集微网消息,当前全球手机CIS市场以索尼、三星、豪威三强鼎立格局为主,竞争格局已相对稳定。根据Yole数据,2022年全球CIS行业市场空间达213亿美元,CR3市场份额超60%;其中手机CIS市场产值约为 134.52亿美元,占比超63%;2028年手机条线占比仍将在58%以上,意味着智能手机在中长期视角仍将是CIS主干应用场景。

据供应链消息,当前在高端CIS赛道,由于索尼良品率低下,导致供应端整体产能趋紧,产品价格出现上涨。其中,三星在2023年底发布通知,旗下CIS芯片将于今年Q1开始涨价,平均涨幅 25%,个别产品最高涨幅 30%。这对于一直持续积极去库存的行业来说,无疑是一个极其强烈的积极信号。

彼时,国产图像传感器厂商并没有放弃追赶索尼的步伐。多数CIS设计厂商表示,当前5000万像素是旗舰级手机主摄的主流配置,并且在未来很长一段时间内将拥有稳固的生命周期。针对5000万像素产品赛道,思特威公司已推出了两款具有差异性的CIS产品SC550XS与SC520XS,据公司官网介绍,这款图像传感器在夜视全彩成像、高动态范围以及低功耗性能上均可满足旗舰级智能手机主摄的需求。

备受关注的CIS市场新秀

思特威(上海)电子科技股份有限公司 SmartSens Technology (股票简称:思特威,股票代码:688213)是一家从事CMOS图像传感器芯片产品研发、设计和销售的高新技术企业,总部设立于中国上海,在多个城市及国家设有研发中心。徐辰、莫要武和马伟剑是思特威的联合创始人,也是思特威的核心技术人员。

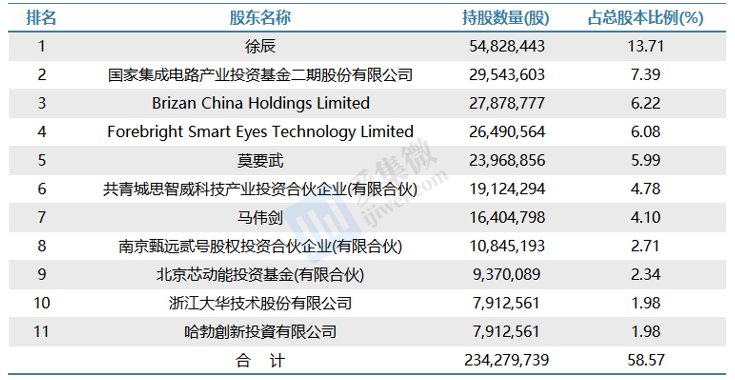

2017 年4月思特威成立后,徐辰为公司董事长、总经理。当前,徐辰为公司实际控制人,直接控制公司13.71%的股份。其曾在存储巨头美光、成像解决方案供应商Aptina、CMOS 公司豪威科技(OmniVision)等公司任研发工程师。2011年,徐辰首次创业,成立了江苏芯加电子设备贸易有限公司,主要设计 FSI(前照式)结构100万及以下像素的 CMOS 芯片。莫要武是公司副总经理,首席技术官;马伟剑是公司副总经理,首席运营官。

此外,思特威获得国家集成电路基金(7.39%)、哈勃创新(1.98%)等产投公司投资。公司上游合作伙伴包括三星、海力士等,下游客户包括小米、海康、大华(1.98%)等也持有公司股权,产业链对公司的成长前景认可。

思特威在科创板上市前曾在2017年6月、2018年3月、2019年12月实行过三次期权激励计划。最近一次股权激励发生在2022年8月,授予价格为27.17元/股,此次授予的权益费用总额预计在2.55亿元,将于2024/2025/2026年分别摊销1.27/0.58/0.24亿元。

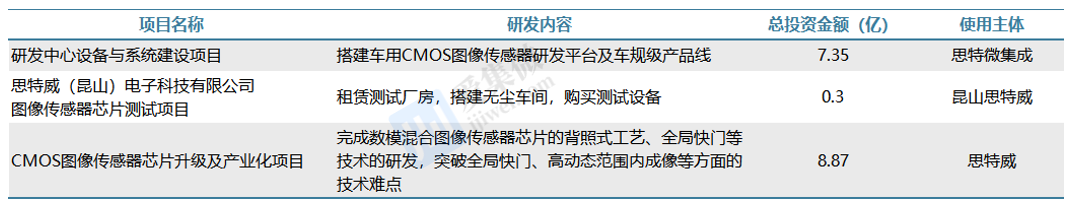

思特威于2022年5月20日上市,实际募集可使用资金为11.74亿元。公司募集资金的投向主要聚焦在研发中心设备与系统建设项目(项目建设期三年,总投资额7.35亿),立足智能车载电子对ADAS领域的功能要求,研发具备高性能、低功耗、低噪声、120万像素的车规级视觉感知芯片,重点突破 LED 闪频抑制、HDR成像等技术,以满足智能驾驶环视、前/后视、变道辅助、车道偏离警告和驾驶员检测系统等功能应用;思特威(昆山)电子科技有限公司图像传感器芯片测试项目(总投资额0.3亿);CMOS图像传感器芯片升级及产业化项目(项目投资期三年,总投资额8.87亿),加大在安防与机器视觉CMOS图像传感器芯片的研发。

机器视觉、手机CIS产品研发步入收获期

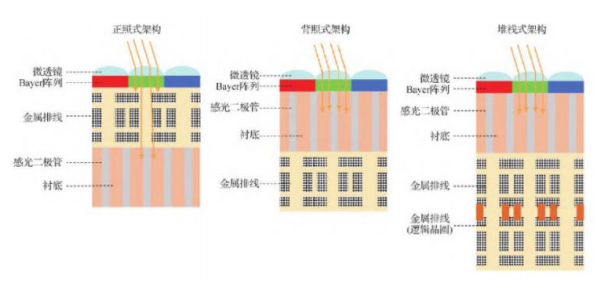

目前主流CIS产品主要具有FSI、BSI、Stack三种结构。(1)FSI:前照式CIS的金属线路位于感光元件的上面,感光路径会因芯片的感光组件上方金属层干扰。而造成光感应敏度衰减,目前基本被BSI与堆栈取代;(2)BSI:背照式CIS感光元件位于金属线路的上方,提升了感光效率,工艺更复杂,目前多用于高端手机、数码相机、机器视觉等领域;(3)堆栈式:是将原本与像素处于同一平面的逻辑电路移到下方,形成像素层和逻辑芯片层两层堆栈互联,提供了更大的感光面积,形成更好的成像效果。

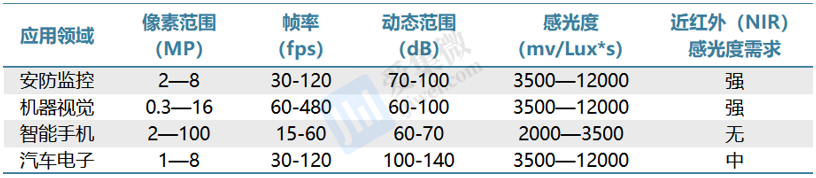

CMOS图像传感器的主要参数包括量子效率、信噪比等,应用领域不同对CIS提出了不同的要求。安防摄像机需要在光线不足、暴晒高温等严苛条件下长时间工作,对信噪比、HDR、量子效率、耗电量及工作性能有较高的要求;机器视觉应用场景比较丰富,对性能参数的维度差异较大,高速应用场景对快门速度要求较高,需要 CIS 具有很高的帧率,但扫地机器人有 3D 成像的需求,对HDR、感光度等有一定需求;汽车电子领域对CIS的动态范围和精准识别红绿灯信号有较高的需求;手机用户对智能手机的拍摄功能有很高的需求,智能手机对图像传感器的像素要求非常高,导致智能手机 CIS 像素远高于其他领域。

而思特威公司产品的差异化主要体现在以下几个方面:

(1)公司为安防监控CMOS图像传感器龙头。公司自2017年成立以来始终在安防领域CIS出货量排名前列,并在2020年实现1.46亿颗出货,位列全球第一。公司在安防监控领域起步于低端产品,目前中高端产品已成为主要产品,满足行业各种细分场景、应用需求,目前已经切入宇视、天地伟业、海康威视等头部客户。

思特威在高端领域打造了Pro Series全性能升级系列、AI Series高阶成像系列、SL Series超星光级系列等安防尖端产品组合。去年一季度公司推出了4K超星光级大靶面图像传感器新品SC880SL,是公司首颗1/1.2" 8MP图像传感器产品,通过大靶面增强产品感光性能,即使在超低照环境中依旧能实现出色的夜视成像效果。此外,工艺升级与优化带来的优异高温成像品质也为SC880SL提供了更强的市场核心竞争力。

(2)公司在2018年进军机器视觉应用领域。在新兴机器视觉领域全局快门产品中,2020年公司出货量达到2500万颗,位居行业前列。目前,公司已累计发布了8颗专业级机器视觉应用CIS产品,可广泛适用于各类工业检测场景以及工业读码器、AGV导航系统、3D扫描仪等多种工业机器视觉应用。

此外,公司凭借创新型的背照式结构全局快门技术,在无人机、扫地机器人、智能翻译笔、人脸识别设备、智能家居等领域取得领先的地位,并已进一步推出应用于智慧交通的高分辨率全局快门产品,可用于道路、车辆、行人的监测与识别,打破了该领域几乎由索尼独供的格局,实现国产化替代。

(3)在消费电子领域,思特威已经开始以差异化产品布局手机等消费电子领域,并在2020 年实现营收,公司拥有的主要专利中有 21 项专利可用于智能手机领域,并组建了专攻该领域的技术和市场团队,自 2021 Q1 起,已开始大批量供货给多家手机整机厂和手机 ODM 厂商,并在多家市场主流品牌厂商进行验证和产品导入,公司的智能手机CIS产品覆盖了目前手机市场的主流需求,产品分辨率从80万像素到5000万像素不等。

SC550XS是思特威面向旗舰级手机应用打造的高分辨率、高性能的里程碑式产品,具有1.0μm的像素尺寸和50MP的超高分辨率,目前已经量产出货。芯片基于思特威先进的 SFCPixel®技术、SmartQCell™微透镜设计、AllPix ADAF®全相位聚焦以及多行并行读出的专利技术,在先进的 22nm HKMG工艺制程的加持下,最高支持 50MP/8K 30fps Bayer RAW高速输出,具有优秀的暗光效果和色彩还原度,并且实现了超低功耗。此外,另外一颗高端产品SC520XS也已进入小规模量产阶段,目前公司正推动200万像素至1600万像素系列产品导入市场,处于销售起步阶段。

(4)在汽车电子领域,思特威产品已经通过IATF 16949、AEC-Q100以及IS26262:2018汽车功能安全流程ASIL D三大行业标准体系认证,建立了完善的车规级芯片研发与质量管理体系。公司的车载CIS产品已经在比亚迪、一汽、上汽、东风日产、长城、韩国双龙、开沃、零跑、岚图等客户处量产。

度过市场阴霾期,盈利拐点Q3显现

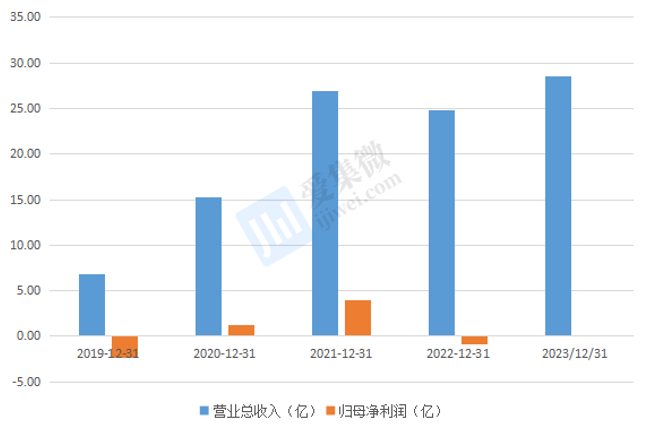

随着50M产品进入量产出货,2023年公司业绩正逐步恢复。营业收入方面,公司2021/2022/2023营业收入为26.89/24.83/28.57亿元,同比变化76.10%/-7.67%/15.08%。归母净利润方面,公司2021/2022/2023归母净利润为3.98/-0.83/0.14亿元。

2022年受全球疫情扩散影响,特别是上半年华东地区疫情影响严重,使以智能手机、智能家居为代表的消费电子领域市场需求受到较大冲击,进而导致下游客户的新品推出计划受到不同程度的延迟,叠加客户在库存管理上的保守策略,对公司的消费类智能家居和安防产品收入产生了较大影响,因此营收和净利润都出现了大幅的下滑调整。

在2023年,公司高阶5000万像素产品量产出货顺利,该类产品主要应用于高端旗舰手机的主摄、广角、长焦等摄像头,并且单价较高,为公司的消费电子领域营收开辟出第二条增长曲线。

值得提及的是,在整体的产品结构方面,公司正在做很大程度的优化,安防产品的营收占比正在下降,而车载电子、机器视觉、消费电子等领域的产品正在积极开拓市场。

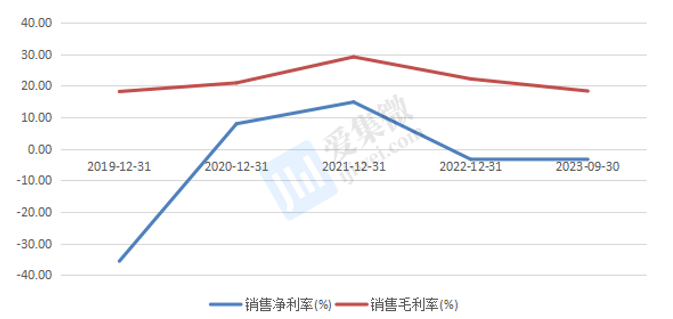

从盈利能力来看,思特威的毛利率和净利率短期内下滑。2018年至2021年,公司的毛利率从12.73%提升至29.12%,净利率则从-51.23%提升至14.81%,主要原因是高端BSI-RS及高附加值GS产品销售规模增加,叠加产品良率提升带动单位成本下降,进而公司毛利率和净利率得到提升。2022年毛利率显著下降主要受到宏观条件影响,市场需求大幅下降所致。虽然2023年整体毛利率仍处于下降趋势,但其实就23Q3来看,公司销售毛利率环比提升幅度很大,达到5.22pct,盈利能力拐点显现。

但是,公司毛利率其实低于同行业可对比公司。这主要是因为公司在下游市场需求快速增长的背景下,新产品良率和成本尚未得到完全优化,但是进行了批量投产以保障客户需求,进而导致了前期成本偏高。而随着公司产品的持续优化迭代,公司的毛利率会持续得到提升。

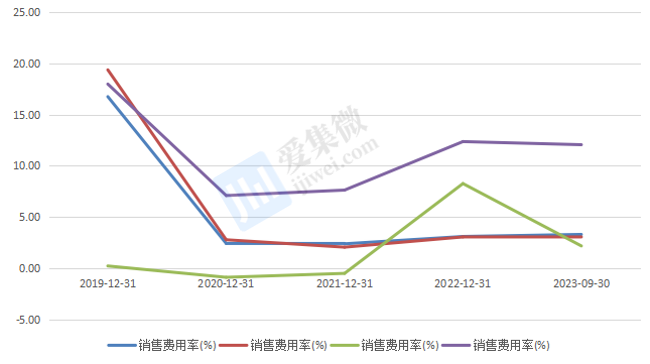

费率方面,思特威维持了较高研发费用支出。公司2021/2022/2023Q1-Q3销售费用率为2.38%/3.10%/3.30%;管理费用率为2.05%/3.05%/3.00%;财务费用率为-0.51%/8.27%/2.17%;研发费用率为7.63%/12.37%/12.07%,公司在23年前三季度仍然维持较高水平的研发投入,为公司的技术领先保驾护航。

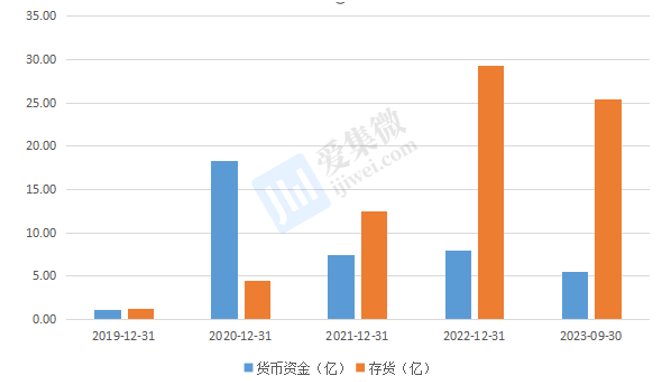

库存水位方面,公司在2022年和2023年分别对库存进行了减值计提,目前仍有很高的库存需要等待市场去消化。而较高的库存可能主要集中在安防领域,根据Frost&Sullivan统计,2020年全球安防监控领域CIS的出货量为4.2亿颗,预计到2025年全球安防监控领域CIS出货量有望达到8亿颗,CAGR约为13.8%。当前本土厂商在安防产品的出货结构中高端产品占比仍亟需提升,这无疑给众参与厂商一定的市场机遇。

由此,思特威的财务状况显示,公司2023年归母净利润转正,全年业绩扭亏为盈。这主要得益于公司产品插入到CIS最大的下游应用领域-智能手机。就三季度和四季度的表现来看,智能手机CIS业务确实给公司带来坚实的成长动力。公司当前“智慧安防+消费电子+汽车电子”的三驾马车业务格局已经形成。

CIS市场前景仍然广阔

总的来说,CIS厂商依然存在库存积压的问题。中低端CIS库存调整压力仍然较大,汽车电子则是该领域结构性增长点。索尼、三星、豪威等主要手机CIS企业都在配合客户调整占线,在去年的三季度出现了不同程度的复苏。

但其实就技术发展和市场的可替代性来看,整体市场仍然存在着较大的成长潜力。当前市场常规性的调整可以企业优化产品线结构,去伪存真。CIS仍有不少热点、特性对新应用很适配,比如说一直被提及人前的AR/VR、自动驾驶等广阔的市场体系。

最近一段时间,SK海力士已经重组其CMOS图像传感器团队,将战略重心从扩大市场份额转至开发高端产品,并计划将人工智能加速器嵌入CIS。

思特威这家CIS新秀企业无疑是年轻的,但是掌舵人徐辰在行业直接对标龙头索尼的意图非常明确。在站稳智慧安防的市场之后,公司的创新重心也转至迭代最快的消费电子领域和前景最广阔的汽车电子领域。虽然眼下相比索尼仍存在巨大的鸿沟,但是公司的愿景仍希望有一天在技术先进度上,公司整体规模上,客户认可度上,做得和索尼一样。