【竞争】机构:HBM3E竞争加剧 韩国制造商2024年仍占据HBM 92%份额;受芯片相关产业推动,日经指数首次突破40000点

1、机构:HBM3E竞争加剧 韩国制造商2024年仍占据HBM 92%份额

2、韩国2月出口额增长4.8% 半导体出口额同比猛增66.7%

3、英伟达新一代AI芯片B200功耗将达1000W,预计2025年问世

4、受芯片相关产业推动,日经指数首次突破40000点

5、三星、SK海力士扩大DRAM先进工艺产量

6、合晶将投资173亿新台币在台建设12英寸晶圆厂

1、机构:HBM3E竞争加剧 韩国制造商2024年仍占据HBM 92%份额

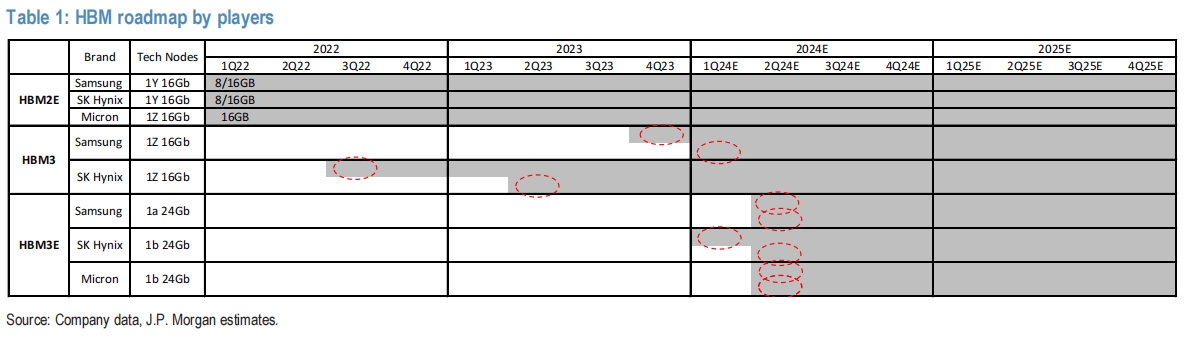

集微网消息,摩根大通(小摩)近日发布存储市场报告,表示在美光宣布开始大规模生产用于英伟达H200的高带宽存储器(HBM)后,HBM3E的竞争格局正在加剧。摩根大通预计,三星电子及SK海力士HBM3E时间表与预期大致相符,并且估计当前HBM市场规模没有实质性的变化。

摩根大通对美光、三星、SK海力士在HBM3E的最新进展做了说明。

2月底,美光宣布其24GB 8-Hi HBM3E大规模生产,并预计在2024年第二季度将其应用于英伟达的H200 GPU。该公司进一步表示其HBM3E是在lbnm技术节点下生产的(三星将lanm和SK海力士将lbnm用于HBM3E),并预计在2024年3月出样36GB 12-Hi HBM3E。

另一方面,三星宣布36GB 12-Hi HBM3E的产品开发已经完成,并计划在2024年上半年开始量产,而SK海力士将在2024年第一季度末到第二季度初量产HBM3E。

摩根大通指出,所有内存制造商在2024年上半年推出HBM3E解决方案,但该机构估计SK海力士在HBM3E领域领先,其8-Hi HBM3E最早在2024年第一季度末到第二季度初量产应用(而美光在第二季度应用于英伟达H200,三星仍在资格认证中)。

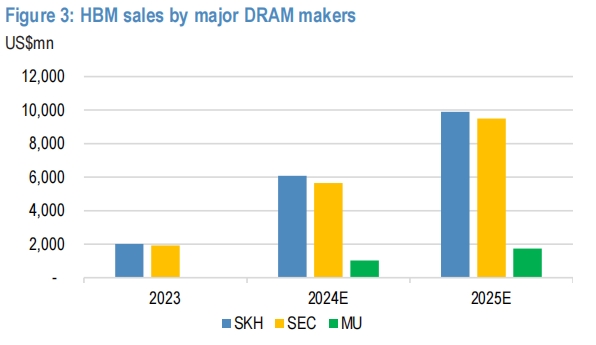

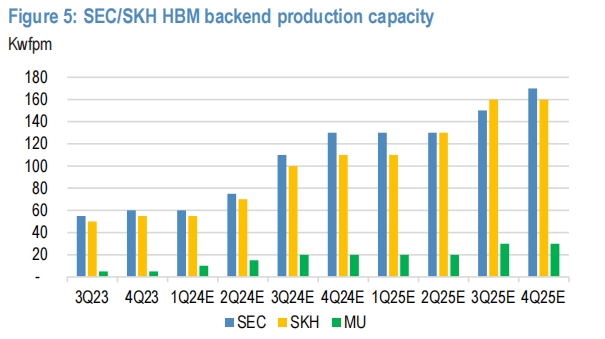

在HBM市场份额方面,摩根大通指出,由于美光在2024年第四季度时的HBM产能仅为约20K wfpm(三星/SK海力士为130K/110K wfpm),美光对整体HBM市场的影响可能仍然有限。摩根大通预计韩国内存制造商将继续在HBM市场上领先,2024年市场份额分别为SK海力士48%,三星44%,在2025年进一步演变为SK海力士47%,三星45%的市场份额。

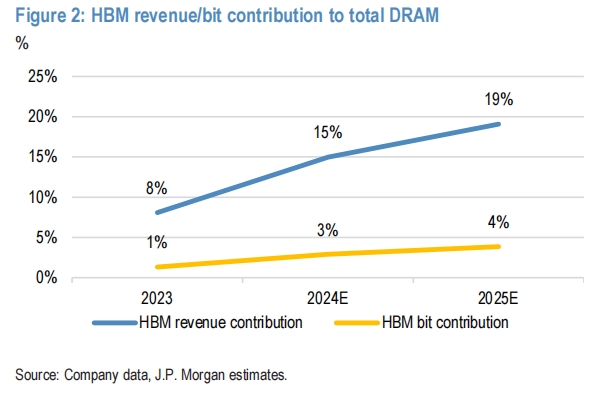

市场规模方面,摩根大通预计HBM内存市场规模(TAM)在2024年将增至128亿美元。HBM在2024年将占到DRAM市场的15%,并在2025年进一步增至19%。

与英伟达的GPU推出计划(即B100/H200)一致,该机构预计2024年和2025年HBM3E对整体HBM市场的贡献将分别为42%和58%。相较于HBM3,HBM3E的每比特价格溢价为30%或更高,因此HBM3E容量混合的增加将有助于扩大HBM市场市场规模和提升内存制造商的利润状况。

2、韩国2月出口额增长4.8% 半导体出口额同比猛增66.7%

集微网消息,今年2月韩国出口同比增长4.8%,连续第5个月延续“出口增长”趋势。尤其值得关注的是半导体出口,创下6年零4个月来的最高增速。此外,对华贸易平衡17年来首次恢复顺差。

据韩国产业通商资源部3月1日公布的2月份进出口动态显示,2月份出口额为524.1亿美元,比去年同月增长4.8%。

韩国月度出口自去年10月转正以来已连续5个月呈上升趋势。尽管受2023年1月与2024年2月春节假期差异导致国内营业天数不足、2月10日至17日春节假期进口需求减少等季节性因素影响,一直保持上升趋势。

从营业天数来看,韩国日均出口额为25.6亿美元,比去年同月的22.7亿美元增长12.5%。从具体产品看,前15名主要出口产品中有6种出现增长。

韩国第一大出口产品半导体出口额达99亿美元,同比增长66.7%。这是自2017年10月(69.6%)以来的最高增长率;显示器出口实现两位数增长,达20.2%,电脑固态硬盘(SSD)出口也大幅增长18.4%;无线通信设备方面,智能手机出口增长57.5%,而零部件出口下降31.9%,整体下降16.5%;通用机械出口连续11个月保持增长势头,船舶出口连续7个月保持增长,生物健康出口连续4个月保持增长,增速分别为1.2%、27.7%和9.3%;受春节假期停产以及部分企业生产线检修影响,汽车出口小幅下降7.8%。

分地区看,受农历新年影响,对韩国最大出口目的地中国的出口同比下降2.4%,但日均出口额增至4.7亿美元。对华贸易顺差2.4亿美元,出现2022年9月以来17个月来首次顺差。

继1月之后,韩国2月对美国的出口也创下月度历史新高,达98亿美元。这标志着连续第7个月增长;对日本、东盟、中南美洲出口分别增长1.0%、1.4%和25.1%。

韩国2月份进口总额481.1亿美元,同比下降13.1%;原油进口小幅增长0.9%,天然气进口下降48.6%,煤炭进口下降17.3%;贸易顺差42.9亿美元,连续第9个月顺差。

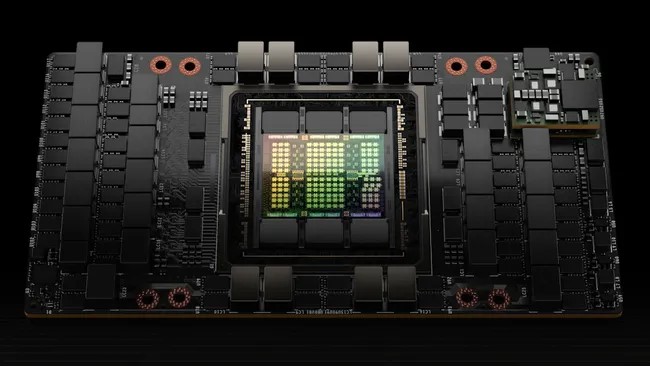

3、英伟达新一代AI芯片B200功耗将达1000W,预计2025年问世

集微网消息,服务器制造商戴尔透露了英伟达即将推出的人工智能(AI)GPU,代号为Blackwell。这些芯片的功耗高达1000W,比上一代芯片的功耗增加40%,需要戴尔利用其独创性工程来冷却这些GPU。

戴尔首席运营官Jeff Clarke表示,戴尔为配合B200服务器GPU的推出,届时也将提供旗舰级的PowerEdge XE9680机架服务器。

根据目前市场消息,英伟达B200较当前H100产品,虽然运算性能更为强大,但是功耗也更为惊人,预计最高达到1000W,较H100增加40%以上。英伟达的H200芯片,因为采用Hopper架构,搭配HBM3e高带宽内存,被视为业界性能最强大的AI运算芯片。而据预估,因为B100芯片运算能力至少是H200的2倍,也就是H100的4倍情况下,B200的运算性能将更加强大。

Jeff Clarke指出,预计接下来的B200芯片将让戴尔展现旗舰级服务器的工程技术,尤其在液体冷却系统上。但他表示,采用Blackwell架构B100与B200最快要到2025年才会推出,与先前预期推出的时间有所落差。

英伟达H100基于定制4nm级工艺构建,英伟达的下一代GPU很可能基于另一种性能增强的工艺构建,预计将采用3nm工艺。考虑到芯片消耗的功率以及所需的散热量,有理由认为英伟达的B100将成为公司的第一个双芯片设计AI GPU,从而使其具有更大的表面积来处理产生的热量。AMD和英特尔已经采用了具有多个芯片的GPU架构,因此这将符合行业趋势。

当谈到高性能人工智能和高性能计算(HPC)应用时,需要考虑以FLOPS为单位衡量的性能,以及实现这些FLOPS和冷却产生的热能所需的功耗。对于软件开发人员来说,重要的是如何有效地使用这些FLOPS。对于硬件开发人员来说,重要的是如何冷却产生这些FLOPS的芯片。戴尔表示,这就是其技术有望超越竞争对手的地方,这也是戴尔谈论英伟达下一代Blackwell GPU的原因。

4、受芯片相关产业推动,日经指数首次突破40000点

集微网消息,日本基准日经指数周一触及40000点的关键里程碑,主要是由于半导体股票上涨,而半导体股票的上涨受到对生成式人工智能(AI)需求增加预期的推动。不久前日本东京交易所股票总市值,已超过上海上交所,重返亚洲第一。

该指数较上周五收盘上涨198.41点,涨幅为0.5%,报40109.23点。半导体设备制造商东京电子和爱德万测试等半导体相关股票领涨,分别上涨2.4%和3.7%。

松井证券高级市场分析师Tomoichiro Kubota表示,投资者押注人工智能热潮将继续推动半导体支出,提振参与制造过程的日本公司。上周五美国股市上涨,芯片制造商英伟达的市值突破2万亿美元。

日经指数继2023年上涨28%后,今年年初以来上涨19%。2月22日,日经指数收盘创下自1989年12月以来的历史新高。

此次涨势还受到外国投资者的推动,他们受到公司治理改革、日元疲软以及日本个人储蓄账户(NISA)(一项针对小投资者的延税投资计划)的吸引。

东洋证券策略师Ryuta Otsuka表示,考虑到公司对2024年3月结束的财年利润创纪录的预期,该指数“看起来并不过热”。目前,日经指数股票的市盈率(衡量股价与利润的比值)接近17倍,而1989年12月为60多倍。

Ryuta Otsuka表示,大公司正在进行的春季工资谈判是“近期的关键事件”,可以作为日本经济实力的指标。他补充道,“投资者预计工资增幅将比去年更大。”

Cambridge Associates高级投资总监Thomas O'Mahony表示:“日元贬值显然是日本市场的顺风,主要是通过支持每股收益预期。这可能会成为日本市场的一大风险”。

但富达国际日本股票投资主管Jeremy Osborne表示,“全球主动型基金在日本仍处于净减持状态……投资者投资组合中的这些显著的结构性减持表明,资金流入日本市场的空间充足。”

“日本股市面临的最大风险是通货紧缩回归,但我们认为可能性很低。”他表示。

5、三星、SK海力士扩大DRAM先进工艺产量

集微网消息,继去年存储半导体低迷之后,三星电子和SK海力士通过扩展先进处理技术,积极加大对DRAM的关注。这一举措是预料之中的,因为在强劲的人工智能(AI)需求推动下,高带宽存储(HBM)和DDR5的订单预计会增加。

然而,NAND闪存的前景仍与去年的紧缩立场相似,主要是因为在实际需求复苏仍然不温不火的情况下,大部分投资都投向了先进的DRAM。三星电子去年继续进行大量投资,在竞争对手有限投资情况下,增强其在先进加工领域竞争优势的机会。

考虑到近期DRAM价格的反弹,三星电子和SK海力士正在考虑增加其工厂的半导体晶圆投入。这是为了加快向10nm第四代(1a)和第五代(1b)版本的过渡,以生产HBM、DDR5和LPDDR5等高价值产品。不过,由于半导体行业持续削减DDR4库存,并将投资集中在供应增长缓慢的更精细工艺上,预计今年整体DRAM供应增量有限。

三星电子计划今年在平泽P3工厂全面运营的推动下大幅增加DRAM晶圆投入。随着去年下半年开始以传统DRAM为中心的大幅生产调整,预计到今年年底开工率将逐渐正常化。

SK海力士主要致力于扩大其位于韩国的M16和M14工厂的先进工艺产量。

三星电子和SK海力士强调扩大先进制程份额的原因是预计今年高价值DRAM的需求将持续强劲。HBM与人工智能半导体一起使用,第四代产品HBM3的供应量将大幅增加,第五代产品HBM3E的新量产将开始。DDR5目前安装在AI服务器和个人电脑(PC)中,预计从今年开始过渡到通用服务器。

在去年底将NAND闪存工厂的晶圆投入较年初减半后,三星电子继续奉行积极的NAND闪存削减战略,重点关注128层(第六代)。由于价格大幅下降和老一代NAND闪存销售疲软,该公司正在推动直接过渡到236层(第八代),跳过中间代。

SK海力士还计划今年进行以238层为中心的工艺过渡。不过,由于去年的资本投资主要集中在扩大HBM产能上,NAND闪存先进加工的积极扩张可能会面临挑战。

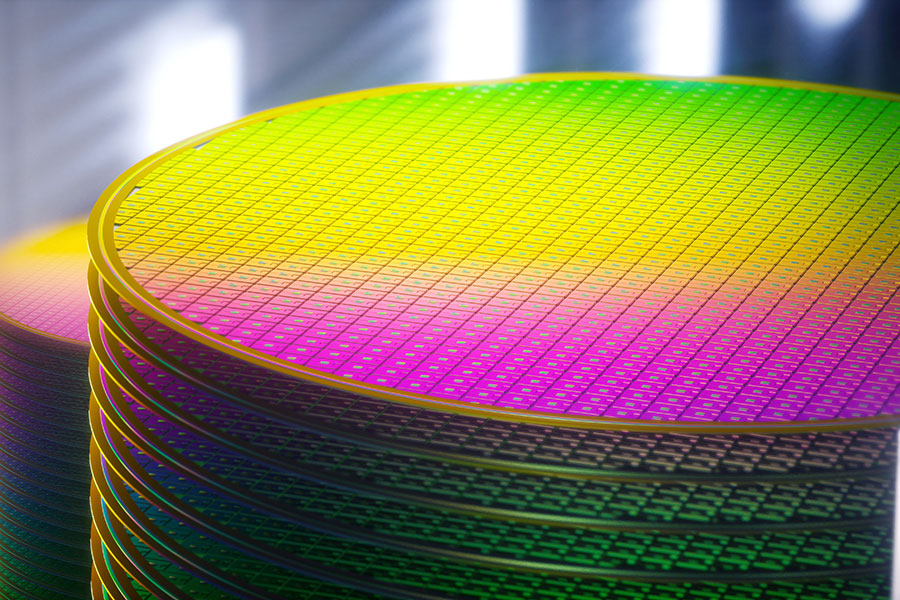

6、合晶将投资173亿新台币在台建设12英寸晶圆厂

集微网消息,据投资中国台湾事务所信息显示,合晶科技看好车用市场,计划投资173亿新台币于中科二林园区建设12英寸晶圆厂,并将招聘281名中国台湾地区员工。

据了解,合晶新厂将导入自动化生产技术,精进制程与提高产量。此外新厂将朝向绿色建筑方式规划及配置太阳能设备,可促进环境可持续发展。

据了解,合晶是世界第六大硅晶圆供应商,也是前三大低阻重掺硅晶圆供应商,提供客户从长晶、切片、研磨、抛光到磊晶(外延)的一体化服务,并以Wafer Works品牌销售。

投资中国台湾事务所表示,这是合晶第三度申请“投资中国台湾三大方案”,将使业务范围从功率半导体元件,逐渐往逻辑元件领域推进,有助合晶稳居世界半导体产业供应链关键地位。

除了投资中国台湾,合晶在中国大陆投资也有了最新消息。合晶在中国大陆扩厂的消息传闻已久,1月17日上海合晶董事会正式通过启动新厂投资计划,称上海合晶计划以不超过人民币25.75亿元,在中国大陆建设厂房及购置机器设备,该计划在董事会核准后三年内实施。

上海合晶是合晶持股47.88%的子公司,2023年通过上交所的上市审查,目前挂牌日期未定。