【IPO价值观】云知声再冲刺港股IPO:七年亏损21.63亿元 净负债激增

近日,云知声智能科技股份有限公司(下称:云知声)再度向港交所主板提交上市申请,中金公司和海通国际为其联席保荐人。

事实上,这并不是云知声首次冲刺资本市场。早在2020年,云知声就曾冲刺科创板“AI语音第一股”,但最终撤回发行上市申请,于A股的上市之旅宣告结束。

直到2023年7月,云知声首次向港交所提交了招股书,但因未能在6个月内通过港交所聆讯,致使相关招股书变为“失效”。为此,云知声再次递表港交所IPO。

市场份额仅为0.6%,7年亏损21.63亿元

云知声是一家为企业和用户提供智能语音技术和综合解决方案的人工智能企业,产品已在家电、生活、消费电子、城市空间、出行、教育、医疗和办公等场景中实现规模化产业应用。

2021-2023年(简称:报告期内),云知声实现营业收入分别为4.58亿元、6.01亿元、7.28亿元,分别同比增长75.29%、31.33%、21.05%。可见云知声营收虽持续增长,但增速却连年下滑;且相较于同行,云知声营收规模仍相对较小。

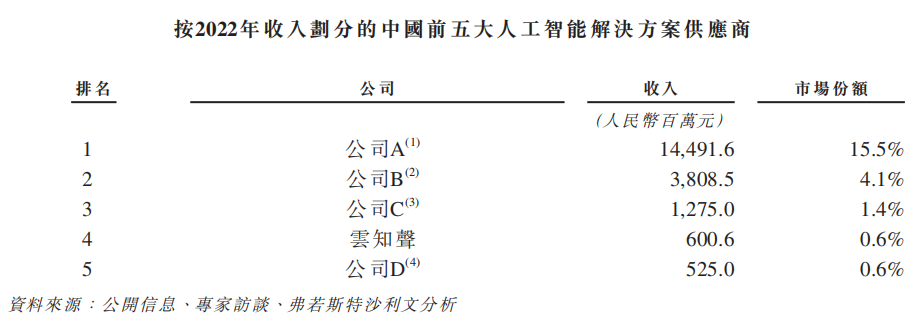

根据弗若斯特沙利文的资料,按收入计,云知声是2022年中国第四大AI解决方案提供商,其市场份额仅为0.6%。而排在前面的公司A、公司B、公司C当年的营收分别为144.92亿元、38.09亿元、12.75亿元,市场份额分别为15.5%、4.1%、1.4%,分别为是云知声的25.83倍、6.83倍、2.33倍,与前三大公司差距较大。

而排在第五的公司D当年的营收为5.25亿元,其市场份额与云知声比较相近。

从上述来看,AI语音解决方案这一赛道,市场竞争仍是非常激烈,这也导致云知声的客户增长较为缓慢。

从客户数量来看,云知声的客户数量由2021年的510名增加至2022年的538名,2023年再进一步增加至555名。2021年至2023年增加客户数量分别为51家、28家、17家,客户增长速度逐渐放缓。

由于开发新客户较难,云知声对老客户较为依赖,且公司议价能力不强,回款能力较差。2021-2023年,云知声的应收账款分别为2.66亿元、3.69亿元、4.11亿元,逐年走高,应收账款占同期营业收入的比例分别为58.07%、61.39%、56.46%。这意味着,云知声超半数的收入被下游客户占用。

云知声指出,正常信贷期为180天,但近三年公司实际的贸易应收款项周转天数分别为185天、254天及283天,明显超过正常信贷期,且有回款周期愈发延长的趋势。

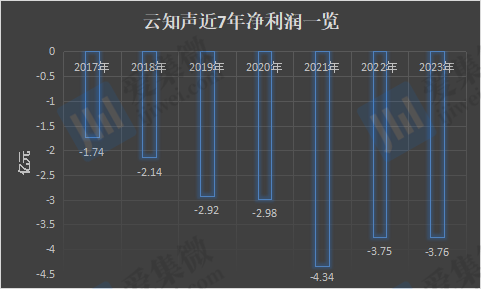

值得提及的是,云知声深陷亏损泥潭,至今仍未是实现盈利。2017-2023年,云知声的年度亏损分别为1.74亿元、2.14亿元、2.92亿元、2.98亿元、4.34亿元、3.75亿元、3.76亿元,7年累计亏损21.63亿元。

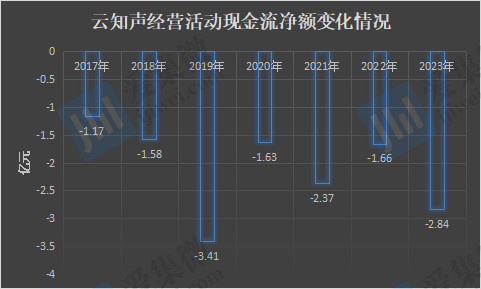

在净利润持续亏损,以及回款能力较差的影响下,云知声持续“失血”。2017-2023年,公司每年的经营活动现金净流出分别为1.17亿元、1.58亿元、3.41亿元、1.63亿元、2.37亿元、1.66亿元、2.84亿元。

多轮融资,净负债激增

由于一直处于亏损状态,云知声只能依靠融资支撑日常运营。

成立于2012年的云知声,当年便获得了1000万元的天使轮融资。2013-2014年,A轮融资中,启明创投联手磐谷创投,投资1亿元。B轮融资中,启明创投又联手高通,投资5000万美元。

2016年4月、2017年8月,云知声分别完成B+轮及战略融资,其中战略融资投资方包括京东云、川创投、盈峰集团、三六零、京东科技,交易金额达到3亿元。

2018年5月,云知声宣布获得1亿美元C轮融资,由中电健康基金领投,360、前海梧桐并购基金、汉富资本等跟投。

三个月后,云知声再次获得一笔6亿元的融资,这一次获得了国家队的加持。由中国互联网投资基金领投,中金公司旗下中金佳成、建投华科旗下中建投资本跟投,汉能投资担任独家财务顾问。

2019年4月、2021年6月、2023年6月,云知声分别完成D轮、D+轮、D++轮融资,其中的D+轮融资交易金额近1亿美元,D++轮融资交易金额达到了7亿元人民币。

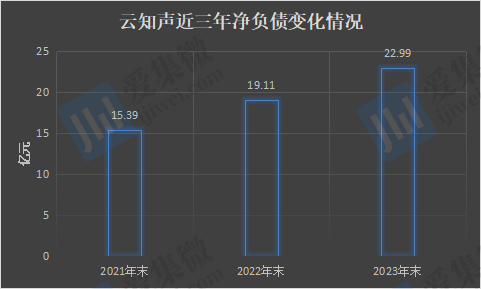

2021年末至2023年末,云知声的流动资产总额分别为5.66亿元、5.16亿元和9.98亿元,流动负债净额分别为1.95亿元、3.22亿元和3.34亿元,净负债分别为15.39亿元、19.11亿元和22.99亿元。

造成云知声资不抵债的主要原因与其天使轮、A轮、B轮、C轮、C+轮、D轮、D+轮、D1轮、D2轮及D3轮融资的若干投资者的赎回权有关。截至2023年12月31日,云知声赎回负债为30.39亿元。

申报稿显示,如果云知声成功上市,有关赎回权将终止。但如果云知声除客观原因外,于知名证券交易所(包括但不限于上海证券交易所及深圳证券交易所,或其他境外交易所)申请被拒绝,则对赌方有权要求在2026年6月30日前赎回投资。简单来说,对赌方还是要求云知声成功上市,否则可能赎回。

可以看出,若云知声不能成功上市,需要面临不小的回购压力。对赌协议或是推动该公司IPO的动力之一。

整体来看,在营收、现金流等核心经营指标承压之时,云知声的未来发展也面临着诸多的不确定。与此同时,随着行业竞争变得日趋激烈,云知声能否提升市占率也是一个问号。