【IPO价值观】产能利用率不足三成,正力新能募资扩产必要性存疑

1.【IPO价值观】产能利用率不足三成,正力新能募资扩产必要性存疑

2.扩容至100亿元!中关村科学城科技成长二期基金发布

3.思特威上半年扭亏为盈,智能手机业务营收同比增长295.46%

4.紫光国微:6月起公司订单出现小幅提升

5.天际股份子公司因火灾致部分产线停产

6.海外芯片股一周涨跌幅:美方或将更新对华半导体出口管制,费城半导体指数涨1.13%

1.【IPO价值观】产能利用率不足三成,正力新能募资扩产必要性存疑

在新能源汽车、储能等新兴市场持续景气拉动下,我国形成了完整的电池产业链体系,并涌现出宁德时代、比亚迪(弗迪电池)、国轩高科、亿纬锂能、欣旺达、中创新航等一批全球领先的锂电池供应商。

除了头部企业,更多锂电池企业也陆续在工规级、车规级市场脱颖而出,其中,江苏正力新能电池技术股份有限公司(简称“正力新能”)也在部分造车新势力加持下,近年业绩快速成长,并于近期开启了港交所IPO新征程。

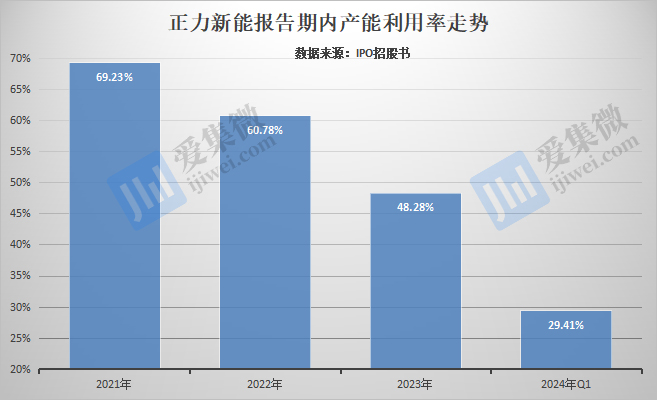

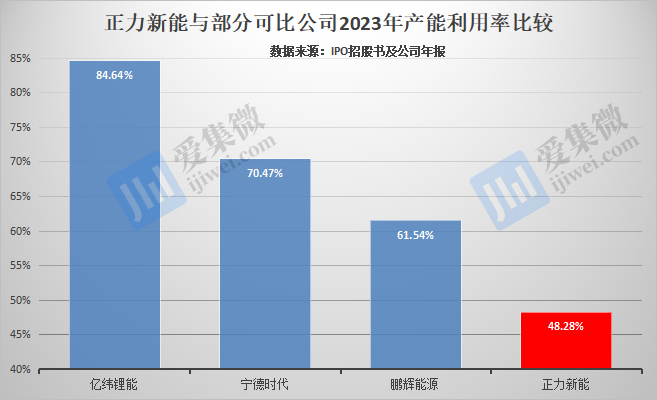

不过笔者分析发现,即便背靠全球最大的汽车玻璃制造商福耀玻璃,正力新能仍难获得主流主机厂的认可,主力客户数量少;在此背景下近年还出现产能利用率大幅下降的情况,截至今年Q1,产能利用率已不足三成,由此,其拟IPO募资扩产的必要性受到市场质疑。

优质客户少又踩雷威马汽车

正力新能由福耀玻璃两位前副总经理曹芳、陈继程设立并控股,目前二人合计持有64.6%股份,曹芳同时是福耀玻璃创始人兼董事长曹德旺胞妹,福耀玻璃作为全球最大的汽车玻璃供应商,拥有庞大的主机厂客户资源。

不过,从福耀玻璃走出来的正力新能却没有多少家客户。

根据介绍,2021年-2024年Q1(下称“报告期”),正力新能的主要客户有威马汽车、一汽红旗、广汽集团(含广汽传祺、广汽丰田等)、零跑汽车、上汽通用五菱、上汽通用、神龙汽车等主机厂,以及明美新能源、客户A、客户B、宁波德业储能等电池系统制造商、贸易商。

纵观这些客户,仅威马汽车、零跑汽车、上汽通用五菱高度聚焦新能源汽车领域,报告期各期,正力新能第一大客户分别为威马汽车、威马汽车、零跑汽车、广汽集团,分别实现营收8.28亿元、9.63亿元、11.79亿元、3.47亿元,占当期营收比重分别为55.2%、29.3%、28.3%及47%,多次出现第一大客户营收占比达50%左右的情况。

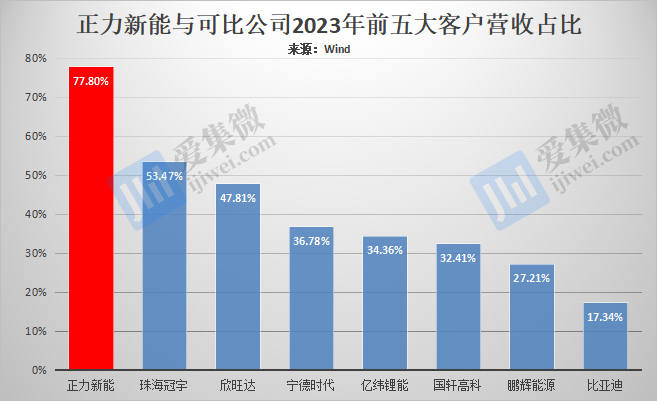

若统计前五大客户贡献的营收表现,正力新能对大客户的依赖度更为明显,报告期各期合计分别创收13.37亿元、29.73亿元、32.38亿元、6.39亿元,占各期营收比重分别为89.1%、 90.4%、77.8%及86.6%。

而可比锂电池企业中,前五大客户营收占比普遍在30%左右,欣旺达、珠海冠宇两家核心业务聚焦于消费市场的锂电池公司,前五大客户营收占比也仅在50%左右,均不及正力新能的表现。

值得注意的是,在有限的客户资源中,正力新能多家客户面临发展困境,其中,前第一大供应商威马汽车自2022年以来出现经营困难的情况,目前已进入预重整状态,该车企发展遇阻,直接取消了对正力新能的电池采购,进而导致正力新能亏损由2021年的4.02亿元增至2022年的17.2亿元。

上汽通用五菱也面临销量暴跌的情况,其总销量(含燃油车)已连续2年下降,2021年-2023年分别为166.02万辆、160万辆、140.31万辆,其中宏光MINI EV月销量已从高峰期的超7万辆跌至目前1万辆出头。以燃油车为主的上汽通用自进入2024年以来,销量一路暴跌,其中7月同比下降72.02%至2.6万辆。

唯有零跑汽车展现出较强的爆发力,报告期各期交付量分别为4.31万辆、11.12万辆、14.12万辆、3.34万辆,呈持续增长趋势,有助于拉动正力新能电池出货量的增长,且进入今年Q2以来,该公司月交付量持续走强,今年1-7月累计交付已达10.88万辆。

更严峻的是,在其主力客户中,正力新能并非核心供应商,以零跑汽车为例,根据公开数据,C10车型无一使用正力新能电池;C11车型26个型号中,仅2个型号采用正力新能电池,中创新航才是主力供应商;正力新能电池主要用于C01车型,16个型号有4个型号为正力新能供货;T03车型中,或仅有外销版本有采用正力新能方案。

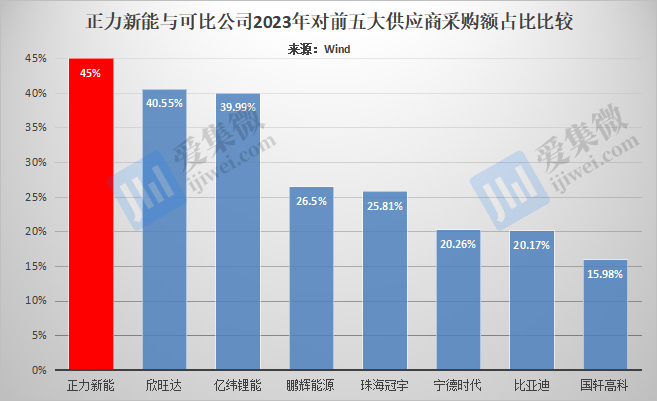

除了客户高度集中,正力新能还出现供应商高度集中的情况。

数据显示,报告期各期,正力新能对前五大供应商的采购额分别为10.79亿元、22.3亿元、13.68亿元、3.18亿元,占各期采购额比重分别为66.1%、64.2%、45.0%及52%,其中,对第一大供应商的采购额占总采购额比重分别为40.8%、38.2%、14.3%及19%。而可比公司中,对前五大供应商的采购比重整体保持在40%以内。

产能利用率不足三成

分析其营收还发现,新能源汽车所需的动力电池始终是正力新能的第一大创收来源,报告期各期分别为14.48亿元、31.16亿元、33.57亿元、6.42亿元,占营收比重分别为96.6%、94.7%、80.7%、87.1%。

根据弗若斯特沙利文数据,受益于全球电动汽车行业的增长,全球动力电池市场的装机量稳步增长,从2019年的120.1GWh增至2023年的716GWh,复合年增长率为56.2%,预计将进一步增长至2028年的3513.1GWh,复合年增长率为37.5%。

其中中国市场动力电池装机量从2019年的62.5GWh增长到2023年的389GWh,预计将以37.9%的复合年增长率进一步增长至2028年的1943.3GWh,占全球比重始终在50%以上。

受益市场景气,正力新能近年来一直在努力扩充产能,以满足下游市场持续壮大的发展需求。

据介绍,正力新能目前共有3个电芯生产基地,即常熟正力新能基地、常熟银河基地、南京正力新能基地,共配备15条生产线,电芯产品的总设计年产能达25.5GWh,届时将形成设计产能35.5GWh。

本次港股IPO,正力新能计划将募集资金用于常熟的新生产工厂建设,其中一期设计年产能约为10GWh,计划2024年10月动工,预计将于2025年启动试生产,届时将形成设计产能35.5GWh。剩余募集资金将用于该工厂二期建设,设计年产能约为15GWh,该期项目计划于2025年12月动工,并将于2026年启动试生产,届时将形成设计产能50.5GWh。

不过笔者分析发现,正力新能积极扩产的背后,却是产能利用率持续大跌,并处于去库存状态。

根据招股书披露数据,报告期各期,正力新能已形成的有效产能分别为1.3GWh、5.1GWh、14.5GWh、5.1GWh,对应各期的产量分别为0.9GWh、3.1GWh、7GWh、1.5GWh,产能利用率分别为69.23%、60.78%、48.28%、29.41%,至2024年Q1,其产能利用率已不足30%。

另根据动力电池产业创新联盟数据,2023年-2024年Q1,正力新能装车量分别为2.36GWh、5.39GWh、0.99GWh,扣除对应各期储能销量后,未装车的动力电池库存分别为0.74GWh、0.86GWh、0.39GWh,综合各项数据进一步分析得知,截至Q1末,正力新能未装车的动力电池库存(含发出库存)约0.8GWh时,超过Q1产量的50%,侧面反映出,该公司于今年一季度仍处于去库存阶段。

在这样的背景下,正力新能已有多条产线停产,其中,南京正力新能基地已从2022年年末开始停止生产活动,东莞正力新能也于2023年2月起停产。

事实上,随着近年市场投建项目陆续达产,而新能源汽车市场增速放缓,导致行业供需格局转换,已由供不应求转为供过于求,锂材、电芯价格纷纷暴跌,为稳住市场,减产、停产已成目前锂电产业链的发展常态。

而正力新能优质客户资源少,仅凭零跑汽车等少数主机厂难以消化其不断释放的产能,那么其募资投建新项目的必要性不免受到市场质疑。

2.扩容至100亿元!中关村科学城科技成长二期基金发布

据北京海淀消息,8月26日,中关村科学城科技成长二期基金正式亮相,总规模为50亿元,标志着中关村科学城在科技创新投资领域的再次“加码”,中关村科学城科技成长基金扩容至100亿元。

据介绍,中关村科学城科技成长基金由海淀财政出资,规模为每期50亿元。科技成长二期基金由母基金40亿元和直投基金10亿元组成,委托中关村科学城公司下属投资公司管理。科技成长二期基金将按照“政府引导、市场主导、专业管理、防范风险”的原则进行严格管理,与一期基金形成合力,共同打造起“母基金+成长期直投基金+政策性投资配套”的投资矩阵,进一步发掘和培育优质项目,促进产业优化升级。

近年来,海淀区积极构建“1+X+1”的现代化产业体系,即在人工智能和科技服务业两个“1”的赋能和支撑下,加快发展医药健康、集成电路、商业航天等战略性新兴产业,以及具身智能、量子信息、6G等未来产业。科技成长二期基金将紧紧围绕这一产业体系,结合海淀战略布局和产业特色,聚焦高潜力高成长项目,用资本助力区域经济高质量发展,加速科技创新成果的转化和应用落地。

据悉,中关村科学城科技成长二期基金正式发布后,《中关村科学城科技成长基金子基金申报指南》将同步征集合作项目,符合条件的项目可以登录中关村科学城企业综合服务平台-专项申报界面(扫描下方二维码进入)进行线上申报,申报窗口常年开放,中关村科学城公司定期组织开展评审相关工作,遴选符合条件的基金,第一批合作子基金项目计划于9月30日前完成落地。(校对/高海波)

3.思特威上半年扭亏为盈,智能手机业务营收同比增长295.46%

8月23日,思特威发布2024年上半年业绩报告称,H1实现营收24.57亿元,同比增长129.04%;归属于上市公司股东的净利润为1.5亿元,较上年同期扭亏为盈;归属于上市公司股东的扣除非常性损益的净利润为1.53亿元,较上年同期扭亏为盈。

其中智慧安防收入97,618.45万元,较上年同期增长50.36%,占主营收入的比例为39.73%;智能手机收入124,911.65万元,较上年同期增长295.46%,占主营收入的比例为50.84%;汽车电子收入23,158.85万元,较上年同期增长115.19%,占主营收入的比例为9.43%。

关于业绩大增的原因,思特威进一步说明称,主要原因是随着市场需求的回暖,公司在智慧安防领域新推出的迭代产品在性能和竞争力上再度提升,公司产品销量有较大的上升;同时在智能手机领域,公司应用于旗舰手机主摄、广角、长焦镜头的高阶5000万像素产品出货量大幅上升,带动公司智能手机领域营收显著增长。净利润同比扭亏为盈的原因主要系,公司在智慧安防、智能手机和汽车电子各产品应用领域持续深耕,尤其在智能手机领域已成功开辟出第二条增长曲线。随着产品研发和市场推广的加强,公司推出了更具性能和竞争力的产品,持续提升市场占有率,收入规模大幅增长,盈利能力得到有效改善,净利润显著提升。具体如下:

1、在智慧安防领域,公司以完善的产品矩阵、卓越的研发实力以及快速的响应能力,继续保持全球市场领先地位。公司新推出的迭代产品在性能和竞争力上再度提升,推动营收同比增长50.36%。

2、在智能手机领域,公司与客户的合作全面加深。报告期内,手机中低阶产品继续保持高速增长态势,市场占有率持续提升。而公司应用于旗舰手机主摄、广角、长焦镜头的高阶5000万像素产品已开始量产销售,品类进一步丰富,产能扩张顺利,出货量均大幅上升。公司高阶5000万像素产品在智能手机业务中营收占比已超过50%,驱动公司智能手机业务营收同比增长295.46%。

3、在汽车电子领域,公司与多家主流厂商继续深化合作,覆盖车型项目数量大幅增长,行业解决方案能力进一步完善,应用于智能驾驶辅助系统(ADAS)的CIS产品首获商业量产订单,品牌影响力显著提升。报告期内,公司汽车电子业务营收同比增长115.19%,为未来可持续发展打下坚实基础。

另外,总资产为72.97亿元,较报告期初上升18.74%,主要因为公司生产经营规模扩大,存货和长期资产相应增加。归属于上市公司股东的净资产38.91亿元,较报告期初增加4%,主要来自于本期的净利润和确认员工股权激励计划费用导致的资本公积增加。

值得注意的是,思特威继续保持高研发投入力度,报告期内研发费用总额为1.99亿元,公司为了巩固既有产品的技术领先性同时研发新技术、新产品,研发人员数量占公司总人数的比例为44.11%。截至2024年6月30日,公司累计获得境外专利授权98项,获得境内发明专利授权110项、境内实用新型专利234项。

4.紫光国微:6月起公司订单出现小幅提升

近日,紫光国微在接受机构调研时表示,今年上半年,特种行业的需求尚未出现根本性好转,下游仍处于去库存阶段。整体看,今年上半年特种集成电路业务的订单较上年同期下降幅度较大,但与2023年下半年相比基本持平。从月度数据来看,今年6月起,公司订单出现小幅提升,目前无法判断是正常的波动,还是一个转向好的趋势,但认为行业需求不会再有更大幅的下滑。经过过去一个阶段的调整,公司认为相关建设工作会再次启动,迎来行业的回升。

关于客户库存情况,紫光国微分析称,从公司的收入结构来看,不同细分领域客户的发展周期基本是同步的,可能存在部分产品需求量的变化,主要与相关科研生产机构已有的备货水平相关,对于备货量较大的客户,其内部目前可能仍在去库存的阶段;对于备货节奏平稳的客户,公司已出现增量订单。

汽车电子方面,紫光同芯早在2019年已涉足汽车电子领域,已有多年的研发、技术和产品储备。近期正式推出的THA6系列是公司的第二代域控制芯片,工艺、性能等方面均有提升,目前市场推广的反响很好,主流车厂都已在试用,并进行开发、测试等环节。

由于动力域控制芯片的门槛较高,目前在该领域基本没有国产产品,因此公司的相关产品有较高的市场关注度。同时,由于公司的这款产品主要应用于动力域,如油门、刹车,以及底盘、转向等,均为车辆最核心的部件,因此对产品的各项要求非常高,公司正在全面推进相关工作。整体而言,该产品有较大的市场容量,相信公司汽车电子业务的成果会逐步显现。

5.天际股份子公司因火灾致部分产线停产

2024年8月24日上午10时左右,天际股份全资子公司江苏新泰材料科技有限公司(以下简称“新泰材料”)三个车间中的二车间四楼电气线路短路发生局部火灾事故。

据介绍,该事故导致新泰材料二车间四楼部分电缆、塑料管道着火,但主体设备和金属管道基本未受损。事故发生后,天际股份全力配合当地消防部门开展现场的灭火和抢救工作,火势于当天上午11时左右扑灭。该事故未造成人员伤亡,没有有毒有害化学品泄漏,未造成环境污染,未发生次生灾害。目前,事故具体原因正在调查核实中,相关保险核损理赔工作也正在有序开展。

由于新泰材料二车间四楼起火点需接受相关部门的调查及事故认定,以及后续的整改和恢复等,导致起火点周边部分设备停止运行,二车间暂停生产,新泰材料的六氟磷酸锂产能受到一定程度的影响,但该事故不会影响到新泰材料其它生产线的正常运作。

目前,天际股份控股子公司江苏泰际材料科技有限公司10000吨/年六氟磷酸锂生产线生产正常;控股子公司江苏泰瑞联腾材料科技有限公司新建的年产六氟磷酸锂15000吨生产装置已于本月开始试生产,目前试生产顺利,产品质量合格,产能释放符合预期。天际股份表示,本次事故不会对公司的生产经营和业绩产生大的影响。

6.海外芯片股一周涨跌幅:美方或将更新对华半导体出口管制,费城半导体指数涨1.13%

编者按:一直以来,爱集微凭借强大的媒体平台和原创内容生产力,全方位跟踪全球半导体行业热点,为全球用户提供专业的资讯服务。此次,爱集微推出《海外芯片股》系列,将聚焦海外半导体上市公司,第一时间跟踪海外上市公司的公告发布、新闻动态和深度分析,敬请关注。《海外芯片股》系列主要跟踪覆盖的企业包括美国、欧洲、日本、韩国、中国台湾等全球半导体主要生产和消费地的上市公司,目前跟踪企业数量超过110家,后续仍将不断更替完善企业数据库。

上周,全球重要指数涨多跌少。美股方面,道指涨1.27%,纳指涨1.40%,标普500涨1.45%。欧洲地区,英国富时100指数涨0.20%,法国CAC40指数涨1.71%,德国DAX30指数涨1.70%。亚洲地区,日经225涨0.79%,韩国综合涨0.17%,台湾加权指数跌0.86%。另外,费城半导体指数涨1.13%。

整体行情:美方或将更新对华半导体出口管制

北京时间24日凌晨,美股周五收高,道指涨逾460点。美联储主席鲍威尔称政策调整的时机已经到来,暗示即将降息。分析师称鲍威尔发出了迄今为止最强烈的降息信号。

美国或即将再次更新对华半导体出口管制。据目前透露的信息,美国政府拟于8月出台的是“两极化”新规,即一方面豁免日本、荷兰的半导体设备企业继续对华供货,一方面限制美光、SK海力士和三星向中国企业供应HBM芯片,以及将大约120家中国实体添加到制裁名单中,涵盖6家芯片制造工厂以及一些设备制造商、EDA相关公司等;限制中国台湾、马来西亚、以色列、新加坡等地的半导体企业与中国半导体企业的合作。

值得注意的是,尽管美国曾试图严控ASML与东京电子等全球主要半导体设备企业继续向中国大陆供货,但8月或将对荷兰、日本等盟友的设备企业调整为“豁免”。

太平洋时间8月25-27日,一年一度的顶级芯片盛会Hot Chips将在美国斯坦福大学纪念礼堂举行。英伟达在最新的博客中表示,计划在Hot Chips 2024上公布Blackwell的“新架构细节”,并演示如何在Blackwell上运行生成式AI模型。英伟达称,Blackwell架构是通用计算全栈矩阵的终极解决方案,由多个英伟达芯片组成,包括Blackwell GPU、Grace CPU、BlueField数据处理单元、ConnectX网络接口卡、NVLink交换机、Spectrum以太网交换机和QuantumInfiniBand交换机。

据知情人士透露,苹果计划在9月10日举行今年最大规模的产品发布会,届时该公司将推出最新款iPhone、手表和AirPods。发布会之后,新款手机将于9月20日上市销售,与苹果近年来的一贯做法相符。据报道,苹果还计划在今年晚些时候开始将Mac电脑升级为M4处理器,但Mac的更新通常要到iPhone年度发布会后一个月左右才会发布;苹果今年晚些时候将推出更小的Mac mini、新款MacBook pro和搭载M4芯片的升级版iMac。

据报道,三星电子内部正自研XR设备专用芯片,该项目开发主管是三星去年从英特尔招募的芯片设计专家Neeraj Parik。报道指出,该芯片开发项目由三星电子负责XR设备业务的MX部门独立监督,而通常主导三星内部芯片设计的DS部的系统LSI业务部并未参与。虽然并未参与MX部门监督的XR芯片项目,但三星电子系统LSI业务部也正在制定“Mach Edge”AI芯片的开发计划,以应对XR等新型移动设备的发展。三星电子内部目前开发的XR专用芯片预计将用于“Moohan”后的下一代产品。该芯片将提升三星在XR头显领域的自主性,提高面对苹果、Meta等对手时的竞争力。

个股方面:欧美地区涨跌不一,亚洲地区态势波动

爱集微跟踪的106家境外半导体上市公司表现良好,其中64家上涨,41家下跌,费城半导体指数涨1.13%。

美股57家公司涨多跌少,40家上涨,17家下跌,其中其中涨幅居前的是WOLFSPEED(13.46%)、芯科实验室(13.44%)、DIODES(6.01%),跌幅居前的是美光科技(-4.76%)、NOVA(-4.26%)。

欧洲方面,3家上涨,5家下跌,其中涨幅居前的是SOITEC(3.38%),跌幅居前的是AIXTRON(-7.95%)。

日韩地区,13家公司,3家上涨,10家下跌,其中涨幅居前的是罗姆半导体(6.95%),跌幅居前的是DISCO(-10.46%)、WONIK IPS(-7.76%)。

中国台湾及中国香港地区28家公司,18家上涨,9家下跌,其中涨幅居前的是汉磊(23.01%)、硅力-KY(19.95%),跌幅居前的是南亚科(-2.87%)。