【IPO价值观】受天职国际拖累 矽电股份创业板IPO被摁下“暂停键”

近日,矽电半导体设备(深圳)股份有限公司(下称“矽电股份”)因更换申报会计师,加之IPO申请文件中记录的财务资料已过有效期,需要补充提交。为此,深交所中止其发行上市审核。

矽电股份的创业板IPO之路可谓“一波三折”,先是公司保荐人招商证券因被中国证监会立案调查而中止IPO审核,随后其IPO上会审核虽顺利通过,但却在提交注册环节出现了长达18个月的“静默期”。如今,因天职国际被暂停证券业务,而矽电股份随之更换申报会计师,其IPO进程再度中止审核。

多处信披数据异常

今年以来,随着资本市场改革深化,新“国九条”强调中介机构责任,中介机构的勤勉尽责与信息披露的真实准确性成为市场关注焦点,但在矽电股份的招股书中出现多处信披数据不一致的问题。

其一是,核心产品销售数量出现异常。在上会稿招股书134页披露的“主要产品的产量、销量”显示,2020年-2022年,矽电股份晶粒探针台的销售数量分别为742台、3652台、703台;晶圆探针台的销售数量分别为533台、1074台、494台。

而在该招股书202页披露的“主要产品的销量和平均单价分析”显示,2020年-2022年,矽电股份晶粒探针台的销售数量分别为660台、1469台、1992台,晶圆探针台的销售数量分别为502台、841台、481台,与前述均有较大的差异。

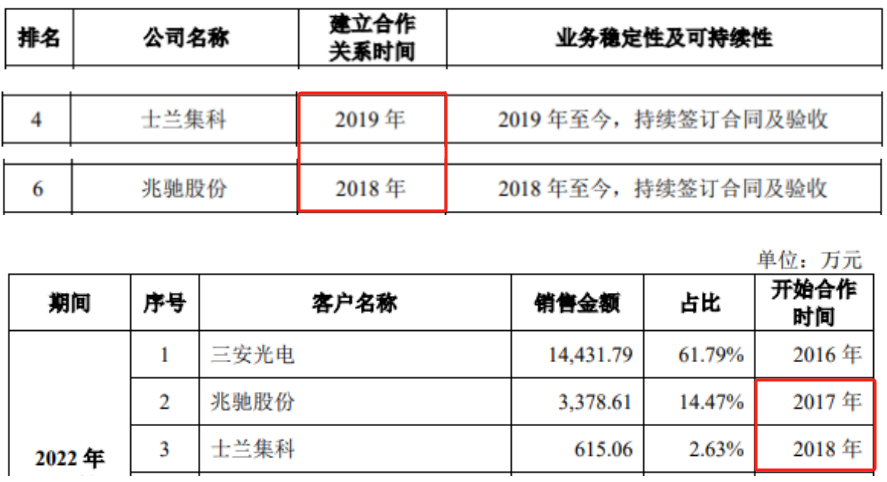

其二是,主要客户合作时间出现差异。其第一轮问询回复第148页披露的前五大主要客户的销售情况及合作年限表显示,矽电股份与兆驰股份开始合作时间为2017年;但第108页主要客户的合作时间表则披露,矽电股份与兆驰股份建立合作关系时间为2018年。

而矽电股份的另一名大客户士兰集科也出现了相同的情况。据一轮问询回复的前五大主要客户的销售情况及合作年限表披露,矽电股份和士兰集科开始合作时间是2018年;而主要客户的合作时间表却披露双方建立合作关系的时间是2019年。

其三是,供应商未成立便开始合作。据一轮问询回复的“机加类前五名供应商基本情况及合作情况”显示,矽电股份与前五大供应商润科华、奥特斯的合作时间分别为2014年、2007年。

但国家企业信用信息公示系统显示,润科华的成立日期为2015年1月22日、奥特斯的成立日期为2011年7月20日。也就是说,矽电股份开始与润科华以及奥特斯合作时,两家公司都还尚未正式成立,其信披真实性令人怀疑。

其四是,团队成员简历错乱。招股书(上会稿)显示,技术人员杨应俊自2002年至2005年担任深圳市文记精密机械有限公司机械品管部部长。而企查查信息却显示,该公司成立于2005年,这意味着杨应俊在公司成立前三年便已在此工作,显然违背了时间逻辑。

矽电股份副总经理李凯军的简历也出现了相似的时间错乱。招股书称其1997年至2001年在甘肃兰光科技股份有限公司担任财务主管。但企查查显示,该公司(现名山子高科技股份有限公司)成立于1998年,这意味着李凯军在公司尚未成立时便已入职,这一明显的矛盾再次对招股书信息的真实性提出拷问。

矽电股份信披数据不一致,保荐机构招商证券、申报会计师天职国际也难逃责任。需指出的是,在为矽电股份保荐期间,招商证券曾被证监会立案调查,而天职国际更是证监会下达行政处罚决定书,且暂停相关业务资格。

值得提及的是,今年8月以来,已经有多家天职国际审计的IPO企业终止上市进程,其中包括万高药业、一品制药、埃索凯3家企业,这三家企业IPO过会均超过14个月却未能提交注册。

同样的是,矽电股份创业板IPO过会已超过18个月,如今公司果断更换申报会计师,对其IPO进程是否受到影响仍是个未知数。

经营业绩依赖关联方

招股书显示,矽电股份的控股股东、实际控制人为何沁修、王胜利、杨波、辜国文、胡泓五人,其持股均相等,直接持股比例均为12.22%,并通过担任员工持股平台深圳爱矽的普通合伙人控制公司6.9%的表决权,合计控制公司67.99%的表决权。

2020年9月,三安光电董事长林志强以0.28亿元认购了矽电股份的股份,而兆驰股份前实控人顾伟之女顾乡参股矽电股份。截至申报前,林志强、顾乡分别以2.4%、1.74%的持股比例位居第12大股东、第15大股东。

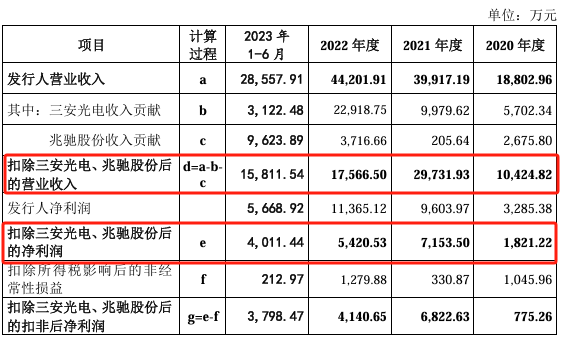

值得提及的是,三安光电和兆驰股份是矽电股份的两家大客户。2020年-2022年,三安光电连续三年蝉联公司第一大客户之位,各期销售金额分别为5702.34万元、9979.62万元、2.29亿元,占公司总收入的比例达30.33%、25%、51.85%。其中,2022年三安光电贡献过半营收,存在重大依赖。

而兆驰股份于2020年、2022年分别为矽电股份第二、第三大客户,相关销售金额分别为2675.8万元、3716.66万元,占比分别14.23%、8.91%。到了2023年上半年,兆驰股份贡献收入达到9623.89万元,占当期总收入的比例的33.7%。

近几年,正是三安光电、兆驰股份两家重要客户的“贡献”,才使得矽电股份业绩突飞猛进。

若扣除三安光电、兆驰股份贡献业绩后,2021年至2023年上半年,矽电股份的收入分别为2.97亿元、1.76亿元、1.58亿元,归母净利润分别为7153.5万元、5429.53万元、4011.44万元,业绩呈下滑趋势。

需要注意的是,大客户三安光电的项目建设推进缓慢,对其矽电股份经营业绩也产生一定的影响。

据三安光电财报显示,2021-2022年及2023年1-6月各期末,三安光电对LED产线项目当期投入金额分别为11.7亿元、6.35亿元、1.16亿元。不难看出,相比2021年,2022年三安光电对LED产线项目的投入金额明显下降。由此看来,2023年1-6月投入金额不及2022年投入金额的五分之一,三安光电的LED产线项目的推行或进度缓慢。

这从三安光电贡献营收中也有所有体现。矽电股份对三安光电的销售收入从2022年的2.29亿元下降至2023年上半年的0.31亿元,占比也从51.85%下降至10.93%。这也导致公司整体经营业绩增长较为缓慢。

值得提及的是,证监会于2024年3月15日发布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,证监会提出需坚守各板块功能定位,创业板强调抗风险能力和成长性要求。

三安光电作为矽电股份大客户,扩产项目亦存在投资进度放缓迹象。冲击创业板上市的矽电股份,是否具备强抗风险能力?

对此,矽电股份回应称,三安光电、华灿光电、兆驰股份等行业头部企业的抗风险能力较强,终端应用市场需求下滑有利于行业落后产能的出清,大部分产能规模较小、技术落后的企业被逐步淘汰,光电芯片行业的头部效应将进一步凸显。公司作为大陆地区规模最大的探针台设备制造企业,已与我国光电芯片龙头企业形成稳定的合作关系,具备一定的客户优势。在行业头部企业抗风险能力较强的情况下,终端消费电子市场的波动对公司产品需求的影响有限。