【IPO价值观】和美精艺前五大客户频繁变动 关联方成为第一大客户

集微网消息 IC封装基板作为芯片封装环节的核心材料,伴随着封测市场规模增长,其市场需求也迅速增长。不过,由于国内IC封装基板产业起步较晚,且长期受制于国外的技术封锁,目前与国际一流厂商在高端芯片封装基板领域存在较大差距。

据了解,目前全球领先厂商以制造FC-BGA封装基板、ABF封装基板等高附加值产品为主,而内资厂的产品则普遍以WB-CSP/BGA封装基板、FC-CSP封装基板、BT封装基板为主,产品附加值相对较低。

从国内市场来看,目前只有A股上市公司深南电路、兴森科技,以及近日向上交所科创板提交IPO招股书的深圳和美精艺半导体科技股份有限公司(简称:和美精艺)等少数企业布局IC封装基板。

据笔者查询发现,在国产替代及市场应用需求不断增长的背景下,虽然和美精艺营收实现逐年增长,但是其净利润却呈现波动下滑态势,且比较依赖政府补助资金。同时,由于其产品竞争力较弱,导致其前五大客户处于高度变动状态。

市场占有率较低

近年来,随着IC市场快速增长,日月光、安靠、长电科技、通富微电、华天科技等封测企业也持续加大产能布局,而封测市场规模呈增长趋势,据集微咨询数据显示,2022年全球封测市场规模为815亿美元,预计到2026年市场规模有望达961亿美元。其中,2022年中国大陆封测市场规模为2995亿元,预计到2026年市场规模有望达3248.4亿元。

在封装领域,IC封装基板是芯片封装环节的核心材料。根据中信证券研究部的研报数据,引线键合(WB)封装基板在芯片封装总成本(不含晶片成本)中占比约为40%-50%,而高端的倒装(FC)封装基板在芯片封装总成本(不含晶片成本)中则更高,占比约为70%-80%。

伴随着封测市场规模增长,IC封装基板市场需求也迅速增长。据Prismark统计,2022年全球IC封装基板行业整体规模达178.4亿美元,同比增长23.89%,预计到2026年规模将达到214亿美元,呈现快速增长的发展态势。

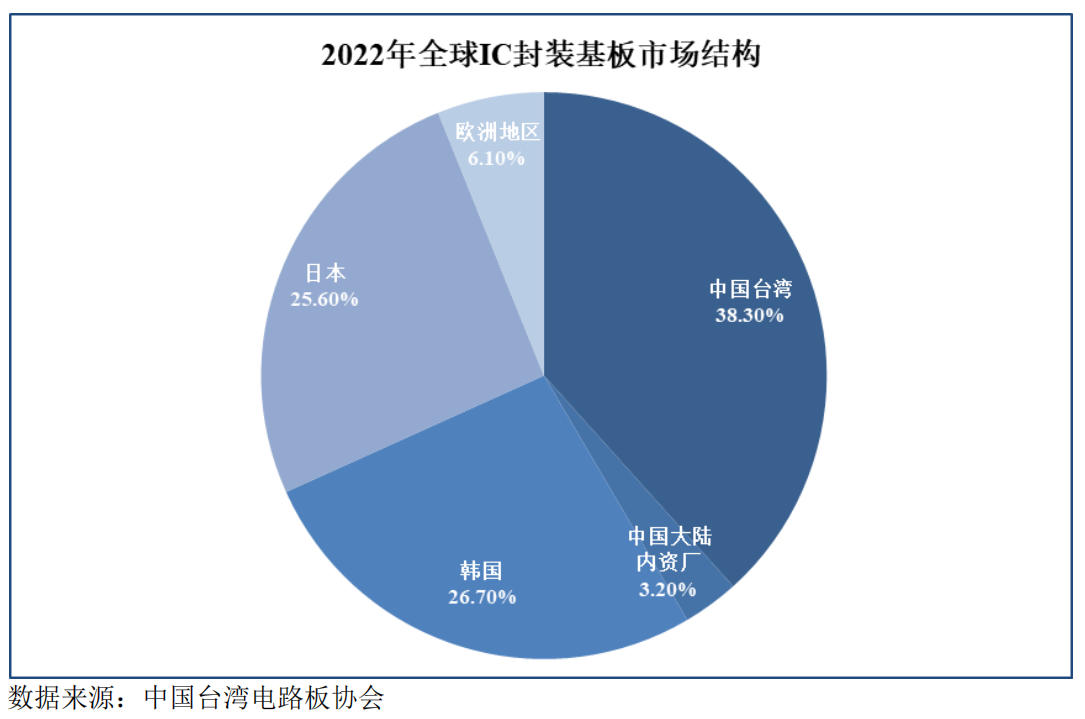

从厂商市场份额来看,根据中国台湾电路板协会统计,2022年全球前十大封装基板供应商及市占率分别为:欣兴电子(17.7%)、南亚电路(10.3%)、揖斐电(9.7%)、三星电机(9.1%)、新光电气(8.5%)、景硕科技(7.3%)、LG Innotek(6.5%)、AT&S(6.1%)、大德电子(4.9%)以及信泰电子(4.7%)。

值得提及的是,尽管中国内资封测企业占据了全球近30%的市场份额,但在IC封装基板领域,中国内资企业仅占全球市场份额的3.2%,其中BT封装基板占全球市场份额的7%,ABF封装基板尚未形成大规模国产化能力。

中国市场方面,据Prismark统计,2022年中国大陆市场IC封装基板行业(含外资厂商在大陆工厂)整体产值规模为34.98亿美元,外资厂商产值约29.27亿美元(83.68%),内资厂商产值约5.71亿美元(16.32%)。

而在我国内资企业中,深南电路、兴森科技、和美精艺于2022年IC封装基板业务产值分别为25.2亿元、6.9亿元、3.1亿元。可见,和美精艺整体市场占有率仍然较低。

大客户频繁变动

目前,和美精艺主要产品为存储芯片封装基板,产品类型包含移动存储芯片封装基板、固态存储芯片封装基板、嵌入式存储芯片封装基板以及易失性存储芯片封装基板。此外,公司也生产少部分非存储芯片封装基板,包括逻辑芯片封装基板、通信芯片封装基板和传感器芯片封装基板等。

2020年至2023年上半年(简称:报告期内),和美精艺营业收入分别为1.89亿元、2.54亿元、3.12亿元、1.62亿元。其中,存储芯片封装基板的收入分别为1.78亿元、2.32亿元、2.89亿元、1.5亿元,占主营收入比例分别为94.39%、92.55%、93.36%、93.42%。

报告期各期,和美精艺的归母净利润分别为3687.13万元、1924.7万元、2932.36万元、1520.97万元。可见其净利润呈现波动下滑趋势。

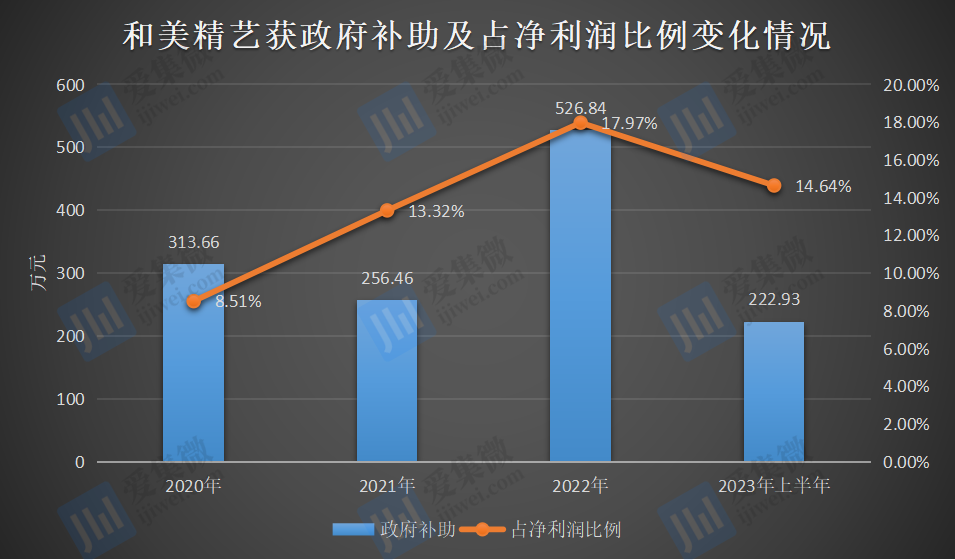

值得注意的是,报告期各期,和美精艺计入其他收益的政府补助分别为313.66万元、256.46万元、526.84万元、222.93万元,占比净利润的比例分别为8.51%、13.32%、17.97%、14.64%。

在客户端方面,和美精艺指出,公司产品已经进入京元电子、力成科技、华天科技、群丰科技、华泰电子、佰维存储、时创意、通富微电、沛顿科技、中电智能卡、甬矽电子等客户的供应体系。

从前述客户来看,不乏一些是前十大封测厂商。但或许受到产品竞争力不强的影响,和美精艺的前五大客户均处于高度变动状态,报告期各期前五大客户在合作一次后,后续的交易额就开始减少,或者直接出局前五大客户名单中。

相较于2020年,2021年和美精艺前五大客户出现较大变化。东方聚成、宸悦存储、爱尔达电气直接出局前五客户名单中,新增群丰科技、京元电子以及佰维存储。到了2022年,其前五大客户名单仍出现变动,京元电子、群丰科技进入前五大客户后仅过一年便消失在名单中;新增了万年芯微电子和宸悦存储。

2023年上半年,和美精艺的五大客户仍在变动中。万年芯微电子和宸悦存储同样仅待一年便消失在前五大客户名单中,新增了京元电子以及晶凯半导体。

通过上述分析来看,前五大客户中,虽然单一客户的销售比例未超总额的50%,但近三年半其新增和出局客户较多。在前五大客户总体销售占比不断下降的情况下,其前五大客户的名单存巨大波动,也对其经营状况产生较大的影响。

关联方跃居第一大客户

更值得提及的是,关联方佰维存储已成为和美精艺的第一大客户。

资料显示,2020年7月,和美精艺进行第一次增资,将注册资本由11000万元增加至12892万元,其中,达晨创通以4.5455元/股的价格认购了新增注册资本732万股,总增资额为3327.31万元。

2021年12月,和美精艺进行第二次增资,将公司总股本由13028.50万股增至17196.50万股,其中,达晨创鸿以10元/股的价格认购了新增注册资本400万股,总增资额为4000万元。

目前,达晨创通、达晨创鸿分别持有和美精艺4.26%、2.25%的股份,是其第四、第十五大股东。值得提及的是,达晨创通、达晨创鸿的执行事务合伙人均为达晨财智,也就意味着达晨财智持有和美精艺6.38%的股份。

而据佰维存储2023年半年报显示,达晨创通持有该公司1818.18万股,持股比例4.23%,是佰维存储的第三大股东。

由于达晨创通同时投资了公司与佰维存储,并委派王赞章担任两家公司的外部董事,所以和美精艺与佰维存储之间的交易属于关联交易。

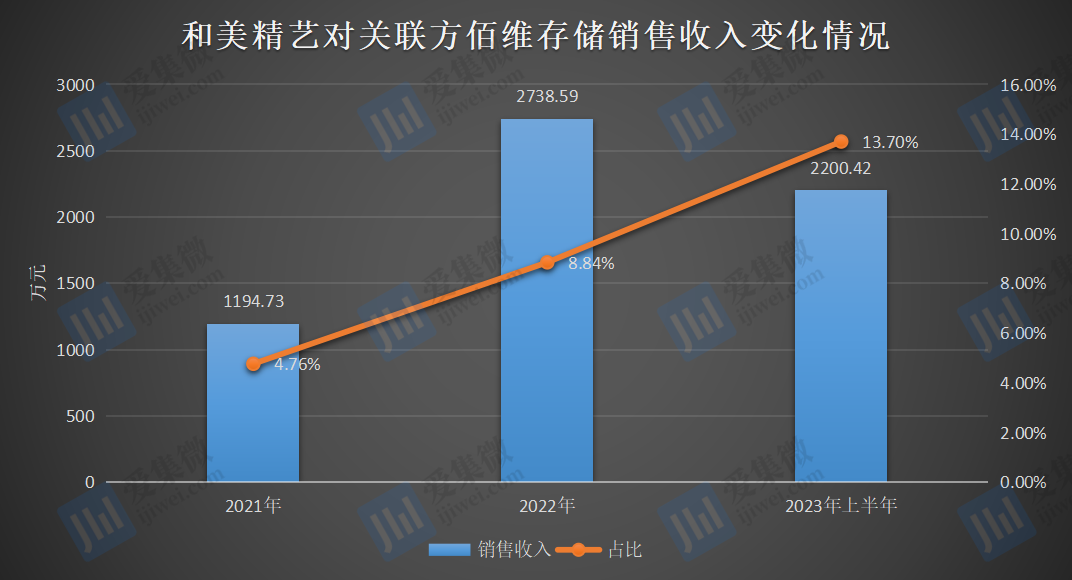

从投资时间点来看,达晨创通于2020年投资和美精艺,2021年佰维存储便进入其前五名单了,当年佰维存储贡献了1194.73万元收入,占比4.76%,是和美精艺第五大客户。

到了2022年,和美精艺对佰维存储的销售收入为2738.59万元,占比为8.84%,已上升为公司第二大客户。进入2023年上半年,佰维存储贡献了高达2200.42万元的收入,占比为13.7%,已经跃居和美精艺第一大客户。

整体来看,尽管和美精艺的营收呈现稳健增长的态势,但对关联方的依赖也逐渐加大,同时公司盈利能力还是偏弱,对政府补助资金有一定的依赖,若和美精艺后续不能持续符合相应政府补助标准,导致补助资金减少,必定会对和美精艺的经营状况造成影响。同时,由于其产品竞争力不强,导致其前五大客户处于高度变动状态,未来市场的不确定性也将加剧。