【IPO价值观】深度绑定五菱/江淮,幂源科技大客户同为供应商

集微网消息,“电池、电机、电控”被誉为新能源汽车的“三电”系统,也是新能源汽车的最核心部分,以比亚迪为代表的头部企业专注自研,力争掌握全部核心技术,但并非所有企业都具备“三电”的自研能力,部分企业需要依赖供应链支持。

其中,动力电池系统作为“电池”的重要组成部分,在新能源汽车行业持续景气带动下,已诞生一批供应链企业,幂源科技控股有限公司(简称:幂源科技)便是其中之一,该公司于近日计划登陆港交所,欲借助资本市场大幅提升制造能力。

近日笔者翻阅其IPO招股书发现,幂源科技近年业绩快速增长的背后,高度依赖于上汽通用五菱、江淮汽车、宁德时代等前五大客户;不仅如此,幂源科技还存在大量供应商与客户重叠的情况,前五大供应商中就有4家企业为其客户,幂源科技同时与江淮汽车构成深度关联交易。

5成业绩来自通用五菱

动力电池系统由电芯、BMS及电池模块、热管理系统、电气组件及其他组件组成,在电动汽车市场的强劲需求推动下,中国的电池系统市场正处于快速发展阶段。根据弗若斯特沙利文统计数据,中国动力电池系统的装机量由2017年的79.4万件增至2022年的705.5万件,复合年增长率为54.8%,同时预测将由2023年的941.1万件增长至2027年的1970.9万件,复合年增长率为20.3%。

作为新能源汽车的核心部件,主机厂、电芯企业均具备动力电池系统的研发能力,但同时也有部分由第三方供应,而幂源科技作为第三方代表企业之一,其于2022年出货49.04万件,市场占有率为6.95%。

如果按纯电动汽车电池供应商的出货量计算,2022年中国市场总规模为513.1万件,前五大供应商占47.6%的市场份额。幂源科技以49.04万件出货量及9.6%的市场份额位列行业第三,特别是在A00级市场,幂源科技贡献约1/3的市场份额,位列行业第一。

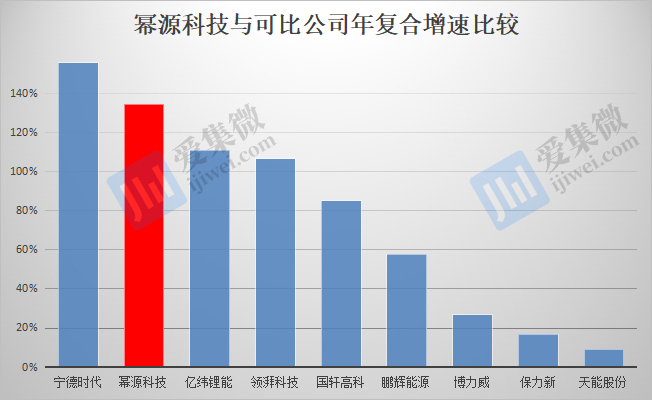

在出货量增长带动下,幂源科技的营收在2020年-2023年H1(下称“报告期”)呈快速增长趋势,分别达到10.15亿元、25.67亿元、55.74亿元、11.22亿元,其中,2020年-2022年的年复合增速达134.4%,与可比公司相比,仅次于宁德时代的CAGR 155.54%,高于其他A股动力电池及动力电池系统可比上市公司。

另据幂源科技披露,其主要客户为电动汽车OEM企业,已于2022年与国内出货量前15名的动力电池企业中的13家公司建立了业务联系。

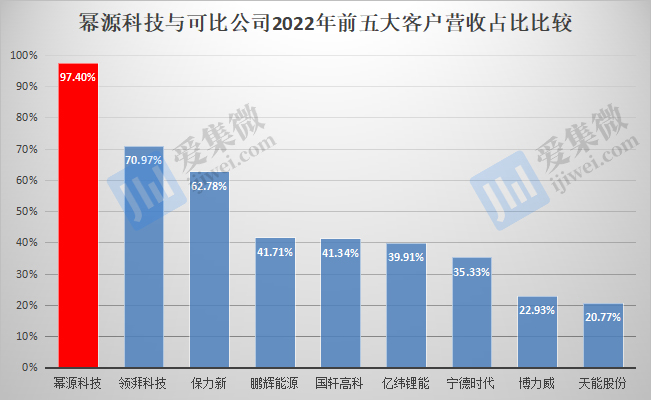

不过笔者盘点发现,幂源科技实际客户资源并不多,其营收主要来自于前五大客户的贡献,报告期各期,前五大客户合计营收占比分别为94.4%、96.4%、97.4%及90.6%,同时,最大客户营收占比分别为54.2%、47.6%、46%及35.5%。

而可比公司客户群广泛,营收来源也较为分散,不存在业绩严重依赖头部客户的情况,多数企业的前五大客户营收占比均在50%以内。

另根据招股书披露信息,可推测幂源科技最大客户A为上汽通用五菱,客户B为江淮汽车,客户F为宁德时代。其中,通用五菱主打的是A00级入门车型,并非幂源科技所说的是“中国顶级乘用电动汽车制造商”;江淮汽车擅长的是燃油车,而非新能源汽车,其电动化转型仍有赖华为加持;宁德时代确实是全球顶尖动力电池供应商,但宁德时代自身具备极强的电池及电池系统研发及制造能力,幂源科技供货宁德时代的具体产品以及应用领域仍需进一步披露。

幂源科技已意识到其业绩高度依赖少数客户可能存在的风险,其在招股书中表示,未来若无法留住目标客户或将早期试验部署转化为有意义的订单,公司的业务、前景、财务状况及经营业绩可能会受到重大不利影响。

供应商与客户交叉重叠

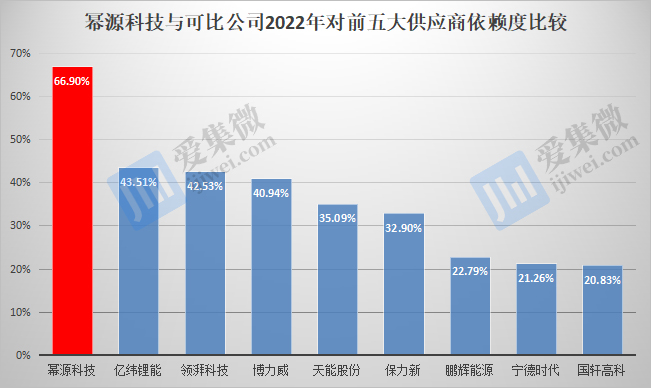

除了高度依赖少数客户,幂源科技对供应商的依赖度也远高于可比公司。

招股书显示,报告期各期,幂源科技对前五大供应商的合计采购额分别为8.29亿元、14.91亿元、35.66亿元、5.53亿元,占幂源科技总采购额的比重分别为68.6%、60.7%、66.9%及52.5%,其中对第一大供应商的采购占比分别为32.2%、26.9%、24.8%及24%。

比较发现,可比公司对前五大供应商的依赖度鲜少出现超过40%的情况。

相比于对前五大供应商的依赖,幂源科技大量存在客户与供应商交叉重叠的情况更令市场担忧。幂源科技表示,公司根据电芯合作伙伴的电池系统需求和客户的指示,向客户采购产品或将产品出售给公司供应商。

其中,客户B(江淮汽车)即为幂源科技的重要供应商之一,该公司主要向幂源科技提供液冷管等原材料及劳工、班车接送、产品保修等服务。报告期各期,幂源科技向客户B的采购总额分别为250万元、100万元、1140万元及610万元,分别占同期采购总额的0.2%、0.0%、0.2%及0.7%。

幂源科技同时向客户B销售产品,报告期各期销售额分别为2.4亿元、8.61亿元、17.46亿元及3.99亿元,分别占同期总收益的23.6%、33.6%、31.3%及35.5%。

幂源科技同时与客户B(江淮汽车)各自持股合资公司江淮华霆50%股权(幂源科技通过华霆(合肥)动力技术有限公司间接持股江淮华霆),因此双方还构成关联交易。未来,双方的关联交易额有望持续扩大,根据招股书披露,江淮汽车集团根据总供应协议,将于2023年-2025年三个年度应付的年度最高金额分别不超过13.22亿元、24.3亿元及39.03亿元。

部分核心供应商同时是幂源科技客户

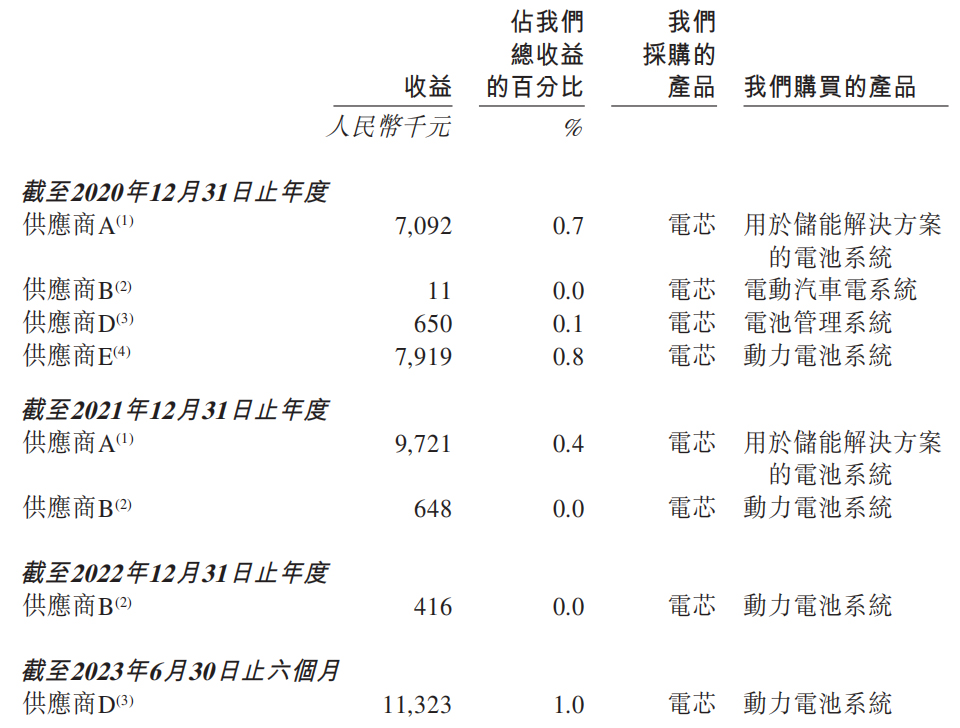

除了客户B,幂源科技前五大供应商中,有四家同时是其客户,幂源科技既向供应商A、供应商B、供应商D、供应商E采购电芯,又向这些供应商出售电池系统。即便幂源科技一再强调与各方交易价格公允,但仍摆脱不了为前述供应商代工的嫌疑;同时,客户与供应商重叠易滋生利益输送,因此,幂源科技与客户、供应商之间的交易也将成为港交所重点关注的问题。

(校对/邓秋贤)