【IPO价值观】研发费用率连年下降 飞骧科技科创属性及持续经营能力遭质疑

截止目前,深圳飞骧科技股份有限公司(以下简称“飞骧科技”)在科创板的上市之路上继续前进,公司近日提交了第二轮问询回复函,回应了监管机构对其科创属性的关注。

伴随着科创属性评价标准的提高,飞骧科技的科创属性虽然达标,但上交所依然对其科创属性进行了重点关注,其核心技术为行业通用技术,且绝大部分收入来自于中低端的4G及2G-3G产品市场,高科技底色受到关注。

同时,在全球消费电子市场整体下滑的背景下,射频芯片市场竞争加剧,飞骧科技在研发投入不如竞争对手,其持续经营能力也成为上交所问询的重点。

科创属性被质疑

2023年以来,科创板申报门槛提高、科创属性要求再度强化。已于2022年10月10日IPO获受理的飞骧科技在回复问询后再度受到关注。

飞骧科技主营业务为射频前端芯片的研发、设计及销售,下游应用领域包括智能手机、平板电脑等移动智能终端及无线宽带路由器等网络通信市场。

由于飞骧科技产品主要应用于中低端手机,主要终端客户为传音、联想(摩托罗拉)等非头部手机厂商,其在国内PA领域排名第二,而唯捷创芯等同行可比公司已基本退出低集成度PA以及2G-3G产品市场,这难免令人质疑其是否具有竞争优势和技术先进性。

众所周知,科创板上市并不必然要求企业盈利,而是更注重企业的科创属性。

2021年-2023年,飞骧科技研发投入金额累计为49154.85万元,占近三年累计营业收入的比例为13.45%,可满足科创属性评价标准关于最近三年累计研发投入占最近三年累计营业收入比例≥5%,或最近三年累计研发投入金额≥8000万元的规定。

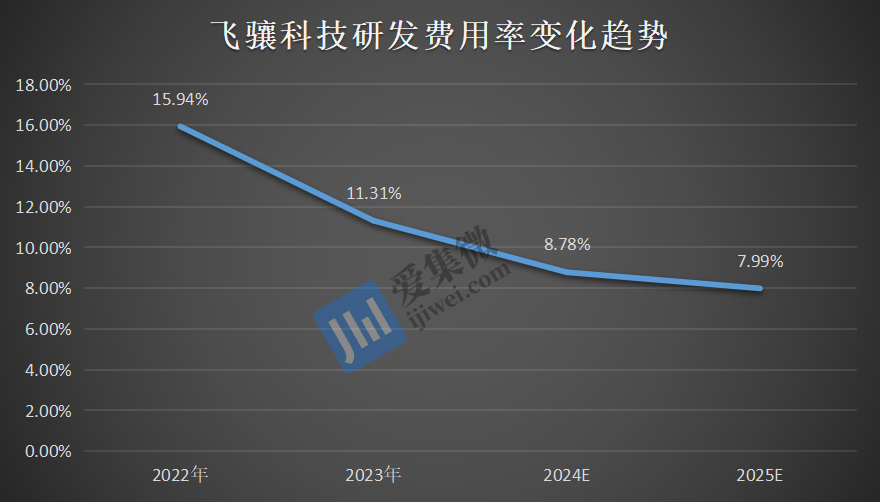

不过,纵然满足了科创属性的数据指标要求,但其研发费用率却连年下降,或影响其未来成长性。

2021年-2023年,飞骧科技研发费用率分别为12.35%、15.94%、11.31%,其预计2024年研发费用率区间为8.78%-10.50%,2025年研发费用率区间为7.99%-10.00%,整体呈现下降趋势。

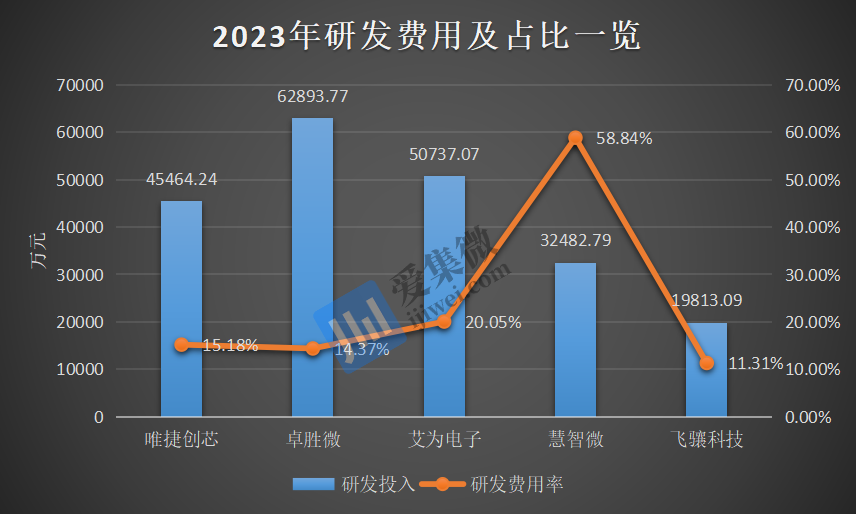

在招股书中,唯捷创芯、卓胜微、艾为电子、慧智微是被飞骧科技认可的同行可比公司。2023年,唯捷创芯、卓胜微、艾为电子、慧智微、飞骧科技的研发费用分别为45464.24万元、62893.77万元、50737.07万元、32482.79万元、19813.09万元,研发费用率分别为15.18%、14.37%、20.05%、58.84%、11.31%,无论是研发费用还是研发费用率,飞骧科技均远低于同行可比公司。

在研发人员数量方面,飞骧科技2023年末研发人员数量为174人,与Skyworks、Qorvo、Broadcom、Qualcomm、Murata等国际领先的射频前端企业数千人研发团队人员配置有较大的差异。而2023年末,国内厂商中,卓胜微、艾为电子、唯捷创芯、慧智微的研发人员数量分别为1113人、598人、335人、214人,均远高于飞骧科技。

行业周知,研发投入直接关系到产品技术创新能力,决定了企业的长期发展潜力。而飞骧科技不仅研发人员数量及研发投入不如竞争对手,其研发费用率还出现逐年下滑趋势,这也让人怀疑其技术能否支撑起飞骧科技业绩长期发展。

面临持续亏损的风险

值得注意的是,飞骧科技持续经营能力也成为上交所问询的重点。

2021-2023年,飞骧科技实现营业收入分别为9.16亿元、10.22亿元、17.17亿元,三年间营收复合增长率高达36.89%;对应的归母净利润分别为-3.41亿元、-3.62亿元、-1.93亿元,三年间计亏损高达8.96亿元。截至2023年12月31日,公司未分配利润金额为-8.49亿元。

飞骧科技分析认为,扭亏为盈的实现条件包括5G模组及泛连接等产品合计收入提升至超过12亿元,该两类产品整体实现30%以上毛利率;4G PA及模组产品收入维持或超过当前规模,且实现正毛利;2-3GPA及模组、开关类产品收入规模维持或有所提升。期间费用降低至一定区间等。

在问询中,上交所就要求说明相关业绩指标实现是否存在重大不确定性,并充分披露相关影响因素的变化趋势以及对持续经营能力可能产生的具体影响或风险。

据飞骧科技在回复函中披露经营数据显示,其2024年上半年实现营收11.31亿元,同比增长107.25%,归母净利润1328.02万元-1828.02万元、扣非净利润位于554.61万元-1054.61万元,均实现扭亏为盈。

飞骧科技指出,根据2024年上半年最新经营情况并综合考虑消费电子下游行业复苏、下半年系销售旺季、新产品推出、高附加值品牌客户A公司、荣耀、vivo等销售占比提升,2024年预计经营持续改善,预计年全年营收为21.15亿元至25.30亿元,对应的净利润分别为-0.55至1.09亿元。

至于实现盈利的途径,飞骧科技指出,公司及同行业可比公司收入增长主要受国产替代、5G产品渗透率提升等核心因素驱动;国产射频器件的国产替代路径系首先从中低端机型以及2G-4G产品展开,再逐步向中高端机型以及5G及泛连接产品渗透。

值得提及的是,为抢占5G市场,唯捷创芯、卓胜微、慧智微等厂商纷纷加大研发投入,以进一步巩固技术创新优势。相较而言,飞骧科技的研发投入力度却跟不上其营收增长速度,这也导致其发明专利曾被法院认定不具备创造性,并被判决无效。

研发投入不足,或制约其对高端客户的开拓。在回复上市委问询中,飞骧科技承认,目前终端客户主要集中于出货量排名6~10名的手机品牌客户和ODM厂商,在头部手机厂商的导入进展与唯捷创芯等可比公司相比较慢。

当前,4G手机市场已进入存量长尾市场,2G-3G市场也逐渐进入行业周期后期,而前述市场正是飞骧科技当前收入的主要来源,其未来增长将主要依赖于5G模组和泛连接产品的增长带来的收入结构改善。

飞骧科技警示称,若公司客户开拓不利、5G产品业绩不及预期、Wi-Fi等新产品增速不及预期、现有主要终端客户的销售不畅、5G更高集成度产品的验证和导入速度较慢,公司可能出现收入增速大幅下滑或收入及市场份额下降的风险,无法形成规模效应并实现盈利,公司面临持续亏损和未弥补亏损进一步扩大的风险。