【IPO价值观】突击申请发明专利,德聚技术疯狂扩产超35倍能否消化?

集微网报道,长期以来,国内粘胶剂厂商主要集中在中低端应用产品,比如用于工程机械、风能等传统用胶等,高端市场却被进口产品占据。不过,随着本土厂商持续加大研发投入,国产胶粘剂在个别高端领域已经有所突破,并以其显著的性价比等优势逐步替代进口产品。

在国产替代的背景下,本土电子胶粘剂厂商迎来了业绩高速增长期,并纷纷开启上市征程。其中,德邦科技、华海诚科已经成功登陆科创板,德聚技术正在冲击科创板上市,优邦科技、康美特虽然主动撤回上市申请,但康美特又迅速重启IPO,韦尔通则仍处于上市辅导阶段。

研发投入高于同行,突击申请专利

作为具有技术密集型特性的电子胶粘剂行业,国内企业要想在该市场分得一杯羹,首先要做的就是加大研发投入、积极进行产品和技术升级,才能不断抢占进口产品的市场份额,避免陷入中低端应用产品的内卷之中。

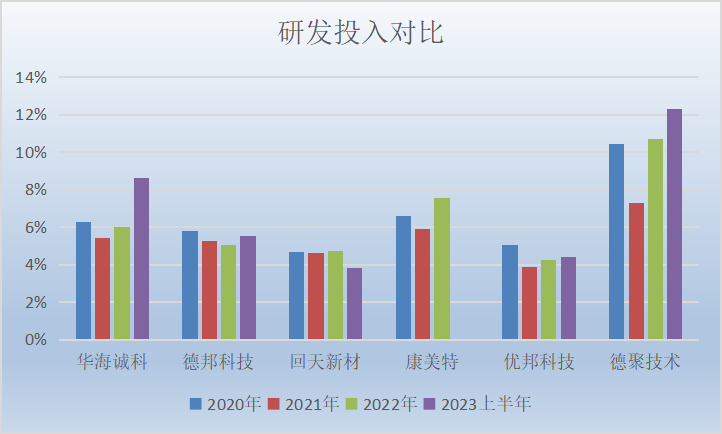

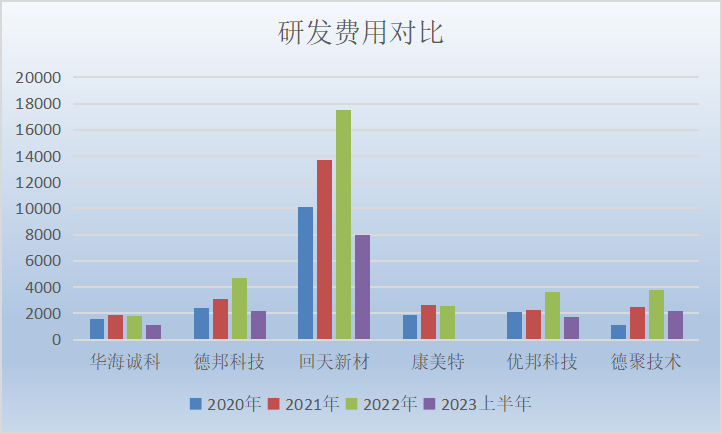

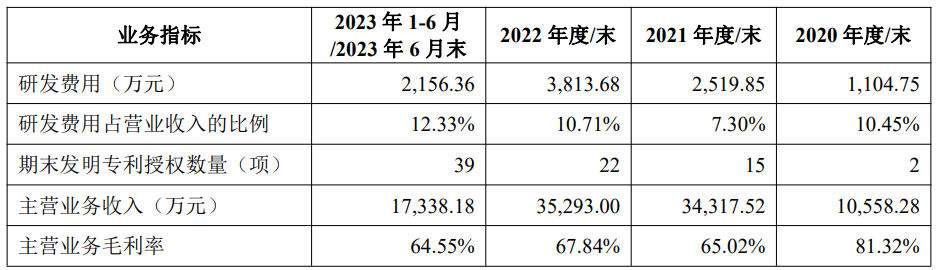

根据招股书披露,2020年至2023上半年,德聚技术研发费用分别为1,104.75万元、2,519.85万元、3,813.68万元和2,156.36万元,占营业收入的比例分别为10.45%、7.30%、10.71%和12.33%,报告期内研发费用呈上涨趋势。

对比同行厂商来看,2020年至2022年,德聚技术的研发费用占营收比例在业内处于较高水平,但由于各大厂商的营业收入不一,因此研发费用占比较低的回天新材,研发费用却远高于其他厂商。

除研发投入外,专利情况也能说明各企业的核心竞争力,更是科创属性的评价标准之一。

由下图可知,随着持续的研发投入,德聚技术发明专利数量快速增长,2020年至2023上半年分别拥有2项、15项、22项和39项发明专利授权,截至本招股说明书签署日,公司已拥有49项发明专利授权。

值得注意的是,通过对德聚技术招股书披露的发明专利情况进行分析发现,该公司虽然在2016年就已成立,在2018年就取得《高新技术企业证书》,但直到2019年12月31日才申请,2020年12月1日才获得第一项发明专利,与公司所称自身是“技术驱动型企业”的定位大相径庭。

同时,德聚技术专利申请都是从2019年12月31日开始,存在为了科创板上市而在短时间内突击申请专利的可能性。

市场容量狭小,扩产超35倍消化存疑

在《境内市占率仅1.5%,德聚技术能否领军电子胶粘剂行业?》一文中,集微网报道了2022年以来,德聚技术营收已经出现了明显的滞涨。

德聚技术认为,相比同行业公司,公司目前产能规模较小,限制了公司经营业绩的增长。

据招股书显示,2020年至2023上半年,德聚技术的产能分别为139.98吨、169.49吨、204.97吨和194.17吨。整体产能规模确实较小,但处于持续增长状态,特别是2023上半年产能基本赶上了2022年全年的产能。

不过,产能大幅提升的同时,不但德聚技术业绩并未同步增长,产能利用率和产销率也出现小幅下滑,2023上半年,其产能利用率不足八成,产销率为91.53%。

本次IPO,德聚技术拟募资8.75亿元投建新项目,公司计划新增生产基地并引进更先进的生产设备,将增加电子胶粘剂产能7,104.40吨,显著提高生产能力。

值得注意的是,上述新增产能与2022年的产能相比足足翻了35倍有余。要想扩大市占率,投入巨资扩大产能当然是关键一步。不过,扩产后产能如何消化是德聚技术必须面对的问题。

在阐述市场消化能力时,招股书中一直在介绍行业未来发展,却并未从公司订单情况正面论述扩产的必要性。

据披露,新建项目将主要从事智能终端、新能源、半导体等行业用高性能电子胶粘剂的生产,但从德聚技术业绩情况来看,其智能终端电子胶粘剂产品销量已经出现下滑,该业务对新增产能的需求显然并不多。

在新能源用高性能电子胶粘剂领域,根据中信证券研究部预测,2021年至2025年,中国新能源汽车“三电系统”胶粘剂及制件市场规模预计将从13亿元增长至88亿元。

不过,上述市场虽然处于增长较为迅猛,但整体市场容量并不大,且已经有大批本土电子胶粘剂厂商进行扩产。据集微网不完全统计,包括德邦科技、回天新材、硅宝科技、高盟新材、德联集团、世华科技、集泰股份在内的A股上市厂商及厦门韦尔通纷纷看好新能源汽车为粘胶剂市场带来的增量空间,并展开布局。

在半导体封装领域,电子胶粘剂可作为芯片粘接材料、导热界面材料、底部填充材料、晶圆级封装用光刻胶等用途。根据Report Linker的数据,2020年芯片粘接材料市场规模为6.83亿美元,预计到2026年增长至8.34亿美元,2020年至2026年年均复合增长率3.4%。根据Research And Markets统计,2022年全球底部填充材料市场规模约3.40亿美元,预计至2030年达5.82亿美元,2021年至2030年的年复合增长率约7%。根据中国电子材料协会数据,2021年中国半导体封装用PSPI市场规模为4.03亿元,预计至2025年达到4.86亿元。

根据上述数据推算,半导体封装电子胶粘剂市场容量并不大,2022年全球芯片粘接材料和底部填充材料合计市场规模尚不足11亿美元,而国内市场规模更小,国内封装用PSPI市场规模更是不足5亿元。导热界面材料方面,并未有市场数据进行披露。

同时,半导体电子胶粘剂市场已经有长春永固、德邦科技、华海诚科等厂商在部分高端领域实现批量供货,德聚技术也仅在板级导热界面材料、板级底部填充胶等产品领域实现量产。因此,德聚技术虽然2020年至2023上半年半导体电子胶粘剂产品销售金额快速增长,分别为301.64万元、1100.07万元、2018.84万元及1852.47万元,但能否实现长期增长还需看市场增长情况及公司的技术突破情况。

从国产替代的角度来看,即使在中高端领域可以替代汉高、日本住友等境外供应商的市场份额,但新能源、半导体领域的市场规模都不大,如此狭小的市场容量,显然容不下太多本土厂商,特别是已经实现国产替代的领域,再入局也只能陷入“内卷”。