一周数据看点:2月全球半导体销售462亿美元,中国大增28.8%;DRAM晶圆投片量将增加…

本周调研、数据报告看点一览(4.1—4.6)

1、2月全球半导体行业销售额462亿美元,中国大增28.8%

2、英伟达2023年Q4销售额达198亿美元,登顶半导体市场

3、三星、SK海力士下半年DRAM晶圆投片量将回到减产前

4、中国智能手机OLED崛起,三星2023年市占首次跌破50%

5、我国前2个月集成电路设计收入463亿元,同比增长12%

6、我国5G用户规模超越4G!

7、先进封装推动电镀化学品销售额今年突破10亿美元

8、手机AP回温 联发科、台积将受惠

9、传三星企业级SSD将涨价20%以上

10、液晶电视面板价格“肯定”在4月份继续上涨

1、2月全球半导体行业销售额462亿美元,中国大增28.8%

美国半导体行业协会 (SIA) 宣布,2024年2月全球半导体行业销售额总计462亿美元,较去年同期增长 16.3%,但较之2024 年1月的476亿美元下降3.1% 。

SIA 总裁兼首席执行官 John Neuffer表示,虽然环比销售额略有下降,但2月份全球半导体销售额仍远远领先于去年同月的总额,延续了市场自去年中期以来的强劲同比增长势头,预计今年市场将持续增长。

从地区来看,中国、美洲销售额同比分别增长28.8%、22%,但欧洲和日本的销售额同比下降3.4%和8.5%。

从上至下看,半导体需求疲软,电子设备制造业低迷,但也看到了一些复苏的迹象。在通用计算基础设施的销售陷入停滞之际,对生成式人工智能的需求为芯片、系统和云供应商提供了可喜的推动力,而且该市场仍处于发展的早期阶段。

大规模训练是当今最紧迫的需求,但随着时间的推移,推理将成为迄今为止更大的市场机会,因此随着需求的回升,已建立的一些大型训练集群可能会重新用于推理,或将整体放缓基础设施的销售。

此外,新产品和应用将不断涌现,其中许多由人工智能驱动并依赖于片上系统技术,通过CPU、GPU和NPU的集成组合来加速人工智能应用。

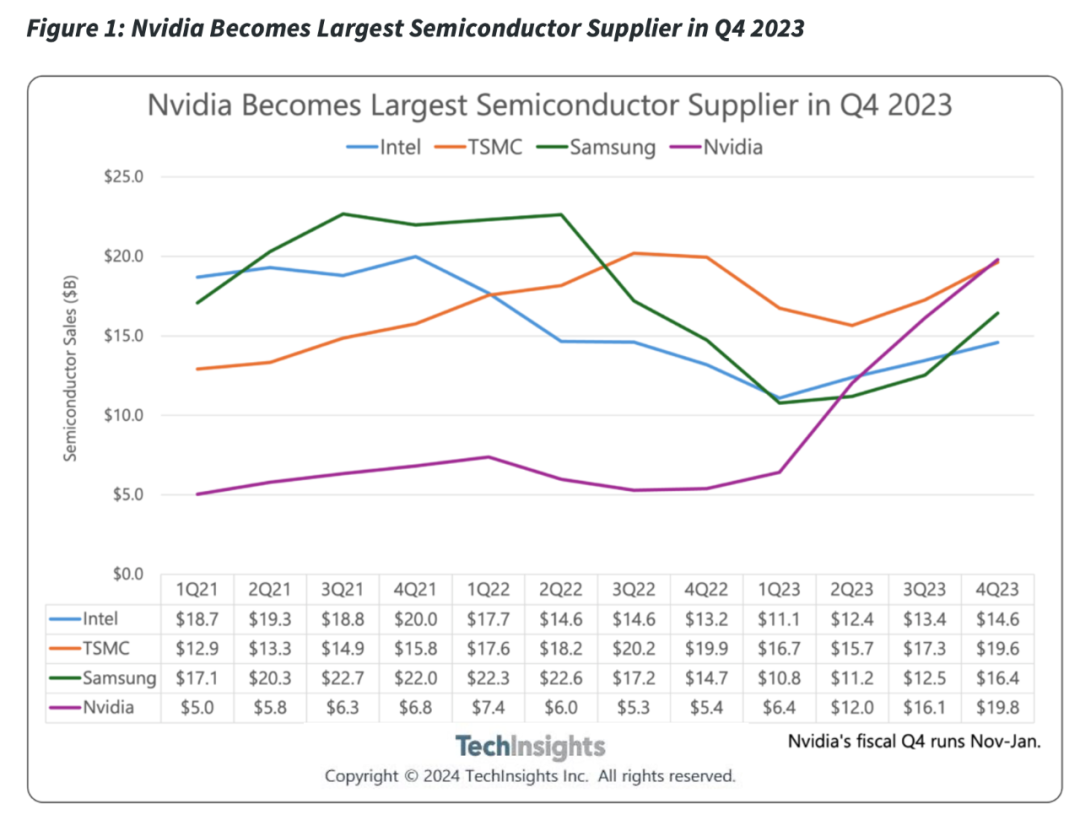

2、英伟达2023年Q4销售额达198亿美元,登顶半导体市场

研究机构TechInsights统计显示,2023年第四季度英伟达半导体销售额增长23%至198亿美元,成为全球最大的半导体供应商。自ChatGPT带火人工智能(AI)以来,英伟达GPU销售额快速增长,季度营收超过半导体行业巨头台积电(196亿美元)、三星(164亿美元)和英特尔(146亿美元)。

该机构表示,英伟达是图形处理器(GPU)开发的先驱,最初专为游戏及图形行业设计,然而GPU强大的计算能力如今非常适合人工智能和机器学习等技术,这对于快速增长的数据中心市场变得越来越重要。

统计显示,英伟达2023年第一季度销售额为64亿美元,到第四季度便快速增加至198亿美元,规模是一季度的三倍以上。由于英伟达AI GPU芯片大都由台积电独家代工,因此AI热潮也助力台积电季度销售额显著增长。

3、三星、SK海力士下半年DRAM晶圆投片量将回到减产前

市调机构Omdia 的报告指出,包括三星电子、SK 海力士等韩国存储大厂,在2024 年下半年DRAM 存储芯片的晶圆投片量有望回归减产前水准,结束近一年的减产,达到DRAM 领域业务正常化的目标。

报告显示,三星电子本季开始将单月DRAM 存储芯片晶圆投片量上调至60万片,相较上一季提升13%。另外,预计三星将于下半年开始进一步上调投片量至单月66万片,持平减产前水准。呼应这样的报告,先前有消息指出,三星电子位于华城和平泽的DRAM 产线,其晶圆投片量正在增加,这些产线正在进行EUV 曝光设备的技术转换过程。

报导进一步指出,消息人士表示,考虑到从晶圆投片到DRAM 出货一般需要3个月的时间。因此,依但确定当前增加产能,则代表着下半年存储芯片的需求强劲。而如果三星在下半年达到DRAM 业务正常化的目标,则将从2024 年底起对业绩产生正面的影响。

至于,在SK 海力士方面,其第一季的月均DRAM 存储芯片晶圆投片量为单月39 万片,第二季则将增加到41 万片,下半年也将进一步回生到减产前的45 万片。整体来说,DRAM 产业整体有望连续3 季价格达到上扬,同时目前存储芯片库存水位也有所下降。韩国券商对此分析预估,本次的半导体上升周期将至少维持到2024 年底。

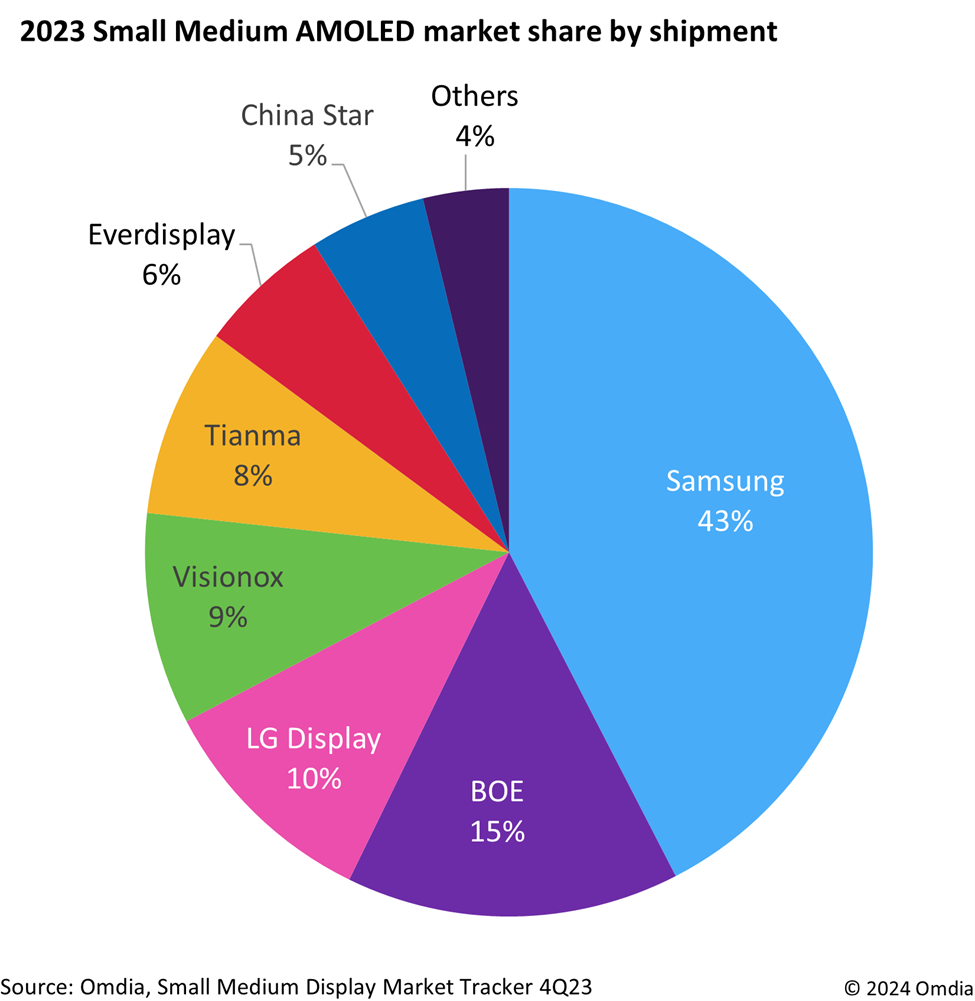

4、中国智能手机OLED崛起,三星2023年市占首次跌破50%

去年,因面临中国制造商的激烈竞争,三星显示(Samsung Display)在智能手机有机发光二极管(OLED)面板市场份额首次跌破50%。京东方等公司已获得小米和华为等中国智能手机品牌的独家供应,其市场份额的激增被视为这一转变的一个重要因素。

根据市场研究公司Omdia的数据,2023年全球9英寸以下智能手机AMOLED面板出货量较2022年增长11%,达到8.42亿片。

三星显示以3.57亿片面板出货量领先市场,但其市场份额较2022年的56%下降了13个百分点,降至50%以下,这是三星显示的份额首次跌至50%以下。LG显示(LG Display)的市场份额也有所下降,从2022年的11%降至去年的10%。

中国竞争对手的积极扩张极大地促进了其出货量的增加。京东方是中国最大、全球市场第二的显示器制造商,其份额从2022年的12%上升到2023年的15%。其他中国公司如维信诺(9%)、天马(8%)、和辉光电(6%)、华星光电(5%)排名第四至第七位,合计占据43%的市场份额。中国和韩国面板制造商之间的差距已缩小至仅10个百分点。Omdia指出:“中国面板制造商正在迅速提高其生产能力和面板质量。”

随着智能手机行业从液晶显示器(LCD)转向OLED面板,中国制造商正在加大力度研发与生产。尽管韩国企业在中小型OLED面板技术方面仍处于领先地位,但廉价智能手机中OLED面板的采用使得中国制造商能够以更低的成本提供稳定的性能,从而取代韩国制造商。

5、我国前2个月集成电路设计收入463亿元,同比增长12%

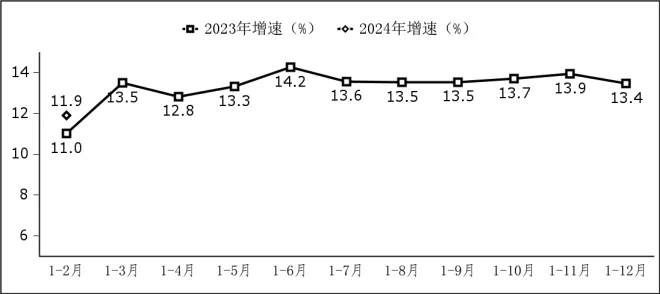

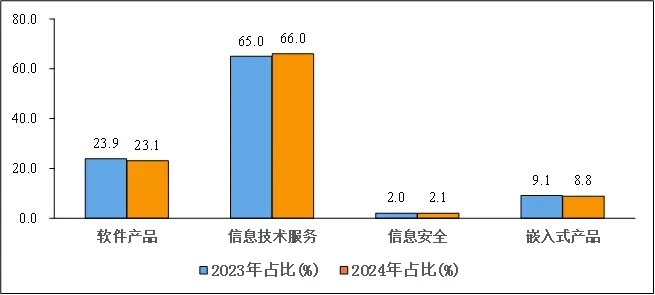

据工信微报消息,1—2月份,我国软件和信息技术服务业(以下简称“软件业”)实现良好开局,业务收入增长较快,利润总额保持两位数增长,部分领域和地区增势良好。

从总体运行情况来看,软件业务收入增长较快。1—2月份,我国软件业务收入17050亿元,同比增长11.9%。利润总额保持两位数增长。1—2月份,软件业利润总额2064亿元,同比增长11.5%。 软件业务出口小幅下滑。1—2月份,软件业务出口77.3亿美元,同比下降0.3%。

分领域运行情况:

软件产品收入平稳增长。1—2月份,软件产品收入3944亿元,同比增长8.4%,占全行业收入的比重为23.1%。其中,工业软件产品收入407亿元,同比增长8.2%。

信息技术服务收入较快增长。1—2月份,信息技术服务收入11247亿元,同比增长13.5%,占全行业收入的66%。其中,云计算、大数据服务共实现收入2102亿元,同比增长13.8%,占信息技术服务收入的18.7%;集成电路设计收入463亿元,同比增长12%;电子商务平台技术服务收入1378亿元,同比增长3.8%。

信息安全收入两位数增长。1—2月份,信息安全产品和服务收入352亿元,同比增长13.3%。

嵌入式系统软件收入稳步增长。1—2月份,嵌入式系统软件收入1507亿元,同比增长9%。

6、我国5G用户规模超越4G!

工业和信息化部近日发布1—2月份我国通信业“成绩单”,我国电信业务总量在保持两位数增长的同时,还实现了5G用户规模超过4G。

数据显示,截至2月底,我国共发展移动电话用户17.46亿户,其中,5G用户达8.51亿户,占比近一半,超过4G用户数近1亿。从流量来看,截至2月底,我国移动互联网累计流量达487.6亿GB,其中5G用户接入流量同比增长59.8%,占比达53.3%。可以看出,5G已成为流量使用增长的主动力。

数据显示,截至2月末,我国5G基站总数达350.9万个,占移动基站总数的近三成。我国5G覆盖和应用正持续升级。

通信基础设施和网络性能的提升,进一步推动技术融合创新。今年前两个月,我国云计算、大数据、物联网等新兴业务收入保持了两位数增长。

数据显示,今年1—2月份,三家基础电信企业新兴业务收入达到757.6亿元,同比增长11.3%,占电信业务收入的25.9%。其中,云计算和大数据收入分别同比增长17.3%和30.3%。截至2月末,三家基础电信企业发展蜂窝物联网终端用户23.64亿户,占移动网终端连接数比重达57.5%。

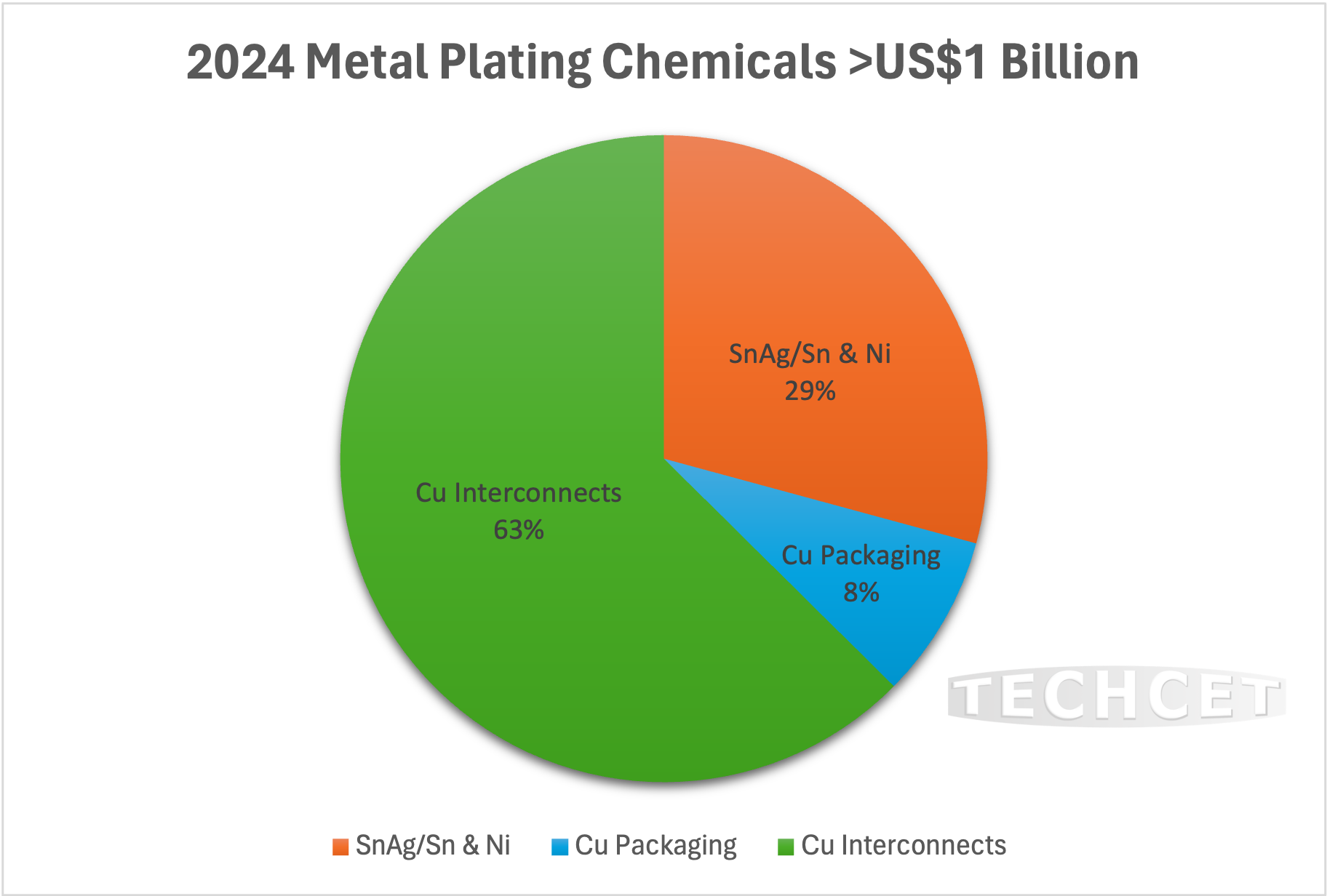

7、先进封装推动电镀化学品销售额今年突破10亿美元

半导体材料市场信息的咨询公司TECHCET预测金属电镀化学品将在2024年增长7%,达到超过10亿美元。2023年这一数字为9.47亿美元,相比2022年降6%。综合来看,该市场将迎来一个显着的跃升。

预计2023年至2028年,这些金属电镀化学品的复合平均增长率预计将超过5.4%。增长驱动因素包括先进封装的使用增加,例如重新布线层(RDL)和铜柱结构等,以及埋入式电源轨和背面铜布线。

TECHCET认为,2024年第一季度半导体器件产量将继续缓慢增长,2024年下半年,由于众多应用(电动汽车、更多快速充电站)的增长,预计器件需求将会增加,这将推动对金属互连层和更先进封装材料的需求增加。

晶圆级封装的增长继续推动先进封装需求。在高性能器件的先进封装中,对RDL、中介层的需求不断增加。异构集成、EMIB、小芯片和功率器件预计将在沉积材料的质量方面挑战电镀要求。

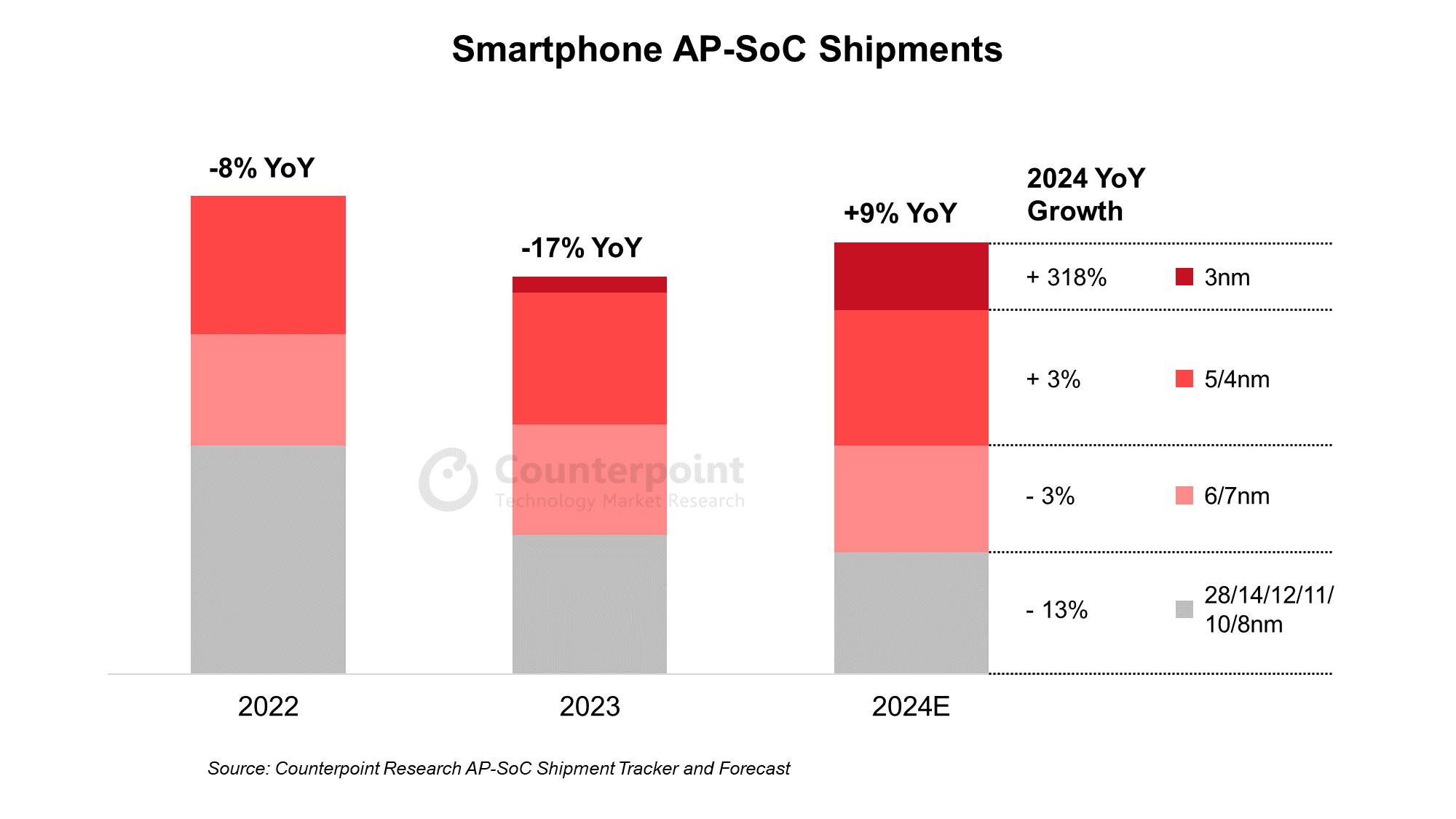

8、手机AP回温 联发科、台积将受惠

研调机构Counterpoint公布最新报告,提到手机应用处理器(AP)芯片市场历经连两年下滑后,估计今年将成长9%。外界预期,手机AP双雄联发科与高通,以及负责代工芯片生产的台积电可望因此受惠。

Counterpoint表示,手机AP市场回温,今年整体智能手机出货量展望看好,近期估计可能成长3%,来到约12亿部。其中600美元至799美元的高端机种拜苹果与华为之赐,预估年增幅度达17%,尤其生成式AI(人工智能)手机与折叠手机可望在今年下半年为最高端机种销售表现带来支撑。

150美元至249美元价格带的入门机种方面,也可能因印度、中东与中南美洲等地区市场的带动而成长11%。150美元以下的机种,是今年可能唯一呈现年减的部分。

另一研调机构集邦科技日前提出研究显示,去年第四季智智能手机产量年增12.1%,约3.37亿部,而2023年全年产量约为11.66亿部,年减2.1%。展望今年,市场复苏情况仍待观察,产业发展聚焦于AI应用,通过处理器大厂及品牌端合作,加速AI智能手机逐步普及。

Counterpoint表示,AP回温关键驱动力来自于旗舰芯片,且利用先进制程制造,从5nm、4nm逐渐演进到3nm制程,高端产品的比重预估将会提高。另外,2nm米制程发展仍待评估,但可能于未来随着苹果iPhone 19系列开发而更为明朗。

9、传三星企业级SSD将涨价20%以上

韩国业界表示,在过去的2~3周时间内,NAND闪存的重要产品——企业级固态硬盘(SSD)出现短缺,这是由于人工智能(AI)热潮以及全球大型科技公司兴建数据中心导致,对于存储设备的需求增长迅速。

据业界4月1日消息,三星预计将在今年第二季度提高企业级SSD的价格,涨幅可达20%~25%。最初,三星计划涨价15%,但需求的激增高于预期,因此三星将提高价格涨幅。

目前三星是企业级SSD市场的领导者,占据约一半市场份额,因此三星的动作对行业有重要影响。

英伟达、特斯拉等全球科技公司,以及戴尔、HPE等大型服务器公司正在竞相抢购固态硬盘。一位半导体业内人士表示,寻求扩大存储容量的服务器公司最近都在抢购固态硬盘,部分产品甚至出现缺货现象,因此存储芯片公司考虑提高产量。

10、液晶电视面板价格“肯定”在4月份继续上涨

中国科技行业洞察提供商洛图科技表示,液晶电视面板价格“肯定”将在4月份甚至5月份继续上涨。

由于面板制造商控制产能利用率,液晶显示器(LCD)面板的价格也有所上涨,全球液晶电视面板供需依然紧张。然而,群智咨询(Sigmaintell)表示,市场动态正在发生变化。

需求方面,液晶电视面板价格持续上涨,加上促销活动、体育赛事等库存需求,使得电视品牌采购势头强劲。然而,随着电视面板价格持续上涨,成品成本增加,亏损风险加大,加剧了电视制造商的担忧。

从供给端来看,在需求回暖和库存水平良好的支撑下,面板制造商从3月份开始大幅提高利用率。此外,有关旧生产线停产的报道,例如夏普可能关闭其第十代面板生产线,预计将改变供应格局,并进一步影响买家和卖家之间的谈判。

3月下旬,主流电视面板尺寸价格持续上涨,32~55英寸液晶电视面板价格上涨1~4美元。65英寸和75英寸等较大面板的需求弹性更强,面板集中度更高,导致平均价格上涨5美元。

洛图科技预计,液晶电视面板价格从3月份开始的上涨势头将持续到4月份,中小尺寸面板预计上涨1~2美元,中大尺寸面板价格上涨3~5美元。这表明当前的价格上涨预计将至少持续到5月份,达到之前的价格峰值。

(校对/赵月)