一周数据看点:Q1全球十大晶圆代工厂,中芯国际第三;苹果独占全球智能设备36%收入…

本周调研、数据报告看点一览(6.10—6.14)

1、一季度全球十大晶圆代工厂,中芯国际升至第三

2、Q1全球智能设备生态,苹果独占36%收入及17%出货量

3、Q1 DRAM产业营收环比增长5%至183.5亿美元

4、2028年中国AI PC出货量将激增60倍

5、Q1中国AR/VR头显出货量下滑37.8%,下半年或迎转机

6、Q1全球独立显卡出货量下滑至870万块,英伟达份额达88%

7、Q2折叠屏手机面板出货量将创历史新高,翻倍至925万片

8、印度智能手表市场首次停滞,增幅仅0.3%

9、2024年全球笔记本电脑将出货1.7亿台,Arm架构渗透率有望超20%

10、中国台湾半导体产业产值今年有望突破5万亿元新台币,增幅17.7%

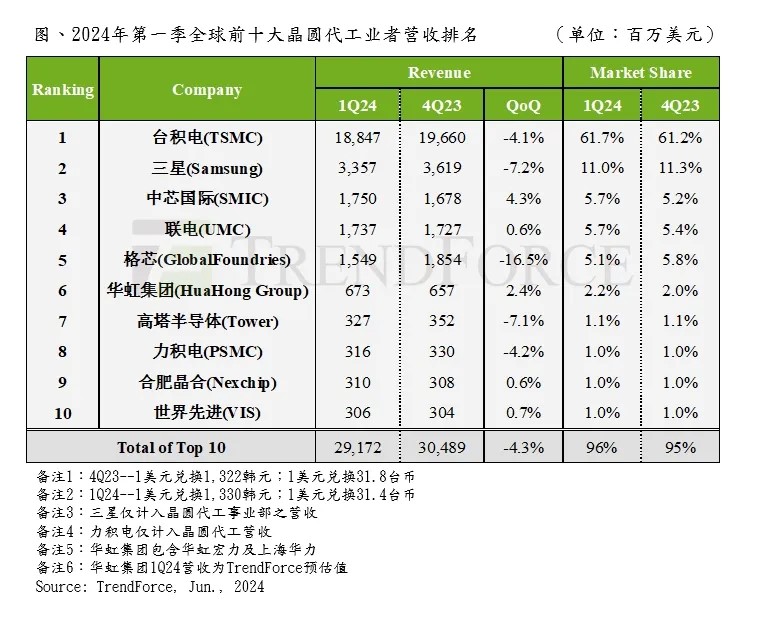

1、一季度全球十大晶圆代工厂,中芯国际升至第三

根据研究机构TrendForce集邦咨询统计,一季度全球前十大晶圆代工厂产值环比减少4.3%至292亿美元,中芯国际超越格芯、联电(UMC)跃升至第三名;台积电仍稳居首位,营收市场份额达61.7%。

尽管AI芯片需求相当强劲,但台积电仍受智能手机、笔记本电脑等消费级产品淡季影响,使得一季度营收环比减少约4.1%,收敛至188.5亿美元。

三星晶圆代工(Samsung Foundry)排名第二,同样受到智能手机季节性淡季影响,加上中系安卓智能手机及周边企业转向国产替代,导致三星先进制程与周边IC动能清淡,因此营收季减7.2%至33.6亿美元,市占率维持11%。

中芯国际排名第三,受惠于芯片国产替代以及国产智能手机新机OLED DDI、CIS等周边IC拉货需求,助力该公司一季度营收季增4.3%至17.5亿美元,运营表现优于同行,市占率达5.7%。第二季度在618消费节等带动下,中芯国际营收有望维持个位数环比增长率,市占率维持第三。

联电一季度营收仅微涨0.6%至17.4亿美元,市占率5.7%;格芯则由于车用、工控芯片以及传统数据中心订单库存修正尚未停止,且适逢智能手机供应链拉货淡季,导致第一季度晶圆出货量环比减少达16%,营收滑落至15.5亿美元,市占率收敛至5.1%。

TrendForce预估,第二季全球前十大晶圆代工产值仅有低个位数的季增幅度。

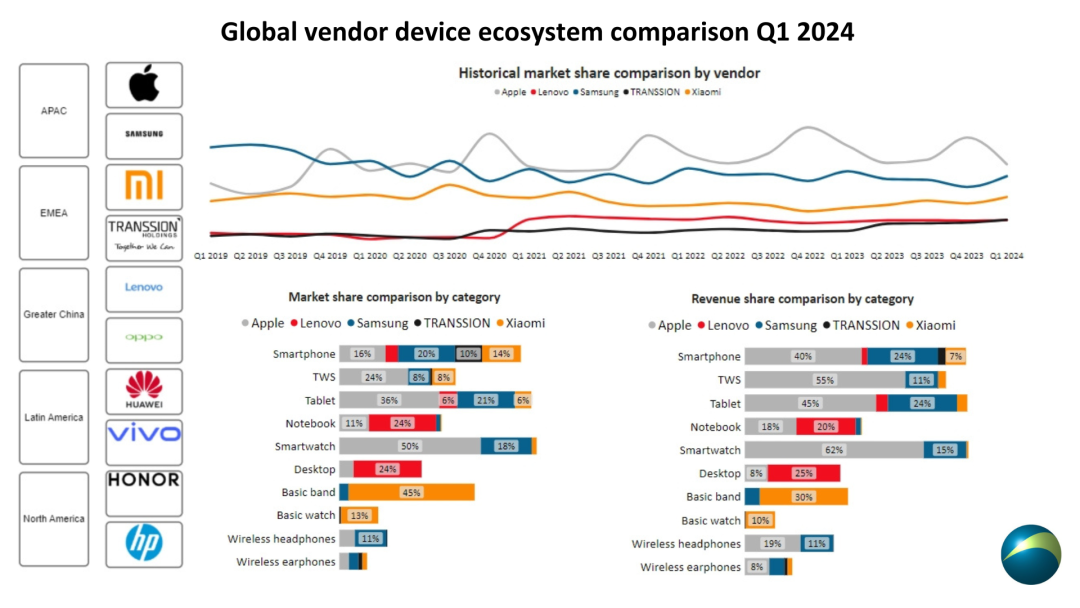

2、Q1全球智能设备生态,苹果独占36%收入及17%出货量

研究机构Canalys近日发布2024年一季度全球智能设备生态系统厂商格局,统计显示前三大厂商依旧为苹果、三星、小米。在全球范围内,顶级智能手机厂商正在向平板电脑、TWS(真无线耳机)和可穿戴设备领域拓展,以实现全面增长。在前五大厂商中,苹果继续占据附加率第一的位置,小米和三星紧随其后。

统计显示,苹果继续保持其在全球设备生态系统市场的领先地位,占据全球智能设备收入的36%,智能设备出货量的17%。华为在本土市场的反弹推动其超越苹果,成为大中华区最大的智能设备生态系统厂商,2024年第一季度,市场份额达到18%。

从全球出货量看,智能手机产品中三星位居第一,占据20%份额;苹果以16%份额位居第二;小米份额14%位居第三;传音份额10%位列第四。TWS耳机中,苹果独占24%市场份额,其次为三星、小米。平板电脑领域,苹果以36%占比高居首位;三星占比21%位居第二;小米、联想份额均为6%。智能手表产品中,苹果同样以50%份额高居首位。

联想在个人电脑领域依旧保持领先地位,在笔记本电脑、台式机市场均占据24%份额,拿下超过20%收入。在基础智能手环领域,小米以45%的出货量占比取得绝对优势。

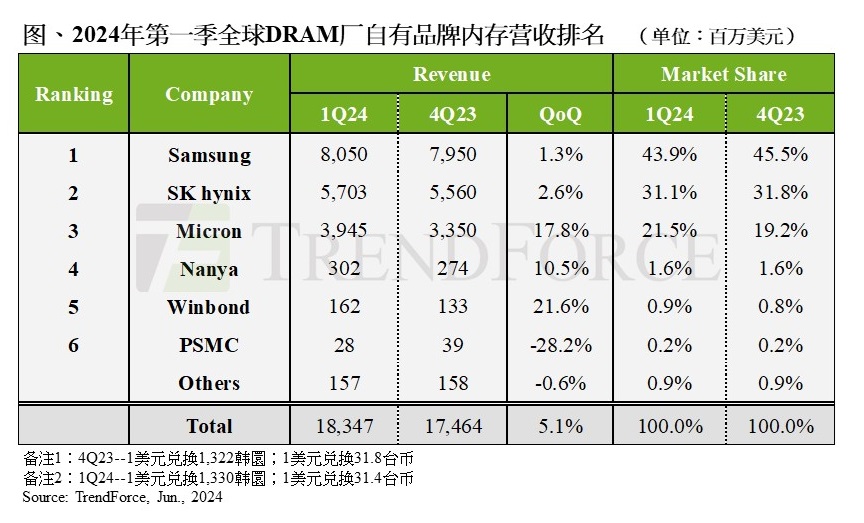

3、Q1 DRAM产业营收环比增长5%至183.5亿美元

TrendForce集邦咨询的调查显示,2024年第一季度DRAM产业营收较2023年第四季度增长5.1%至183.5亿美元,推动多数厂商营收呈季增趋势。

机构指出,第一季度三星、SK海力士及美光三大原厂出货皆出现季减,反映产业淡季效应,加上下游厂商的库存水平高,采购量明显衰退。

营收方面,第一季度三星的营收微幅增加至80.5亿美元,季增幅仅1.3%,营收市占小幅下滑1.6个百分点至43.9%,仍维持排名第一;SK海力士排名第二,第一季度营收微幅增加至57.0亿美元,季增幅仅2.6%,营收市占小幅下滑0.7个百分点至31.1%;美光第一季度营收增加至39.5亿美元,季增幅达17.8%,营收市占上升2.3个百分点至21.5%,排名第三。

展望第二季度,TrendForce集邦咨询指出,即使消费性需求减少,原厂的出货位元数仍将反映季节效应而季增;价格方面,PC OEMs开始有部分成交价格确定,涨幅高于TrendForce预期,预估最终DRAM合约价将上涨13%~18%。

4、2028年中国AI PC出货量将激增60倍

市场研究机构IDC数据指出,随着算力和大模型平台的进一步加强,AI PC不断进化,下一代AIPC也崭露头角,预计到2028年中国下一代AI PC年出货量将是2024年的60倍。

IDC中国高级研究经理陈舒歆认为,下一代AI PC将成为未来PC市场的主要拉力,除了大模型、算力、生态及应用等指标外,合乎消费者性价比预期的价格以及多模态更为自然的交互,都对AI PC未来的发展速度以及对于整体PC市场未来的保有率都至关重要。

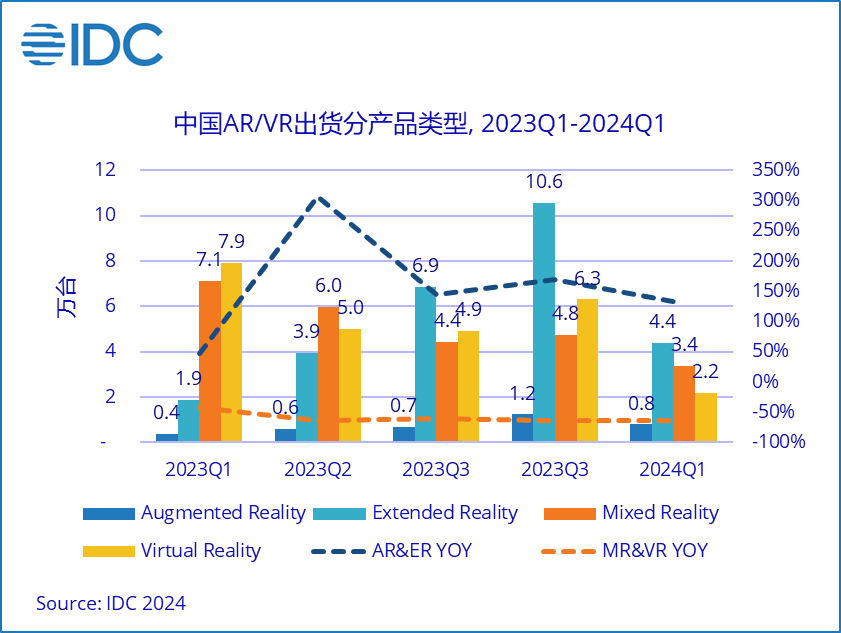

5、Q1中国AR/VR头显出货量下滑37.8%,下半年或迎转机

IDC最新发布的报告显示,2024年第一季度中国AR/VR头显出货10.7万台,同比2023年下滑37.8%。其中AR(增强现实)出货0.8万台,同比上涨119.2%;ER(扩展现实)出货4.4万台,同比上涨136.2%;MR(混合现实)出货3.4万台,同比下滑52.7%;VR(虚拟现实)出货2.2万台,同比下滑72.6%。

IDC指出,AR市场以一体式眼镜为主,Q1尚在厂商出货淡季,随着2023下半年部分主流品牌的入局,今年国内将有更多厂商开始推出搭载处理器的一体式AR眼镜。

VR市场中一体式头显占比69%,Q1厂商低价清库存使得整体份额较过去几个季度有所提升;分体式头显出货从万级回跌至千量级,占比31%,同比下滑83.3%,达到五个季度以来的最低点。

MR市场目前均为一体式头显,其中主力产品Pico 4进入产品生命周期尾声开始下滑。预计今年6月苹果Vision Pro进入中国市场后,供应链体系发展加速,厂商竞争开始激烈。

IDC预测,2024年下半年,国内VR&MR中高端线将加速发展。苹果Vision Pro将在6月底进入中国市场,届时将推动国内MR&VR厂商在中高端线的布局和发展,加剧厂商间的竞争。

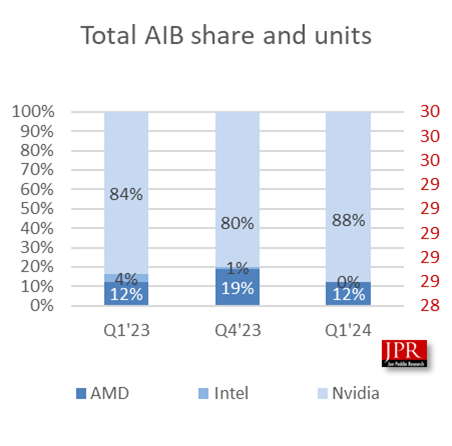

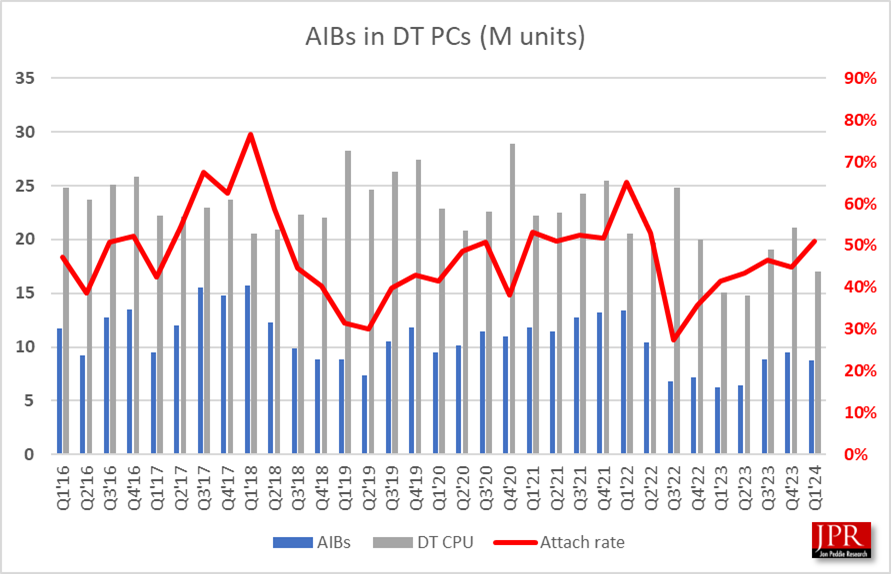

6、Q1全球独立显卡出货量下滑至870万块,英伟达份额达88%

根据分析公司Jon Peddie Research(JPR)的最新报告,2024年一季度全球独立显卡(AIB显卡)出货量环比下滑,由上一季度的950万块下滑至870万块,但同比增长39%。英伟达市场份额爬升至高达88%,AMD显卡份额降至12%,英特尔显卡份额不足1%。

机构表示,英特尔尽管于2022年推出多款Arc系列显卡,但其在市场上未获得显著影响力;AMD一季度独立显卡出货量环比增长0.9%,同比增长45.6%,但增幅不及英伟达。

机构分析师认为,整个行业一直希望恢复至季节性规律,2024年一季度的数据显示了这一迹象。预计二季度独立显卡出货量将增长,部分原因是人工智能(AI)领域GPU的供不应求,导致用户寻求游戏显卡作为替代品。

分析师补充,一季度独立显卡市场价格相对稳定,附加费率相比2023年第四季度上升6%。

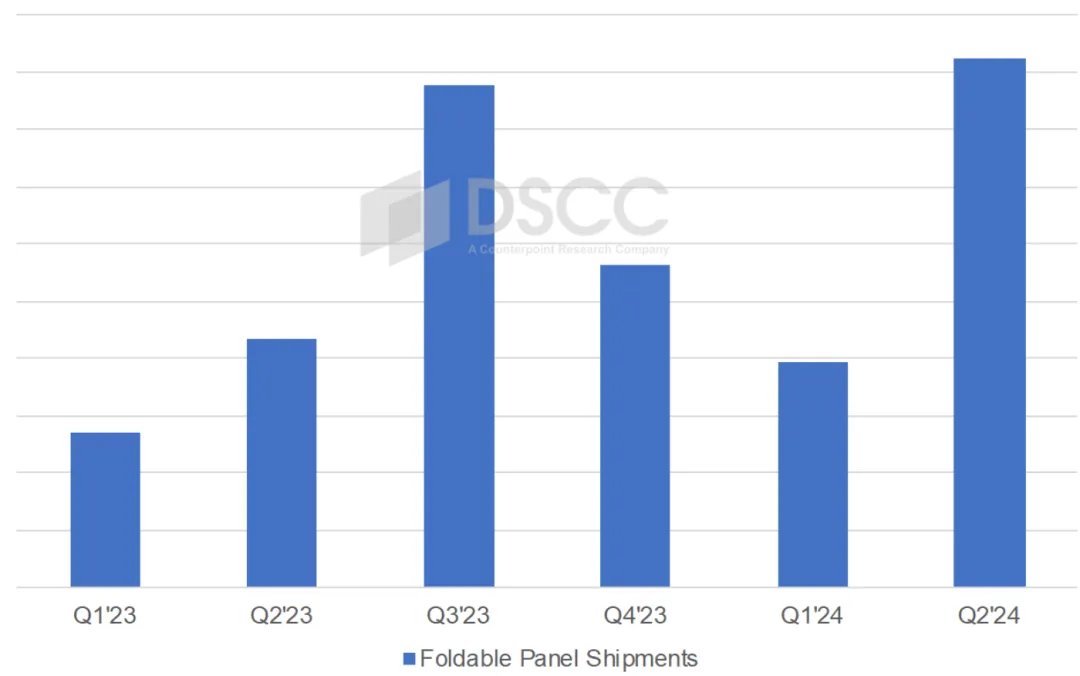

7、Q2折叠屏手机面板出货量将创历史新高,翻倍至925万片

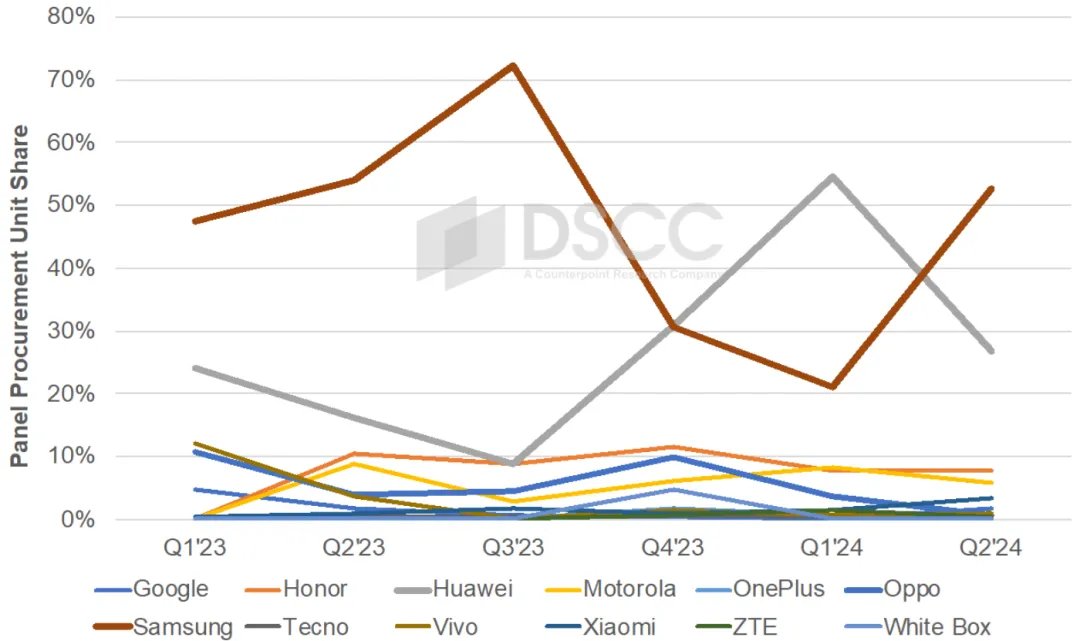

研究机构Counterpoint旗下DSCC近日公布报告显示,2024年第一季度折叠屏智能手机面板出货量同比增长46%,至394万片;华为以历史最高水平的55%主导面板采购,并连续第二个季度位居榜首。第一季度共计24款不同的折叠屏智能手机型号进行了面板采购。

预计第二季度折叠屏智能手机面板出货量将同比增长113%,至创纪录的925万片,原因是三星比去年提前一个月采购/生产其最新的Galaxy Z Flip6/Z Fold6面板,并且华为的面板采购量随着新机型和中国强劲的需求而继续增长。预计三星即将发布的两款折叠屏新机,将成为第二季度面板采购量排名前二的机型。

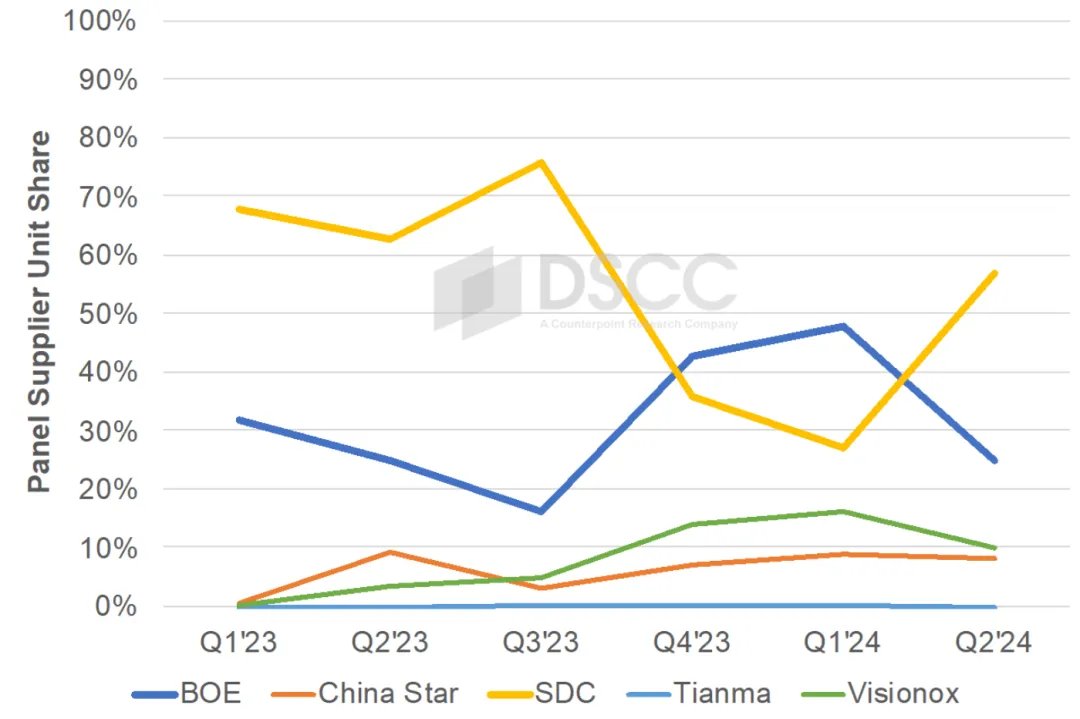

机构表示,第一季度京东方连续两个季度成为折叠屏手机面板出货量最大的厂商,份额达到48%;一季度华为Mate X5和Pocket 2是按折叠屏面板采购量计算的排名前二的机型,占所有折叠屏面板采购量的50%以上。

预计第二季度将有27款不同的折叠屏手机型号进行面板采购。然而,按销售情况来看,华为在第二季度仍将保持领先。预计在整个2024年,三星的折叠屏智能手机面板采购份额将从54%降至48%(超过1300万片);其次是华为,份额将从18%增长到28%;荣耀的份额也将从9%增长到10%。

折叠屏面板供应商方面,三星显示(SDC)有望在第二季度超越京东方,份额大增至57%。预计整个2024年,三星显示将以54%对28%的份额优势领先于京东方;此外,预计维信诺将在2024年获得最大份额增长,达到11%;华星光电的份额也将升至7%。

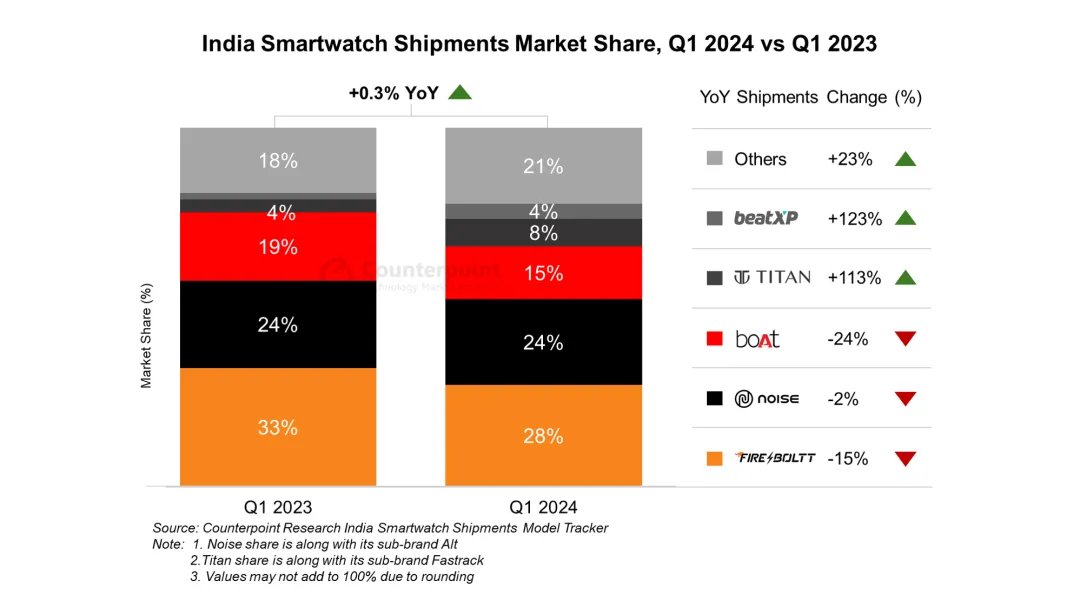

8、印度智能手表市场首次停滞,增幅仅0.3%

研究机构Counterpoint统计,过去几年,印度智能手表市场一直保持着两位数甚至三位数百分比的强劲增长,但根据最新报告,2024年第一季度市场首次出现停滞,出货量几乎持平,同比仅增长0.3%。这一数据表明,由于主要厂商缺乏差异化和创新,早期购买者的换新率正在下降。

品牌方面,印度市场Fire-Boltt继续领跑市场,份额达28%;其次是Noise和boAt,份额分别为24%、15%;Fastrack(TITAN)排名第四,与排名第五的beatXP均同比增长超过100%。

9、2024年全球笔记本电脑将出货1.7亿台,Arm架构渗透率有望超20%

研究机构TrendForce集邦咨询最新报告指出,2024年全球笔记本电脑出货量仍受到地缘因素与高利率抑制市场动能的影响,预计全年出货量将达到1.7345亿台,较2023年增长3.6%。预计2024年AI笔记本渗透率约为1%左右。

不过,该机构乐观预计2025年AI笔记本表现,预计渗透率将快速增长至20.4%。随着更多制造商推出搭载AI芯片和高级功能的笔记本电脑,此类产品普及率预计将在未来几年持续攀升。

TrendForce指出,Windows on Arm(WoA)平台在AI笔记本电脑的快速发展下,未来将扮演重要角色,并逐步侵蚀X86市场占有率。搭载高通骁龙X Elite和X Plus芯片的AI笔记本电脑于2024年5月首次亮相,运行Windows 11操作系统。此外,联发科与英伟达合作开发的Arm芯片也预计将于2025年第二季度开始在AI笔记本电脑市场中占据一席之地,并搭载Wi-Fi 7和5G通信功能。

机构预计,Arm架构芯片在笔记本电脑市场的渗透率有望在2025年快速超越20%。

10、中国台湾半导体产业产值今年有望突破5万亿元新台币,增幅17.7%

中国台湾机构“工研院”旗下IEKCQM预测团队近日表示,2024年中国台湾半导体产业产值有望首次突破5万亿元新台币(单位下同)大关,预计可达5.1134万亿元,增长17.7%。该机构表示,这一增幅优于全球半导体增长率13.1%的预测。

关于半导体细分领域的预测,工研院预计2024年中国台湾IC设计业将增长15.1%;IC制造业也会因为先进制程产出持续提升、DRAM价格回升,今年增长20.2%;IC封测行业则受惠于换机需求与高端封测需求增长,今年有望增长11.4%。

该机构提醒,全球各国家/地区财政支持政策退场、地缘政治紧张、气候风险加剧等因素,将持续对全球中长期经济增长带来挑战,仍需审慎留意看待。

(校对/张杰)