一周概念股:特朗普当选或引发半导体产业变数 台积电停供7nm及以下AI芯片

本周内,最受关注的莫过于特朗普赢得了2024美国总统大选,并引发了关于全球半导体产业尤其是中国半导体产业未来的讨论。为应对诸多不确定性,台积电已经向目前所有中国大陆AI芯片客户发送正式电子邮件,宣布自11月11日起,将暂停向中国大陆AI/GPU客户供应所有7纳米(nm)及更先进工艺的芯片。

汽车产业链端,中国车企一方面持续加大研发创新,另一方面价格战正让一众车企业绩承压。经统计,A股25家整车企业今年前三季度合计营收1.65万亿元,同比增长4.86%,但却增收不增利,合计归母净利润同比下跌0.18%,业绩承压加剧。

特朗普当选,芯片行业变数剧增

伴随着特朗普宣布赢得了2024美国总统大选,或将继续拿起所谓关税“大棒”和升级贸易战,从而对中美乃至全球半导体产业的发展变迁造成影响。

众所周知,《芯片法案》是美国总统拜登的标志性成就之一,对美国半导体的先进制程投资和制造产生了重要的积极作用,其中包括390亿美元资金补贴,以及750亿美元贷款等。

目前,拜登政府正加速推进与英特尔(INTC.US)、三星电子等公司的《芯片法案》协议谈判,以期在特朗普重新掌权前巩固其产业政策的重要成果。该法案旨在振兴美国国内芯片产业,商务部已分配超过90%的390亿美元拨款,但仅达成一项具有约束力的协议。未来两个月对仍在谈判的20多家公司至关重要,部分公司已接近完成谈判,而包括英特尔、三星和美光科技在内的其他公司仍在细究合同细节。

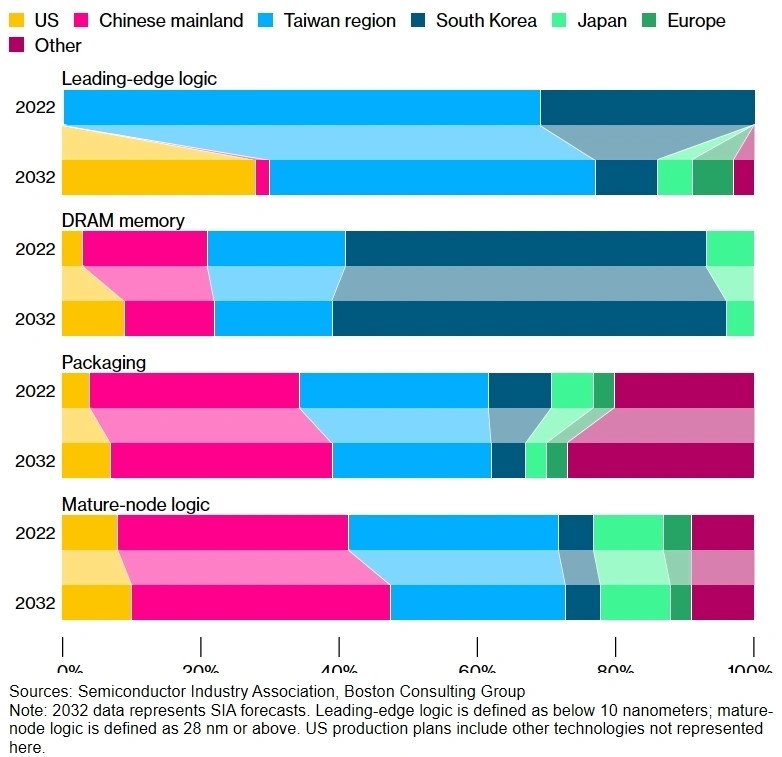

据美国半导体产业协会(SIA)发布的报告预计,到2032年美国在全球晶圆厂产能中的份额将从目前的10%上升至14%。如果没有芯片法案,这一比例将下滑至8%。

然而,特朗普最近称该法案“糟糕透顶”,认为该协议浪费了数十亿美元,用于吸引外国公司在美国建立芯片公司。特朗普主张通过加征关税来吸引投资,认为这样不需要花费任何资金就能吸引优质公司。

此外,美国众议院议长迈克·约翰逊(Mike Johnson)不久前被录音到,如果共和党不受限制地控制国会,特朗普赢得总统宝座,“我们很可能会”试图撤销《芯片法案》。当然,约翰逊很快就收回了这些言论,将自己的回答归咎于听错了问题,并强调共和党支持芯片制造,但不支持绿色新政。他认为,《芯片法案》的“简化和改进”是必要的。不过,这一插曲确实为这一政策措施能否长期存在提出了警示。

除了对《芯片法案》的立场外,特朗普关于“中国台湾夺走了美国芯片业务,并暗示中国台湾需要为美国的保护付费”的相关言论也颇受业界争议。他表示,重返白宫后,将对中国台湾芯片征收关税,尽管全球90%以上的先进芯片由台积电供应。特朗普表示:“我们投入了数十亿美元,让富有的公司进来借钱并在这里建立芯片公司。”

不过,特朗普的观点与他的副总统竞选搭档JD Vance的观点有些不同,后者认为中国台湾半导体产业对美国国家利益至关重要。从国际关系角度看,台积电在美国投资先进制造设施符合美国的要求。此外,台积电愿意在美国投资,也意味着更高的成本,例如增加人工成本,这笔额外的财务负担可能被解读为一种“保护费”。

台积电断供细节曝光

由于受到美国大选的影响,台积电将暂停供应中国大陆7nm及以下制程AI芯片。

集微网从多个消息源获悉,台积电已经向目前所有中国大陆AI芯片客户发送正式电子邮件,宣布自下周(11月11日)起,将暂停向中国大陆AI/GPU客户供应所有7纳米(nm)及更先进工艺的芯片。

另一位知情人士指出,关于进一步对大陆先进制程的管控,美国相关人士上周五便赴台展开探讨。而近期则不断有大陆AI相关IC设计公司收到台积电邮件,通知将于11月11日暂停供应7nm及以下制程芯片。

不过,并非所有大陆IC设计公司从此以后都无法获得台积电的先进制程工艺支持,目前最新的管控仅限于AI/GPU相关,手机、汽车等芯片不在管辖范围内。至于AI/GPU相关芯片,则需要等到台积电与美国商务部协商出台具体管控细则,符合条件的芯片依旧有望通过申请许可的方式在台积电继续流片生产。

值得一提的是,此前“白手套”事件涉及的大陆厂商,其所有wafer已被台积电尽数销毁,未来是否还能继续在台积电下单代工尚未可知。

台积电决策背后,是其在全球半导体产业中的微妙地位,以及中美科技竞争的激烈程度。台积电作为全球领先的半导体制造企业,其7nm及以下工艺技术在全球处于领先地位。然而,日前台积电的“白手套”事件,加上特朗普对台积电施加压力,声称要台积电缴纳“保护费”一事,似乎让台积电下定决心投诚,与美国商务部共同制定了一套严苛的审查制度,全面封锁中国大陆的先进制程产能。

这一决策对中国大陆AI和GPU公司来说是一个巨大的打击,无法再使用台积电的先进工艺技术,这将对它们的性能和市场竞争力产生重大影响。在AI和GPU领域,制程技术的先进程度直接关系到产品的性能,这可能会导致成本增加和产品上市时间延长。

供应链重组也将随之而来。中国大陆的芯片设计公司可能需要寻找新的芯片代工厂,这可能导致供应链的重组,然而中国大陆目前自给自足的先进制程产能还十分有限。

此外,这一决策可能会加剧中美之间的技术冷战。在全球化的今天,这种分裂可能会对全球半导体产业产生深远影响。台积电的这一决策可能会成为未来技术发展的一个分水岭,影响深远。

尽管这一决策可能会短期内减少台积电在中国大陆的业务,但从长远来看,台积电可能会因为遵守美国法规而获得美国市场的更多机会。这不仅影响了中国大陆AI/GPU公司的发展,也可能对整个半导体产业产生连锁反应。在全球科技竞争日益激烈的今天,这一决策可能会成为未来技术发展的一个分水岭。

结合“白手套”事件不难看出,此次裹挟台积电全面封锁先进制程,显然是为了严丝合缝的限制中国大陆发展迅速的人工智能产业。

A股25家车企前三季度业绩一览

汽车产业方面,价格战正让一众车企业绩承压。

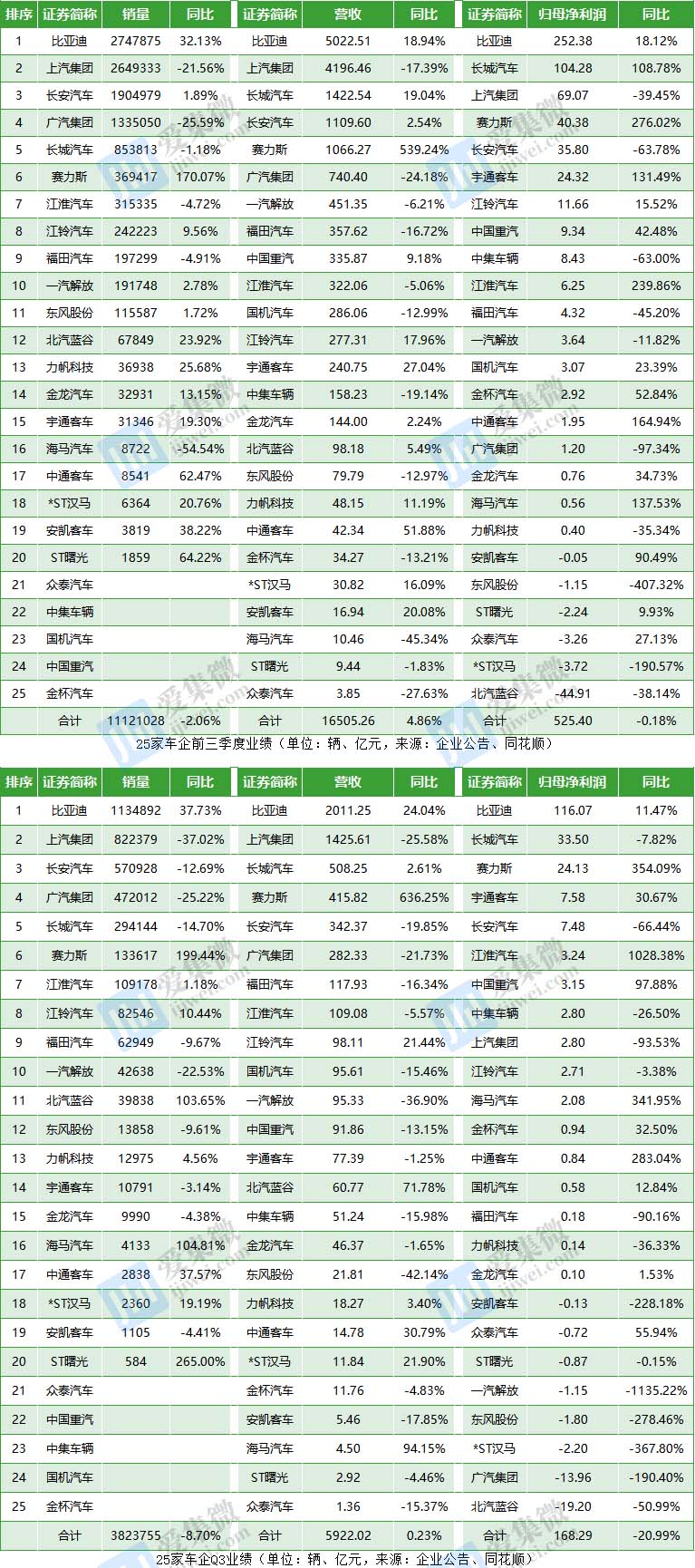

根据中汽协数据,1-9月我国汽车总销量为2157.7万辆,同比增长2.4%;统计的25家车企中,有20家企业有披露汽车销量数据,前三季度合计为1112.1万辆(占汽车总销量比重为51.54%),同比下降2.06%;Q3销量进一步同比下跌8.7%至382.38万辆。

从销量增速看,20家车企中,上半年仅有福田汽车(-2.49%)、江淮汽车(-7.57%)、上汽集团(-11.81%)、北汽蓝谷(-20.40%)、广汽集团(-25.79%)、海马汽车(-73.27%)合计6家车企销量同比下滑,但Q3提升至10家,销量同比下滑的企业分别为宇通客车(-3.14%)、金龙汽车(-4.38%)、安凯客车(-4.41%)、东风股份(-9.61%)、福田汽车(-9.67%)、长安汽车(-12.69%)、长城汽车(-14.7%)、一汽解放(-22.53%)、广汽集团(-25.22%)、上汽集团(-37.02%)。

由于广汽集团、上汽集团等头部车企销量下滑,对整体业绩下滑产生了一定不利影响。

经统计,25家车企前三季度营收同比增长4.86%至1.65万亿元,净利润同比下降0.18%至525.4亿元。

其中,营收同比下滑的企业共有12家,东风股份(-12.97%)、国机汽车(-12.99%)、金杯汽车(-13.21%)、福田汽车(-16.72%)、上汽集团(-17.39%)、中集车辆(-19.14%)、广汽集团(-24.18%)、众泰汽车(-27.63%)、海马汽车(-45.34%)等9家车企同比降幅超10%。

净利润方面,赛力斯(276.02%)、江淮汽车(239.86%)、中通客车(164.94%)、海马汽车(137.53%)、宇通客车(131.49%)、长城汽车(108.78%)6家企业同比增超100%,*ST汉马(-190.57%)、东风股份(-407.32%)则是领跌企业。

至于Q3,由于多家车企销量同比下降,导致该季度营收同比下降的企业多达16家,实现营收增长的企业分别为:赛力斯(636.25%)、海马汽车(94.15%)、北汽蓝谷(71.78%)、中通客车(30.79%)、比亚迪(24.04%)、*ST汉马(21.9%)、江铃汽车(21.44%)、力帆科技(3.40%)、长城汽车(2.61%)。

25家车企Q3合计营收为5922.02亿元,同比增速降至0.23%,净利润方面,同比大跌20.99%至168.29亿元,更有安凯客车(-1261.68万元)、众泰汽车(-7198.54万元)、ST曙光(-8702.54万元)、一汽解放(-11460.31万元)、东风股份(-18003.18万元)、*ST汉马(-21967.79万元)、广汽集团(-139628.47万元)、北汽蓝谷(-192008.51万元)等8家企业领亏。

值得一提的是,赛力斯受益问界车型销量激增,前三季度实现业绩大增,其中1-9月营收同比增长539.24%至1066.27亿元,净利润同比增长276.02%至40.38亿元,同比实现扭亏为盈;第三季度,赛力斯营收同比增长636.25%至415.82亿元,净利润同比增长354.09%至24.13亿元。

而广汽、上汽等车企,则因产品力跟不上,电动化、智能化布局未能无缝衔接,同时遭遇欧盟市场加征关税等外部因素影响,导致汽车销量下滑,进而对业绩带来不利影响,如广汽集团,录得19年来(同花顺可查数据)前三季度首度业绩亏损。