“中国芯”产业的十年历程和国内集成电路区域发展研究

上篇

集成电路作为数字经济和新一代信息技术产业的核心基础产业,其发展直接影响一个国家的国民经济、智能制造水平和国际竞争力。当前,随着集成电路产业成为世界大国博弈的“锁喉技”,我国也面临日益复杂的新竞争格局。区域产业发展一直是我国实现高质量发展的基本板块和重要组成部分,对如何高水平实现区域集成电路产业的协同、持续和高质量发展具有重要意义。本文重点对2014年至2023年我国及重点城市和区域集成电路产业发展情况进行梳理和分析,为我国集成电路产业区域发展研判提供有力的数据支撑。

一、2014-2023年我国集成电路产业发展情况

2014年6月我国正式印发《国家集成电路产业发展推进纲要》,同年9月,国家集成电路产业投资基金正式成立,是国家第一支规模超过1387亿元的国有投资基金,以此为标志,我国集成电路产业进入发展快车道。在2014-2023年十年时间里,我国集成电路产业在政策、资金、市场等多重因素的驱动下,于产业规模、产业结构、发展增速、自主能力、资本市场等方面取得了长足进展。主要表现在:

产业规模突破万亿水平。根据中国半导体行业协会数据,2023年我国集成电路设计、制造和封装测试三业合计实现销售收入12276.9亿元,突破万亿水平。若计入半导体设备、材料等支撑业销售收入,全行业实现收入近1.37万亿元。

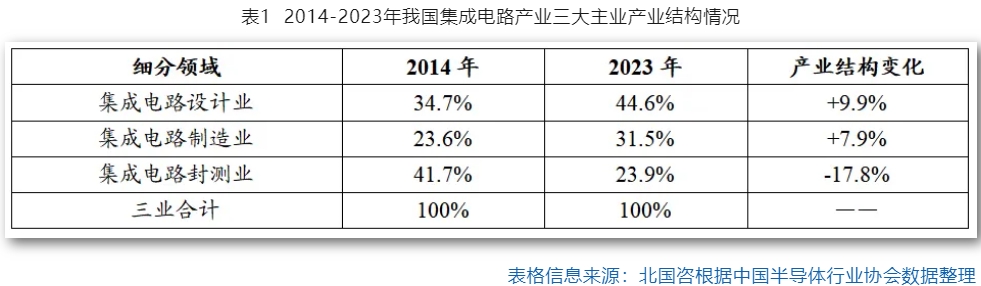

产业结构趋向高附加值,设计业占比超过40%。根据中国半导体行业协会数据(表1),2014年我国集成电路产业仍然以集成电路传统封装测试业为主,处于价值链附加值较低环节,设计、制造、封测三业结构占比分别为34.7%、23.6%、41.7%。2023年我国集成电路产业的主要支柱产业由封测业转向高附加值的集成电路设计业,设计、制造、封测三业结构占比分别为44.6%、31.5%、23.9%。

发展速度在换挡中趋稳,超过全球增速三倍以上。根据中国半导体行业协会数据(表2),2014-2023年我国集成电路产业增速呈现出先增长、后降速、逐步趋稳的态势。2014-2018年我国集成电路产业销售收入年均复合增速21.3%,但2018年受国际环境对我国集成电路产业的影响,我国集成电路产业在2018-2023年年均复合增速下降到13.5%。但在2014-2023年十年间,我国集成电路产业年均复合增速仍然接近17%,是同期全球半导体产业发展增速5.0%的3倍以上。

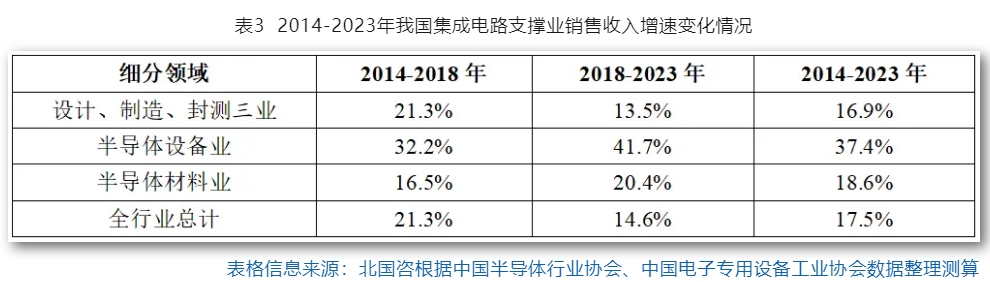

产业链自主化能力提升,支撑业发展速度突飞猛进。根据中国半导体行业协会、中国电子专用设备工业协会数据(表3),我国半导体设备、材料等支撑业环节在2014-2023年间取得快速发展,年均复合增速分别达到37.4%、18.6%。尤其是在2018-2023年这5年间,随着外部挑战,我国半导体设备、材料等支撑业的自主化能力不断提升,带动国产半导体设备、材料业分别实现年均复合增速41.7%、20.4%的快速增长,也带动全行业销售收入在这一时期实现接近15%的年均复合增长率。

资本市场助力产业升级,上市企业数量质量双飞跃。根据东方财富金融数据统计(表4),截止到2013年底,我国实现A股上市的半导体企业仅有20家,总市值不足千亿元,平均销售毛利率26.2%。而到2023年底,上市企业数量超过150家,总市值超过3万亿元,平均销售毛利率32.6%。尤其是2018-2023年,由于科创板的设立,带动集成电路产业在资本市场实现“加速跑”,5年间上市企业数量和总市值分别实现超过4倍和10倍的增长,上市企业平均销售毛利率和研发投入强度也实现大幅跃升。

二、2014-2023年我国重点地区集成电路产业发展情况

(一)2014-2023年北京、上海、深圳三地集成电路产业发展情况

北京、上海、深圳三地一直是我国集成电路产业发展基础最好,发展历程悠久和最具地方发展特色的重点城市。2014-2023年三地集成电路设计、制造和封测三大主业也呈现出不同的发展情况。

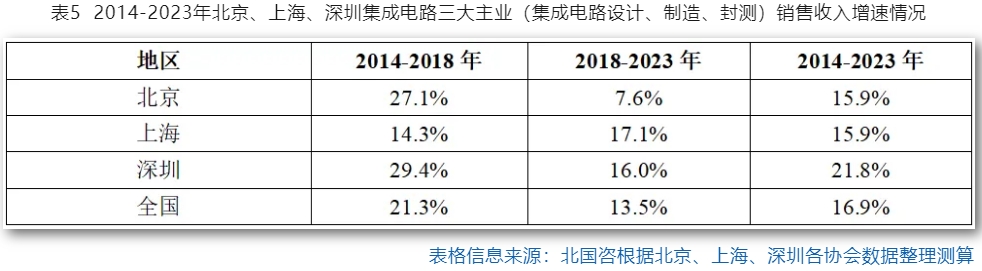

在发展速度方面,深圳集成电路三业发展增速最快,上海最稳定。根据北京、上海、深圳三地地方协会数据统计(表5),2014-2023年三地集成电路设计、制造和封测三大主业的年均复合增速均超过15%。其中,上海在十年间一直维持着较为平稳的发展态势,而北京在2014-2018年受益于海外并购、产业整合等多方面因素,实现了年均复合增速27.1%的增长,但在2018-2023年受企业外迁或在京业务战略调整等因素影响,年均复合增速下滑至7.6%。深圳则受到国际环境影响较大,年均复合增速从2014-2018年的29.4%下滑到2018-2023年的16.0%。但尽管如此,在十年间,深圳仍是三地发展速度最快的地区,2014-2023年集成电路三大主业的年均复合增速达到21.8%,超过全国增速近5个百分点。

产业规模方面,三地集成电路产业规模占比近半,上海三业收入规模最大。根据北京、上海、深圳三地地方协会数据统计(表6),2014-2023年三地集成电路设计、制造和封测三大主业销售收入合计占据国内接近一半的比重,体现出三地产业对我国集成电路产业发展的重要性。其中,2014-2023年上海集成电路产业占国内产业规模的比重长期维持在20%左右,近年来更是呈现出稳步提升的态势。北京集成电路产业规模占比则表现为“先升后降”的态势,基本与发展速度的变化情况相符,近年来占比维持在10%左右。而深圳集成电路三业收入规模占全国比重主要受国际环境影响起伏较大,但近年来呈现出“止跌回升”的态势,达到15%左右的占比。

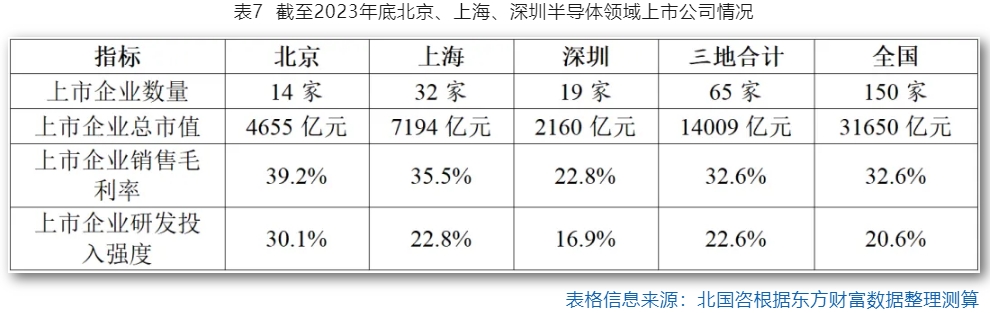

在企业发展方面,北京上市企业发展质量最高,上海上市企业数量和总市值最多。根据东方财富数据(表7),截止到2023年底,北京、上海、深圳分别拥有14家、32家、19家半导体领域的上市企业,总市值分别为4655亿元、7194亿元、2160亿元,合计上市企业数量和总市值占到全国的40%以上。其中上海上市企业的数量和总市值最多,而北京的上市企业发展质量最高,销售毛利率和研发投入强度分别达到39.2%和30.1%,远超全国平均水平。

(二)2018-2023年京津冀、长三角、大湾区、中西部四大区域集成电路产业发展情况

2014-2023年我国集成电路产业的空间布局逐渐由原来集中在京沪深三地转变为形成四大产业聚集区,分别是以上海为核心的长三角地区、以深圳为核心的大湾区地区、以北京为核心的京津冀地区,以及包括陕西-四川-湖北-湖南等在内的中西部地区。尤其是在2018年之后,受国内外地缘政治和宏观经济因素影响,我国各地方政府纷纷出台对集成电路产业的扶持政策,加速形成这些区域产业集聚度相对较高且具有各自的发展特色。

从产业规模来看,长三角地区集成电路产业优势地位日益凸显。据长三角集成电路融合创新发展产业联盟数据(表8),2023年上海、江苏、浙江、安徽四地集成电路产业收入规模占全国的比重超过60%。其中设计、制造、封测三业收入规模占全国的比重分别为57.5%、52.6%和84.6%,长三角地区进一步确立其中国集成电路产业基础最扎实、产业链最完整、技术最先进的区域优势地位。

从发展速度来看,长三角一体化协同推动区域集成电路产业“加速跑”。据中国半导体行业协会及我国各地半导体行业协会数据(表9),2018-2023年长三角地区仍然是我国集成电路产业增速最快的区域,其中,安徽、浙江集成电路产业年均复合增速分别达到了75.5%、37.3%,位于全国前列。而在国内集成电路产业链和供应链加速国产替代的推动下,除长三角地区外,大湾区以及中西部区域的产业发展增速也均超过15%。

从企业发展来看,京津冀和中西部上市企业发展较为优质,中西部上市企业数量和总市值仍有上升空间。根据东方财富数据(表9),截止到2023年底,在我国150家半导体上市企业中,82家来自长三角地区,占比接近一半,总市值占比也接近一半。而京津冀和中西部上市企业的销售毛利率远超国内全行业上市企业平均水平,企业质量较为优质。但中西部地区的上市企业数量和总市值与其他地区存在较为明显的断层差距,仍存在一定的上升空间。

下篇

上篇文章对2014年至2023年我国重点城市和区域集成电路产业发展情况进行梳理和分析。本篇文章通过对过去十年数据进行分析,总结近年来我国集成电路产业区域发展存在“东强西弱,南快北慢”“区域内部扩张型迁移”“政府引导基金驱动”等特点,并分析面临的主要问题,同时提出在新发展格局下我国集成电路产业区域发展的相关建议。

一、我国集成电路产业区域发展特点

2014-2023年大国竞争背景下的全球集成电路产业链重构正在加速演进,加之地缘政治复杂加剧、全球宏观经济增长面临挑战等内外部冲击,促使我国集成电路产业加快推进供应链自主和产业链升级步伐,而由各地方政府推动的集成电路区域发展在这其中扮演了重要的角色,我国各地区集成电路产业发展呈现出以下特点:

从区域规模来看,我国集成电路产业区域发展整体表现出“东强西弱,南快北慢”的特点。根据中国半导体行业协会和各地半导体行业协会统计数据,2018年到2023年,我国东部地区集成电路产业规模占全国的比重已经从70%以上提高到90%以上,80%以上的半导体上市企业来自东部地区。尽管近年来陕西省、四川省、重庆市等西部省市集成电路产业发展增速较快,但在产业总体规模、产业链完备程度、重点企业数量等方面依然相对薄弱,我国集成电路产业区域发展“东强西弱”的格局没有改变。而根据国内部分省市2018-2023年增速数据,近五年来,广东、上海、江浙等南部省市集成电路产业的年均复合增速超过了21.5%,远高于全国13.5%的平均水平。相较之下,北京、天津、陕西等北部地区省市集成电路产业的年均复合增速仅为11.2%,和南部地区的增速差距超过10个百分点,体现出我国集成电路产业发展“南快北慢”的发展态势。

从区域分布来看,集成电路产业在各区域内部纵深发展过程中,增量由超一线中心城市向新兴地区扩张型迁移。长期以来我国集成电路产业主要布局在京津冀、长三角、大湾区、中西部四大产业聚集区。在各集聚区内部纵深发展过程中,北京、上海、深圳等超一线中心城市一直是发展重点。然而2018-2023年,各区域不同程度地出现了产业增量由超一线中心城市向外逐步迁移的趋势,四大产业聚集区中的一些一、二线省市集成电路产业开始显著崛起。例如长三角地区中的安徽、浙江近年来集成电路产业的年均复合增速分别为75.5%和37.3%,远远超过上海17.1%的增速。大湾区中的广州及其他城市的发展增速也明显超过深圳。集成电路产业从超一线城市逐步向一、二线省市迁移,和地方政策、产业基础、区位优势的匹配度高度相关,也凸显了当前我国集成电路产业的发展增量呈现出扩张型转移的特点。

从发展动力来看,区域集成电路产业发展增速由政策驱动转变为由政府引导基金等资本驱动。长期以来我国集成电路产业已经形成了以国家层面政策、地方政府政策双向驱动的发展形式,为集成电路产业发展提供充足的动力。而随着2014年国家集成电路产业投资基金的设立,以及2019年科创板设立与注册制试点的推动,近年来区域集成电路产业的发展已经逐步从由政策驱动转变为由资本驱动。而地方政府引导基金作为满足区域经济发展需求,带有特定政策目标的资本工具,更是成为地方政府支持区域集成电路产业等实体经济发展的主要抓手。根据清科研究中心数据(表2)显示,政府引导基金投资半导体行业的金额占其比重近1/3,位列所有行业之首。各地方通过设立政府引导基金,对参股的子基金进行返投约束,或者通过直接投资的方式参股项目,要求引导所投项目落地,都加速了区域集成电路产业的集聚和发展。另外,根据清科研究中心数据,我国基金规模前50强的政府引导基金主要集中于东中部地区,东部尤其以长三角、粤港澳大湾区占比最多,整体规模占政府引导基金总规模的50%,对近年来长三角、粤港澳大湾区集成电路产业的快速发展起到了关键助力。

二、我国集成电路产业区域发展面临的主要问题

尽管近年来我国集成电路产业在政策、资本、市场的多重带动下得到了快速发展,区域协调性和生产力布局的合理性也得到了一定程度地增强。但是在区域集成电路产业发展方面,仍然存在着值得重视的同质化制约资源配置、政府过度干预和政策引导不力等问题。

一是区域之间产业同构问题凸显。近年来我国集成电路产业重点区域之间出现高度趋同的产业结构,例如上海和浙江的集成电路产业结构相似系数从2019年的0.94升至2023年的0.97。而长三角地区和粤港澳大湾区的集成电路产业结构相似系数从2020年的0.80升至2023年的0.87。各区域为保证本地产业在激烈竞争中处于有利地位,往往采取竞相提供政策优惠、实施制度倾斜、政府引导基金返投约束等行为吸引集成电路产业资源,尤其是各地热衷于由政府引导基金驱动产业发展的模式。出于基金对“快进快出”式短期投资的偏好,非常容易造成各区域间重点集成电路项目的趋同和跟风,更是有少数欠发达地区不考虑是否具备发展集成电路产业的条件,盲目组建政府引导基金招引集成电路项目落地,加剧集成电路市场分割和要素合理流动的人为阻碍,进一步导致同质化竞争,乃至低水平重复建设可能引发的产能过剩问题。

二是地方政府对集成电路产业发展耐心不足,“保增长”而导致的对产业过度干预,可能引发资源配置的扭曲。当前对于地方政府的政绩考核依然看重经济增长,这使得地方政府迫切需要做大经济,而集成电路产业的战略属性强,尤其是制造业项目具有很强的带动效应。与之同时,政府依然掌控着重要的资源分配权力和拥有大量的国有资本,因此政府对集成电路产业资源配置的动机和能力都较强。然而,近年来尽管我国很多地方政府在积极布局集成电路产业,但对其长周期、大投资、高风险、高壁垒的基本发展特点和规律缺乏认知,导致部分项目在实施过程中由于超越当地的资源承载能力而遇到困难,而地方政府由于缺乏战略定力而“自乱阵脚”或者出于“及时止损”的目的停止对产业的持续性支持,造成对集成电路产业、人才和资金的变相损害。

三是各地集成电路产业规划和政策过度追求“大而全”,削弱了我国集成电路区域发展的整体效力。在当前的产业政策体系下,国家对集成电路产业的统筹规划,对地方政府的产业规划和政策具有指导性的重要作用。从公布的文件来看,虽然规划原则上都强调“要有地方特色”,但全国有许多基础条件和资源禀赋不足的城市却在规划上盲目追求集成电路全产业链多管齐下的发展,鲜少考虑地方资源禀赋,盲目照抄先进地区的发展思路。鼓励地区发展的政策也与规划的情形类似,与国家层次的结构调整政策之间的不协调问题尤其突出,着眼于战略意志的国家政策通常会被迫让位于一些地区短期性发展政策,制约了国家战略意图的落实。地方出台的集成电路产业政策很多,但政策的一致性和关联性不够,政策落实过程中的统筹性不够,削弱了区域发展政策的整体效力。

三、新竞争格局下我国集成电路产业区域发展相关建议

1加强顶层设计,引导国家战略意志与地方经济发展需要匹配与协同。通过加强顶层设计,进一步完善集成电路产业政策的制定和执行过程,加强对集成电路重大项目建设的服务和指导,引导地方政府在进行产业规划、招商引资的时候考虑当地实际情况和产业发展规律,避免各个地方都要搞“全球集成电路创新高地”“全球集成电路人才高地”。鼓励有基础、有实力的省市更加重视集成电路产业发展,加强战略定力和差异化产业定位,瞄准“卡脖子”领域加强攻坚克难,争取在细分领域实现领跑,产业聚集效应更加明显,优势更显优势。引导地方政府加强对集成电路领域重大项目建设的风险认识,严控基础条件不足的三四线城市盲目上马不符合当地资源禀赋的集成电路领域相关项目,对造成重大损失或引发重大风险的,加大追责问责力度。

2立足比较优势,推动地方政府在引导基金设立上更加专业化、特色化。地方政府引导基金与当地集成电路产业的发展相辅相成,不能简单地将引导基金作为招商引资的工具,同时要发挥其培育集成电路产业的重要作用。地方政府引导基金更应该偏重支持区域经济发展,以资本增值为首要考虑因素,平衡短期价值取向与长期可持续发展,要根据当地产业基础明确引导基金的种类和规模,要进行全局、精准统筹,设定符合区域优势和产业特色的基金组合。同时对引导基金发展进行一定程度的量化指导,避免在同一行业或领域重复设立基金。要制定政府引导基金发展的长期规划,确保财政资金支持的持续性。对于投资战略性政策性项目占比较高的基金,允许其适当延长政府投资基金存续期,从目前较为普遍的7-9年延长至20年左右。

3强化区域协同,构筑我国集成电路产业高质量发展新优势。发展集成电路产业是中国式现代化和高质量发展的必然要求,社会各界已形成高度共识。应警惕并预防热情冲动下的一哄而上与重复建设,引导地方因地制宜有序发展。强化长三角、粤港澳大湾区、京津冀、中西部四大集聚区的区域协同,参考《长三角科技创新共同体建设发展规划》等规划文件,从国家战略的视角出发,准确把握产业发展趋势,推动区域内各省市联合制定集成电路产业区域协同发展规划,在发挥各自优势的基础上,确定各自特色领域和重点培育方向,加大相互协同发展力度,构建区域集成电路产业一体化发展新格局。

注:1、此文将在12月《中国集成电路》杂志上刊发。2、作者:朱 晶,研究员,兼任北京半导体行业协会副秘书长,长期关注研究集成电路、新一代信息技术领域。