测试设备市场萎缩,2024年能否迎来需求反转?

【编者按】2023年,半导体行业面临宏观经济和地缘政治等多重挑战。迎接2024年,《集微网》推出回顾展望系列,邀请行业代表企业总结过去一年的产业链发展、热点话题,并展望未来。通过这一系列,为半导体行业提供有深度的参考,助力企业更好地应对新的发展趋势。

集微网报道 2023年,在全球经济前景尚不明朗的情况下,经历持续一年多的库存调整后,半导体行业仍处于周期底部,封测行业也陷入了以价换量的状态。

由于此前扩产产能的持续开出,国内半导体封测厂商订单不足的问题尤为凸显,资本开支方面也趋于谨慎,导致上游设备、材料市场均出现需求萎缩。

2023年测试设备市场规模萎缩

在测试设备领域,在需求低迷的影响下,半导体测试行业固定资产投资放缓,并传导至测试设备,该领域也从繁荣步入萧条。

根据SEMI报告显示,半导体后段制程设备(包括测试设备和组装及封装设备)受到经济成长放缓以及半导体需求疲软影响,2022年起的下行走势一路延续至今。2023年,测试设备销售额预估将出现15.9%的减幅,降至63亿美元。

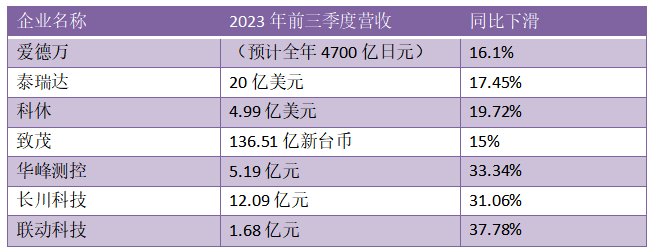

从各大厂商的情况来看,2023年前三季度,泰瑞达实现营收20亿美元,预计第四季度营收在6.4亿美元至7亿美元之间,而2022年度总营收为31.55亿美元,2021年度总营收为37.03亿美元。

爱德万方面,2023年H1,爱德万实现营收2175亿日元。爱德万预期,2023年测试设备市场将从2022年的52亿美元,萎缩至41~46亿美元之间。因此,公司预计2023财年销售额为4700亿日元,而2022年度总营收为5602亿日元,同比下降16.1%。

科休方面,2023财年前三财季累计收入4.99亿美元,去年同期累计收入为6.22亿美元,同比减少19.72%。

当然,上述状况并不仅出现在国际巨头厂商身上,中国台湾及大陆测试设备厂商尽管业务体量尚小,但同样受累于此。

从上表来看,由于国内三家测试设备厂商主要集中在模拟及数模混合及功率半导体测试领域,产品结构单一,且难以享受AI带来了行业红利,业绩下滑的幅度远超境外企业。

据集微网了解,由于近年来国内半导体封测市场处于持续扩产状态,超额投资的产能持续开出,叠加整体市场需求不振,特别是在模拟、功率半导体等领域目前仍处于去库存阶段,导致整个行业迎来了订单量不足的危机。而在原有产能都填不满的情况下,封测厂商并不会进行扩产,就导致整个封装设备、测试设备厂商都出现业绩下滑的情况。

同时,资本市场也与半导体市场一样由热转冷,导致Fabless厂商自建封测产线趋势逐渐放缓,对测试设备的需求也出现下滑。

2024年将迎来需求反转?

事实上,测试设备市场严重依赖客户投资周期,所以繁荣和萧条的周期在一定程度上是不可避免的。

爱德万在财报中表示,分应用来看,汽车及高性能芯片测试需求相对稳健,但无法弥补手机及PC市场下滑,测试机市场整体回暖速度慢于公司此前预期。且过去3 年客户持续拉货导致目前产业链测试机产能过剩,测试机市场处于消化产能阶段。

如上文所述,预期的触底反弹并未到来,业内再次将希望寄托于2024年Q2实现需求反转。

爱德万认为,预计从2022 财年下半年开始的需求下降目前仍会持续,但市场最终会在2024年恢复并反弹至高位。

SEMI也预期,测试设备销售至2024年可望迎来新局面,预估将成长13.9%。2025年需求预估将进一步提升,测试封装设备可望成长17%。

值得注意的是,国内半导体封测行业似乎对市场复苏的信心稍显不足。某本土封测大厂高管认为,市场在逐步好转,但远未达到触底反弹的情况,国内规划的封测产能起码需要几年才能填满。这一观点也得到了另一家本土封测厂商的认同,其认为:“要消化近几年封测行业超额投资的产能,还需要一定时间。”

某国产测试机厂商高管也表示,我们期待产业复苏,但下游封测厂商的产能利用率在八成或以下其实未必会规划扩产事宜,起码要到九成甚至100%满载,才会批量采购设备,所以即使产业复苏,对测试设备的采购需求也会延后半年左右。

国产替代将是长期驱动力

除产业复苏外,国产替代是本土测试设备厂商业绩增长的长期驱动力。

当前,全球半导体测试设备市场仍主要被日本爱德万、美国泰瑞达、科休所垄断,特别是在测试难度高的数字及SoC 类芯片、存储类芯片等领域处于绝对垄断地位,而上述领域在测试设备市场占据了90%以上的市场规模。

值得注意的是,为维持自身科技霸权,美国持续升级对中国半导体产业的制裁,并联合日本、韩国和中国台湾进行“阵营对抗”,测试机也被日本纳入出口管制名单。

在此情况下,中国半导体产业正在积极推动国产替代。据某国内封测大厂高管表示,公司正在尽可能达成国产化,只要有能用的国产设备,公司都在优先安排认证和验收,并与设备厂商一起优化设备,尽快推动设备成熟。

可以预见的是,若能攻克上述市场,本土测试设备厂商就能迎来更大的成长空间。

值得一提的是,发力数字、SoC 、存储测试机不能一蹴而就。即使在功率半导体和数模混合芯片领域,国产测试机从研发到批量出货也经过了十年,甚至更长的时间。

同时,与半导体其他细分行业不同,测试机作为一个非标准化的设备,细分市场参与者并不多,价格战尚未开启,仍处于蓝海市场。价格并非客户选择测试设备的主要考虑因素,也不能成为后发者的利器。上述高管表示:“对于客户来说,设备的稳定性、可靠性、性能指标及测试效率,即单颗芯片或器件的最终测试成本更加重要,而非价格。”

因此,相对于需要长期攻克的数字、SoC 、存储领域,从已经攻克的小信号器件领域,横向入局IGBT、第三代半导体SiC、GaN等大功率半导体器件,纵向延伸至对测试需求旺盛的车规级芯片市场成了华峰测控、联动科技等国内领先测试设备厂商的短期目标。