纳芯微并购麦歌恩具有行业示范性, 科创板重组仍将持续“上新”

证监会在发布《八条措施》,支持科技型上市公司通过并购重组提升投资价值后,短短一个工作日,科创板半导体企业就开始连续出击,加速了产业并购整合的浪潮。

6月19日,证监会发布《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》(简称《八条措施》)。文件特别提到,要更大力度支持并购重组,支持科创板上市公司开展产业链上下游的并购整合,提高并购重组估值包容性。

行业分析师认为,该政策实施帮助科创板上市公司聚焦做优做强主业开展吸收合并,现金流充裕的科创板上市公司有了更多并购尚未盈利资产的机会。

随后在6月21日、23日晚间,芯联集成和纳芯微分别公告计划收购芯联越州集成电路制造(绍兴)有限公司72.33%股权和麦歌恩79.31%股份。而通过并购行业领先公司,这两家公司无疑会在细分领域创造更多的利润和扩张估值。

交易方式、估值和业务协同方面具有行业示范性

当前,由于半导体行业整体处于下行整理期,加之IPO收紧,创业公司和投资机构的退出路径变窄,退出周期变长,创业者对于被并购的意愿开始接受;然而,上市公司收购优质资产方面,难点在于一二级市场的估值倒挂,需要找到一个合适的路径让各方都能获益。

而纳芯微此次资产并购案例给科创板具备发展意志和扩张条件的公司做了很好的示范。6月23日晚间,纳芯微公告称,拟以现金方式收购上海矽睿科技股份有限公司直接持有的上海麦歌恩微电子股份有限公司62.68%的股份,拟以现金方式收购矽睿科技通过上海莱睿企业管理合伙企业(有限合伙)间接持有麦歌恩5.6%的股份,合计收购麦歌恩68.28%的股份,收购对价合计为68282.16万元。

行业分析认为,纳芯微此次收购在交易方式、估值和业务协同方面具有示范性。首先,在并购交易方式的选择方面,由于定向增发的方式在当前融资环境相对恶劣的市场已几乎不被容忍,纳芯微此次将全部以现金方式对外并购资产,除了自有资金以外,还将自筹部分资金。而这部分自筹资金,主要来源于纳芯微向银行申请的不超过4.8亿元的并购贷款,贷款期限不超过7年,借款利率介于2.6%至3%之间。纳芯微“真金白银”以身入局的并购举措相较市场之前乱象丛生、多机构瓜分利益的增发方式,给投资者带来的信心无疑是非常积极的。

另一方面,此轮收购的估值也更趋于市场合理性。从多名转让方做出的业绩承诺来看,本次份额转让的业绩承诺期间为2024年~2026年,承诺的净利润分别为3912万元、5154万元、7568万元。而根据资产评估报告,截至评估基准日,经收益法评估,麦歌恩归属母公司所有者权益账面值为1.48亿元,评估值为10亿元。那么拉长周期来看,被收购方在2026年的动态PE也仅为13倍。再反观一级市场的估值,多数项目一个敢报,一个敢投,不少项目方只对标头部泡沫公司进行估值,纳芯微此轮收购无疑是更具市场合理性。

最后,在业务的协同性方面,纳芯微此次交易是基于其聚焦主业发展做出的并购决策,在磁传感器领域发挥协同效益。

据悉,麦歌恩成立于2009年,一直专注于以磁电感应技术和智能运动控制为基础的芯片研发、生产和销售,主要产品包括磁性开关位置检测芯片、磁性电流/线性位置检测芯片、磁性编码芯片、磁传感器及相关模组,纳芯微在公告中表示,麦歌恩在磁编码、磁开关等细分领域已建立起领先的市场份额优势。纳芯微布局的磁电流传感器产品在2022年实现量产,主要用于光伏应用市场,2024年后有望逐步拓展至汽车三电系统应用。

科创板“试验田”仍将持续“上新”

与纳芯微此轮外延式并购不同,芯联集成通过收购控股子公司芯联越州集成电路制造(绍兴)有限公司剩余72.33%股权,对芯联越州的控制力进一步增强,未来将利用上市公司的技术、客户和资金优势,重点支持碳化硅、高压模拟IC(集成电路)等业务发展,更好地贯彻整体战略部署。

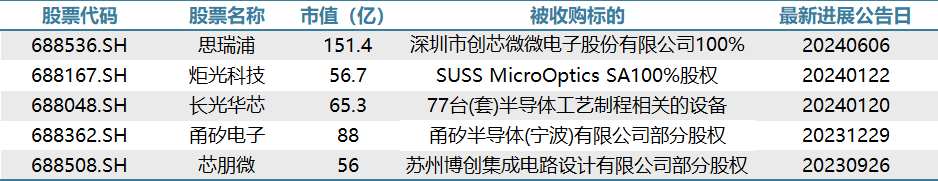

事实上,近期已有多家科创板上市公司争相在产业并购领域不断“试水”,并释放出扩张信号。

其中,炬光科技及其新加坡和瑞士的全资子公司与ams-OSRAM达成《资产购买协议》,收购完成后,炬光科技将大幅增强在微纳光学领域的研发实力和生产能力,进一步巩固其市场领导地位;5月27日晚间,甬矽电子抛出12亿元可转债发行预案,拟加码多维异构先进封装技术,瞄准Chiplet所需核心技术实现量产,且公司账面现金超20亿元;芯朋微在完成苏州博创集成电路设计有限公司部分股权收购之后,于2024年6月13日在互动平台表示,公司会积极寻求优质并购机会,根据财报,2024Q1公司在手现金19.1亿元。

摩根士丹利投资银行部也表示,企业并购活动在2023年有所放缓后,有望今年在全球范围迎来反弹。该机构预计,科技公司的买方和卖方仍在估值问题上寻求共识,但交易活动应该会有所回升。

毫无疑问,活跃并购重组市场的举措有望在科创板打造出更多有实力的大科技公司,将充分利好主业强劲且现金充沛的优质上市公司标的。从全球科技企业发展历史来看,并购是全球科技企业做大做强的重要制胜之道。那么按照行业并购规律,理应遵循三个方向寻找投资机会:

1)在手现金绝对值高的行业龙头。

2)在手现金相对值高,行业具有强并购属性的专精特新小巨人企业。

3)具备估值溢价优势的前沿赛道领军企业。

国金证券分析认为,随着IPO渠道收紧与新“国九条”出台,越来越多的上市公司有望通过并购重组改善资产配置,激发市场活力,推动并购市场蓬勃发展。

中金证券也认为,本次政策实施将可促进更多战略性新兴行业开展产业并购,从而为资本市场不断注入新的活力和动能,进而促进“科技-产业-金融”良性循环,科创板“试验田”或将持续“上新”。