2023年半导体产业IPO“遇冷”:上市/受理企数降幅超35% “撤单”企数增长82%

【编者按】2023年,半导体行业面临宏观经济和地缘政治等多重挑战。迎接2024年,《集微网》推出回顾展望系列,邀请行业代表企业总结过去一年的产业链发展、热点话题,并展望未来。通过这一系列,为半导体行业提供有深度的参考,助力企业更好地应对新的发展趋势。

集微网消息 2023年,随着半导体下游需求的结构性分化,消费电子行业增速放缓,加之产业链库存消化进度缓慢,半导体周期仍处于筑底阶段。与此同时,在证监会阶段性收紧IPO节奏后,半导体企业IPO进度也明显放缓。

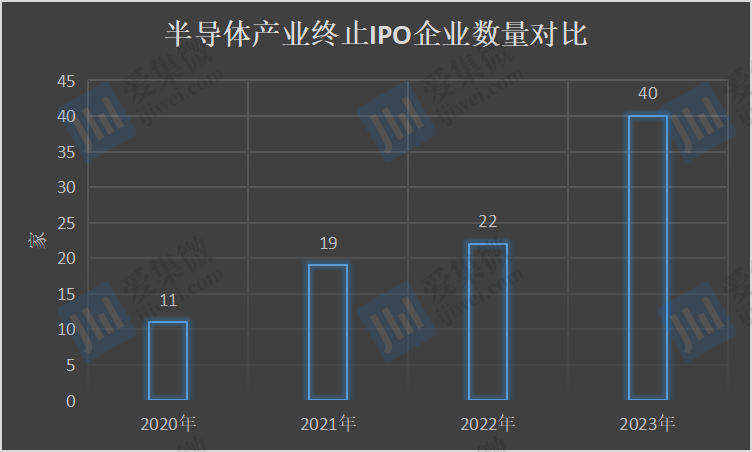

据集微网不完全统计,2023年,半导体产业新受理企业为48家,同比下降36%;募资金额共计470亿元,下降幅度更是高达61.94%。与此同时,“上市梦”终止的IPO企业数量则在增加,2023年达到40家,同比增长81.82%。

上市/受理企业大幅减少

继2月深交所、上交所发布新政后,8月证监会发布优化IPO、再融资监管安排,称“根据近期市场情况,阶段性收紧IPO节奏,促进投融资两端的动态平衡”,进一步加强对IPO审核监管。受到此新政的影响,IPO市场也发生较大的变化。

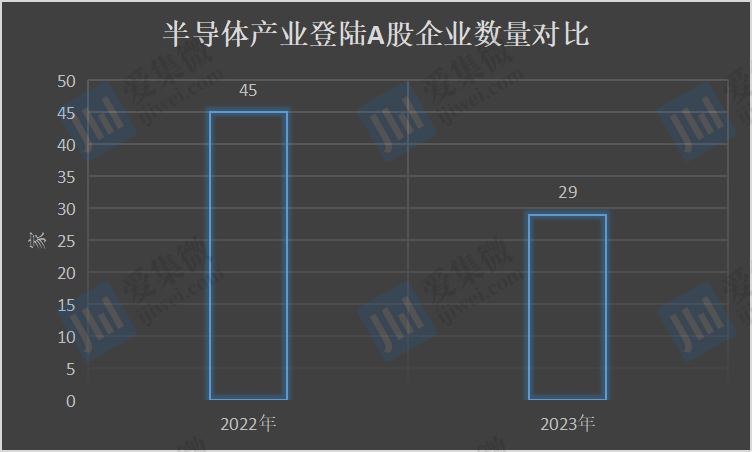

从成功登陆A股的企业来看,据集微网不完全统计,2023年有29家半导体企业成功登陆A股资本市场,2022年则有45家企业登陆A股资本市场,同比下降35.56%。

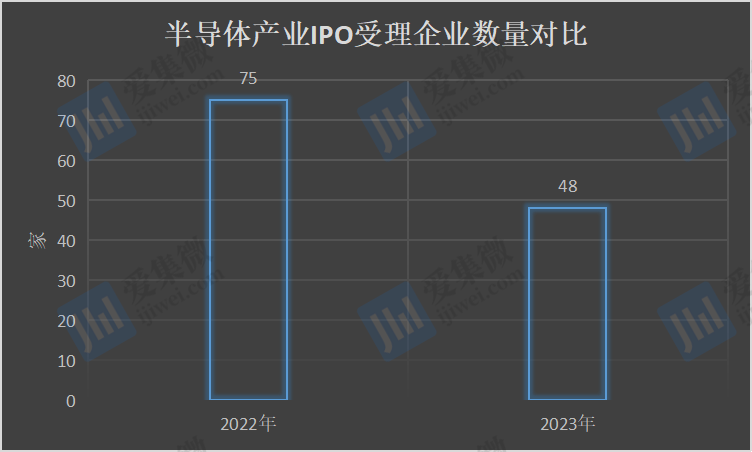

从受理端来看,2023年共有48家半导体获得受理,其中上半年受理企业47家、下半年仅有1家企业获得受理。相较于2022年有75家半导体企业获得受理,则出现同比下降36%。

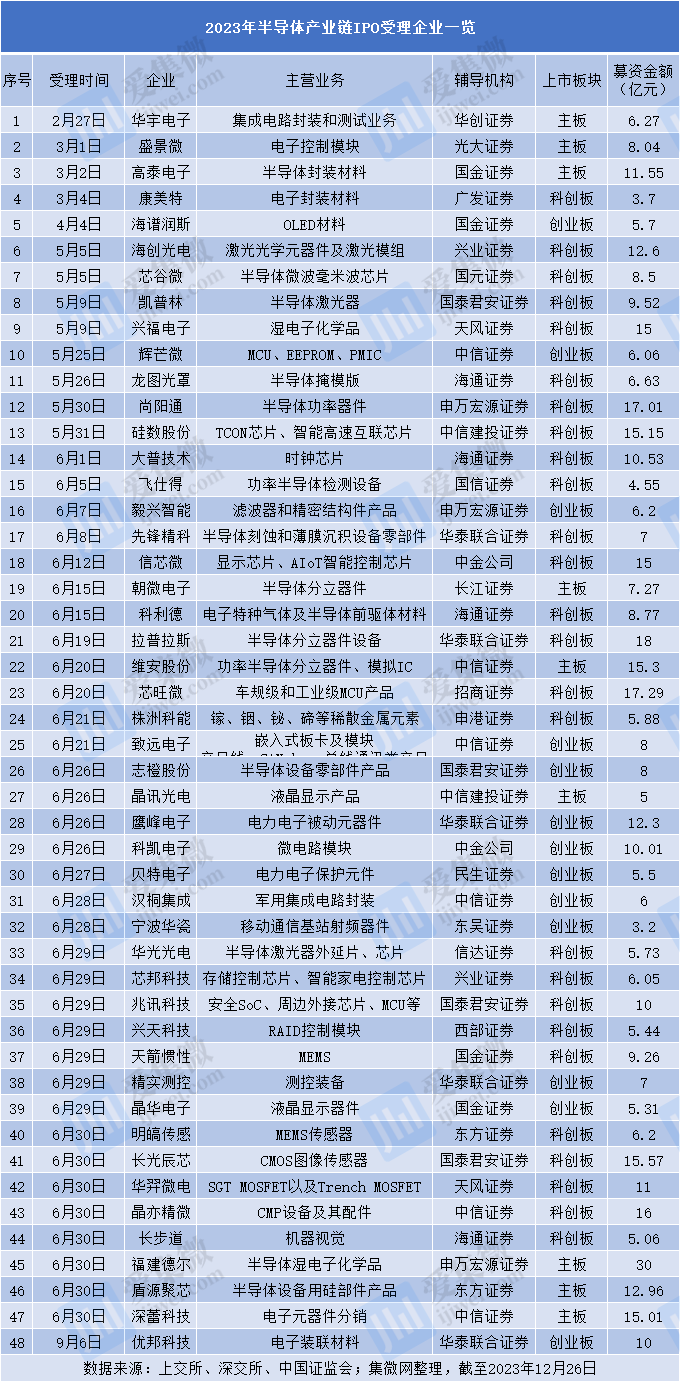

在上市板块方面,48家企业当中,有26家企业瞄准科创板,占比为54.17%。选择创业板的企业则有13家,占比为27.08%;另有9家企业选择主板上市,占比为18.75%。

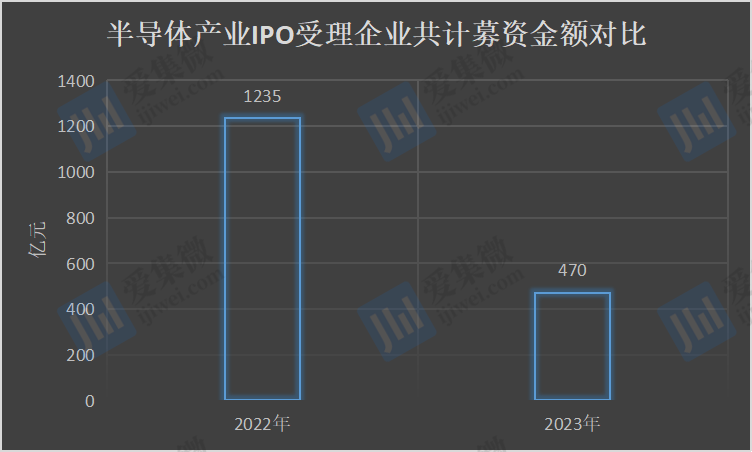

从募资金额来看,48家正在审核中的半导体公司共计募资470.12亿元,平均每家公司募资金额为9.79亿元。而2022年75家企业共募资1235.45亿元,相较于2022年,2023募资总额下滑61.94%。

从募资金额区间来看,3家募资金额小于5亿元,25家募资金额在5亿元(含)-10亿元之间,9家募资金额在10亿元(含)-15亿元之间,10家募资金额在15亿元(含)-20亿元之间,仅有1家企业募资金额超过20亿元。

从单个公司的募资金额来看,48家企业当中,福建德尔募资金额最高,为30亿元,紧随其后分别为拉普拉斯、芯旺微、尚阳通、晶亦精微、长光辰芯、维安股份、硅数股份、深蕾科技、兴福电子、信芯微,募资金额分别为18亿元、17.29亿元、17.01亿元、16亿元、15.57亿元、15.3亿元、15.15亿元、15.01亿元、15亿元、15亿元。

撤回企业数量增长8成

与此同时,终止上市路的IPO企业数量在增加,从2020年的11家增加至2021年的19家,2022年则增长至22家,到了2023年,终止IPO企业数量高达40家,同比增长81.82%。

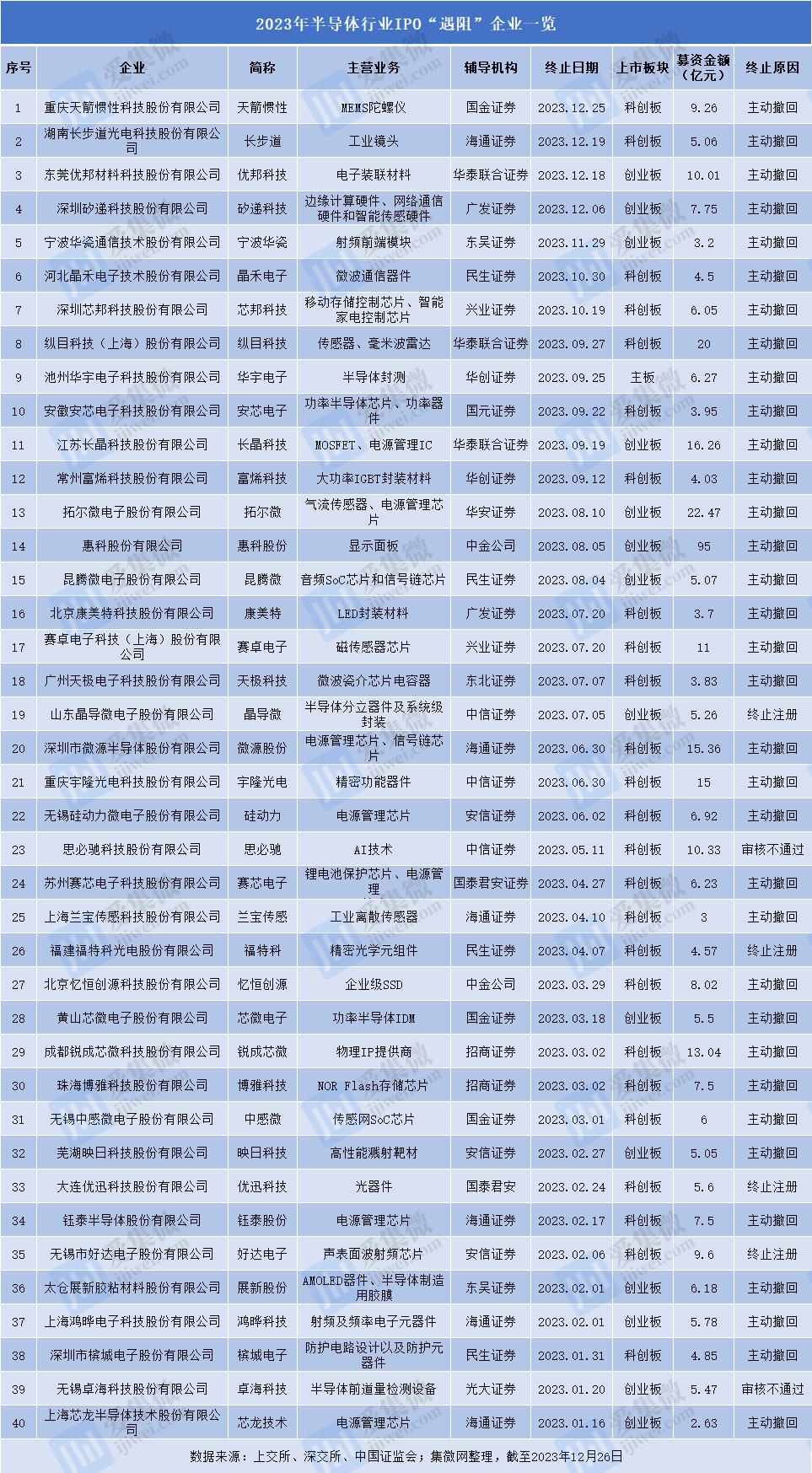

据集微网统计数据显示,2023年40家按下IPO“暂停键”的半导体公司,在不同审核状态下都有企业撤材料,既有已经过会的,更有提交注册后选择终止。

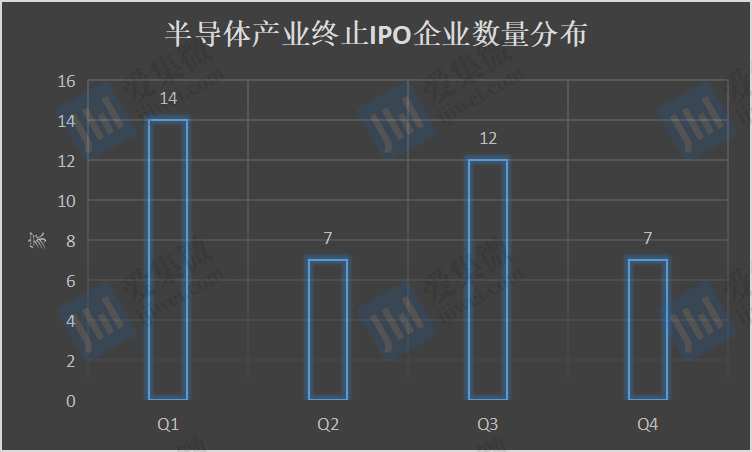

从时间来看,1月份有芯龙技术、卓海科技、槟城电子三家企业,其中卓海科技是IPO上会审核不通过;而槟城电子、芯龙技术则是主动撤回,值得提及的是,芯龙技术此前在科创板IPO终止注册后转战创业板,而今再度折戟沉沙。进入2月,IPO审核“遇阻”的半导体企业达到6家,分别为鸿晔科技、展新股份、好达电子、优迅科技、映日科技、钰泰股份,其中好达电子、优迅科技是终止注册。

3月份,有锐成芯微、博雅科技、中感微、忆恒创源、芯微电子五家企业终止IPO审核,均为主动撤回申请资料。值得提及的是,2022年,深交所对芯微电子进行了现场检查,结果发现芯微电子删除了2022年5月以前的ERP信息系统上机日志,且因信息系统未进行备份,现场检查组无法恢复并查询相关上机日志记录。为此,深交所于今年2月对芯微电子下发监管函,而芯微电子也随后撤回申请资料。

4-6月共有7家企业终止IPO审核,其中福特科终止IPO注册、思必驰是IPO上会审核不通过、微源股份是暂缓IPO上会审核后撤回申请文件,而兰宝传感、赛芯电子、硅动力、宇隆光电四家是主动撤回申请文件。

7-9月共有12家企业终止IPO审核,除了晶导微终止IPO注册、天极科技是上会前夕被上交所临时取消审议后撤回申请文件外,赛卓电子、康美特、昆腾微、惠科股份、拓尔微、富烯科技、长晶科技、安芯电子、华宇电子、纵目科技均是IPO上会之前,主动撤回申请文件。

10-12月有芯邦科技、晶禾电子、宁波华瓷、矽递科技、优邦科技、长步道、天箭惯性7家企业主动撤回申请文件。

从募资金额来看,40家半导体企业拟共募资396.8亿元,平均每家公司拟募资9.92亿元。其中,惠科股份募资金额最高,达到95亿元,紧随其后分别是拓尔微、纵目科技、长晶科技、微源股份、宇隆光电,拟募资金额分别为22.47亿元、20亿元、16.26亿元、15.36亿元、15亿元。

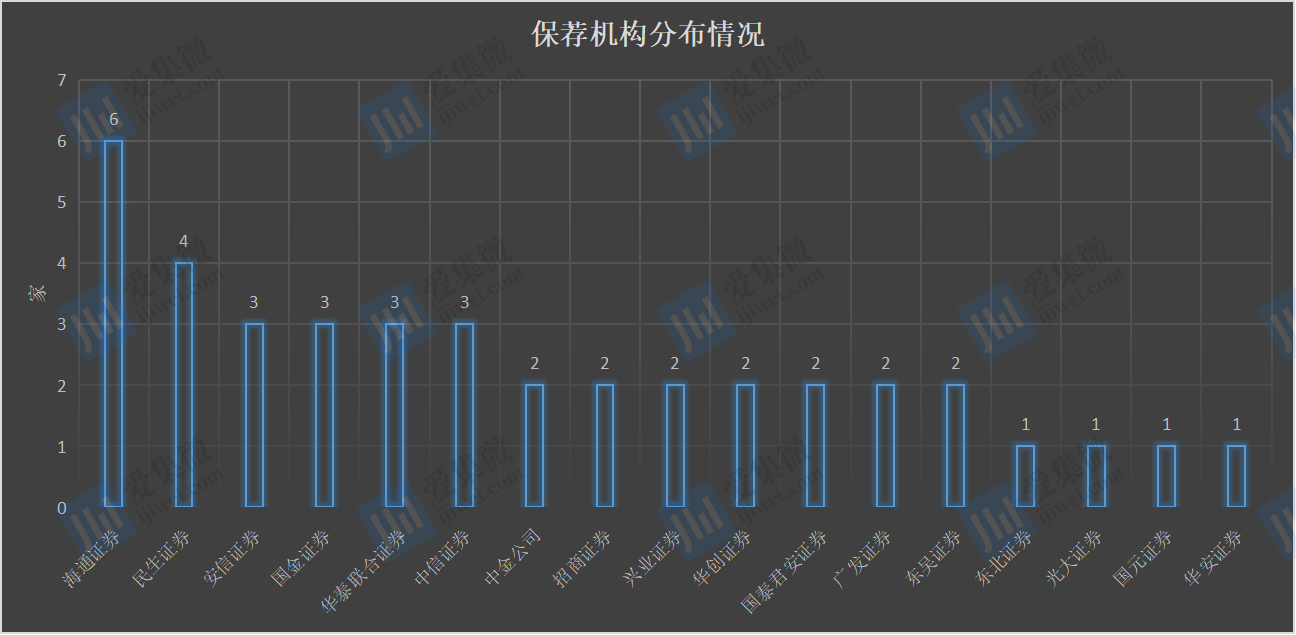

从保荐机构来看,40家半导体企业中,涉及17家保荐机构,其中,撤回数量最多的是海通证券,其撤回的保荐企业为6家;其次是民生证券,撤回的保荐企业为4家;而安信证券、国金证券、华泰联合证券、中信证券撤回的保荐企业均为3家;中金公司、招商证券、兴业证券、华创证券、国泰君安证券、广发证券、东吴证券撤回的保荐企业均为2家;东北证券、光大证券、国元证券、华安证券撤回的保荐企业均为1家。

随着主动撤回企业的增加,交易所也持续压实中介机构责任,强调要提高执业质量。继深交所发布《关于进一步督促会员提升保荐业务执业质量的通知》后,上交所也发布了《上海证券交易所发行上市审核规则适用指引第3号——现场督导》文件,对于“一督即撤”的保荐人、独立财务顾问等主体,后续将视情况实施现场督导。可见,在全面注册制已经落地的情况下,监管对于IPO项目的督导更加细化,“零容忍”监管态势不断加码。